定額減税うけるためにはどうすれば?《令和6年度税制改正大綱》

≪メニュー≫

■恒川洋子のプロフィール

■税務顧問

■会社設立・起業支援

■スポット相談

■相続税申告

令和5年12月14日(木)、令和6年度税制改正大綱が発表されました。

税制改正大綱とは翌年度以降の税制改正の方針をまとめたもので、毎年この時期に発表されます。

賃上げ促進税制控除率の上乗せや繰越控除制度の創設、子育て世帯等に対する住宅ローン控除の拡充等々ありましたが、本記事では幅広い方に影響のある「定額減税」に絞ってお伝えします。

説明に入る前にひとことだけ感想を述べるとすると「こりゃ、給与計算する人大変すぎるでしょ!」

定額減税って?

定額減税とは本大綱において下記のように説明されています。

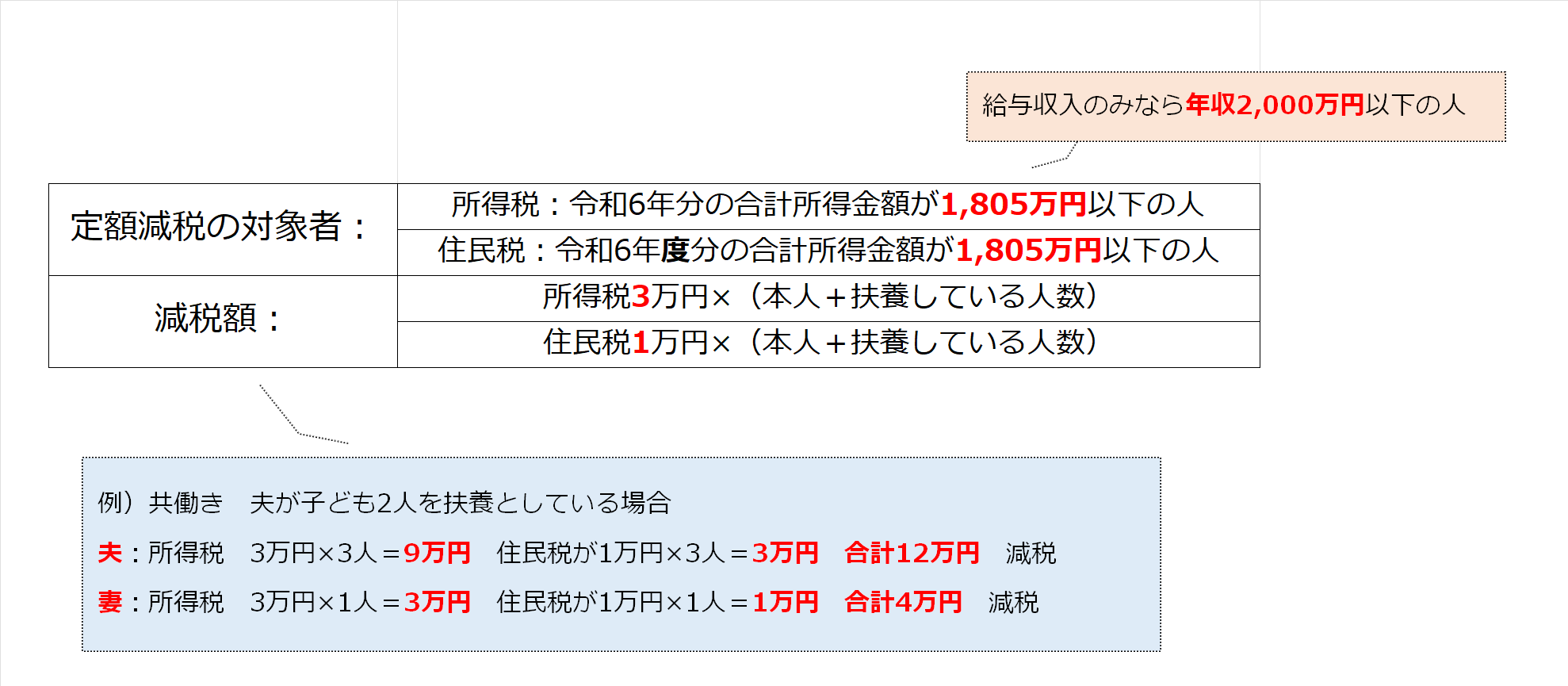

所得税・個人住民税の定額減税

・・・納税者(合計所得金額1,805万円超(給与収入のみの場合、給与収入2,000万円超に相当)の高額所得者については対象外とする。)及び配偶者を含めた扶養家族1人につき、令和6年分の所得税3万円、令和6年度分の個人住民税1万円の減税を行うこととし、令和6年6月以降の源泉徴収・特別徴収等、実務上できる限り速やかに実施することとする。

令和6年度税制改正大綱 P3

つまり

令和6年6月以降ひとりあたり所得税3万円、住民税1万円を減税しますよ。

ただし、年間の合計所得金額が1,805万円超の人は対象から外しますよ。

というもの。

まとめると次の通りです。

なお地味に気を付けていただきたいのが、この1,805万円という所得制限基準

所得税は令和6年1月~12月に稼いだ分

住民税は令和5年1月~12月に稼いだ分

と1年ずれます。

所得税は「令和6年分の合計所得金額が1,805万円以下」

住民税は「令和6年度分の合計所得金額が1,805万円以下」

というのが所得制限の基準なんですが、住民税の令和〇年度分というのは前年1月~12月の所得をさすのです。

というわけで、人によっては、所得税については減税を受けられるものの、住民税については受けられないなんてこともあり得ます。

定額減税の実施方法

具体的な実施方法を

「給与所得者」

「年金受給者」

「事業所得者等(確定申告する人)」

に分けて説明します。

給与所得者

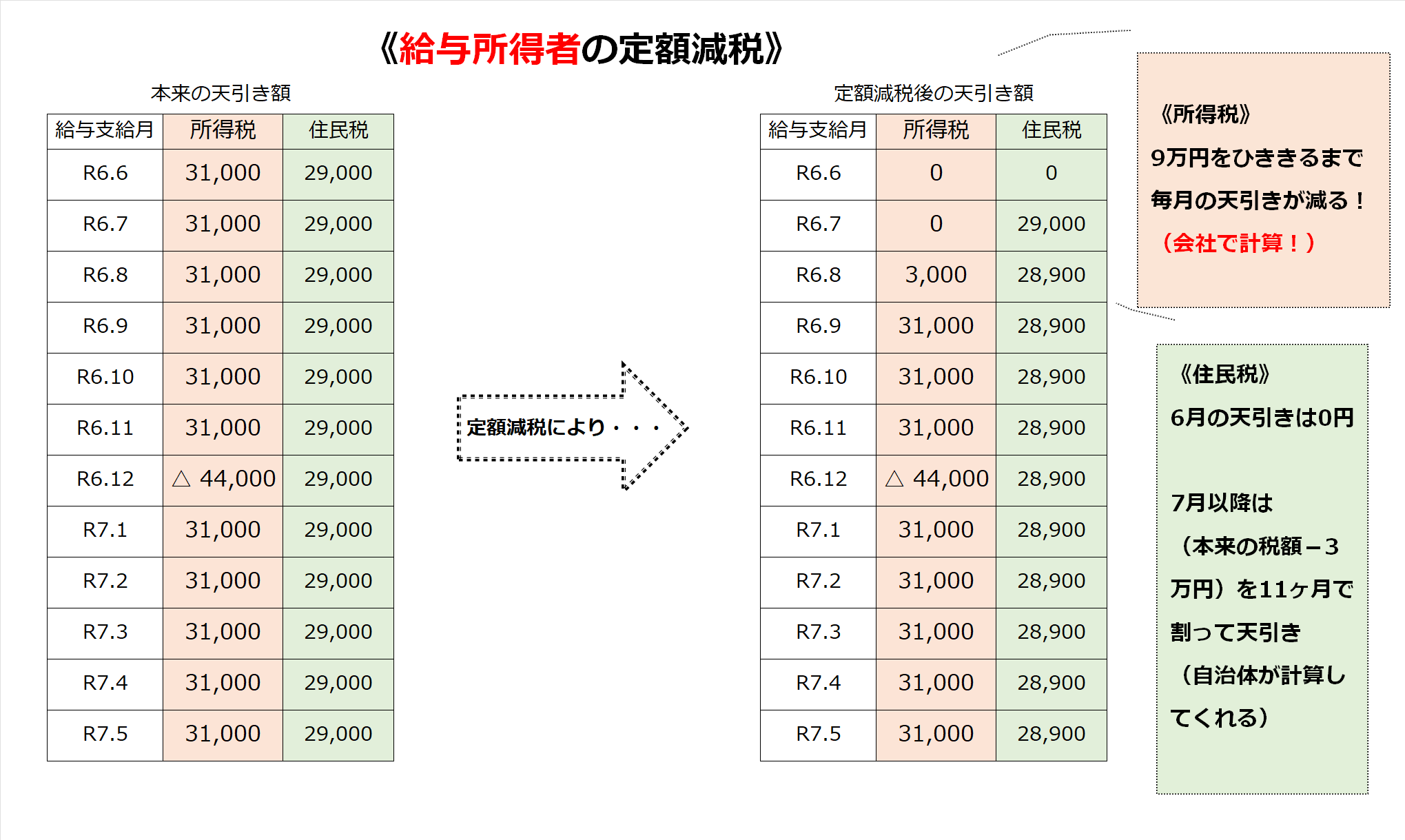

給与や賞与から天引きされる所得税や住民税の金額が、令和6年6月以降少しづつ減ります。

具体的なタイミングや金額は次の通りです。

●所得税・・・令和6年6月1日以降に最初に支払を受ける給与や賞与から天引きされる所得税の額から定額減税の額をひきます。その月でひききれない場合は次の月、さらに次の月というように順次ひいていき、最終的にひききれない分は年末調整時に調整します。

●住民税・・・令和6年6月の住民税の天引きは0円です。令和6年7月~令和7年5月までの11ヶ月間は、(本来の住民税額ー定額減税の額)を11で割った金額となります。

共働き 夫が子ども2人を扶養としている場合(=定額減税の額12万円)の夫の給与を例にまとめた図がこちら。

月ごとに見てみると、

R6.6 60,000円 手取りが増える!

R6.7 31,000円 手取りが増える!

R6.8 28,100円 手取りが増える!

R6.9~R7.5 100円 手取りが増える!

という感じです。

住民税は自治体が計算してくれるはずなので、会社側は今まで通り通知書記載の金額を天引きすればOKなんですが、所得税は会社が計算及び残額の管理をしなければなりません。

会社がすべきざっくりとした対応は次の通り

①全従業員のうち定額減税の対象者をピックアップ

↓

②扶養の状況等から従業員ごとの定額減税の金額を算出

↓

③毎月の給与計算で実際にひく(1回でひききれない人も多いでしょうから何ヶ月も残額を管理)

↓

④年末調整時に、扶養状況の変更や認識誤り、所得制限に引っかかっていないかなどチェック

この流れだけでも大変ですが、R6.6以降に入社した人の対応はどうするのかという問題もあります。

前職の給与明細や源泉徴収票を確認し、ひききっていない定額減税分があれば初回給与でひく?

(後述しますが、給与明細と源泉徴収票に定額減税の額を記載する必要あり)

年末調整で全額調整する?

会社では何もせず確定申告してもらう?

答えは不明です。

この点について本大綱に記載はありませんでした。

(今後何かしらの方針が示されるとは思いますが。)

年金受給者

年金受給者の実施方法は次の通りです。

●所得税・・・令和6年6月1日以降に最初に支払を受ける公的年金等から天引きされる所得税の額から定額減税の額がひかれます。その月でひききれない場合は順次繰り越されていきます。

●住民税・・・令和6年10月1日以降に最初に支払を受ける公的年金等から天引きされる住民税の額から定額減税の金額がひかれます。その月でひききれない場合は順次繰り越されていきます。

国が計算してくれますので、受給者本人が何かする必要はありません。

事業所得者等(確定申告する人)

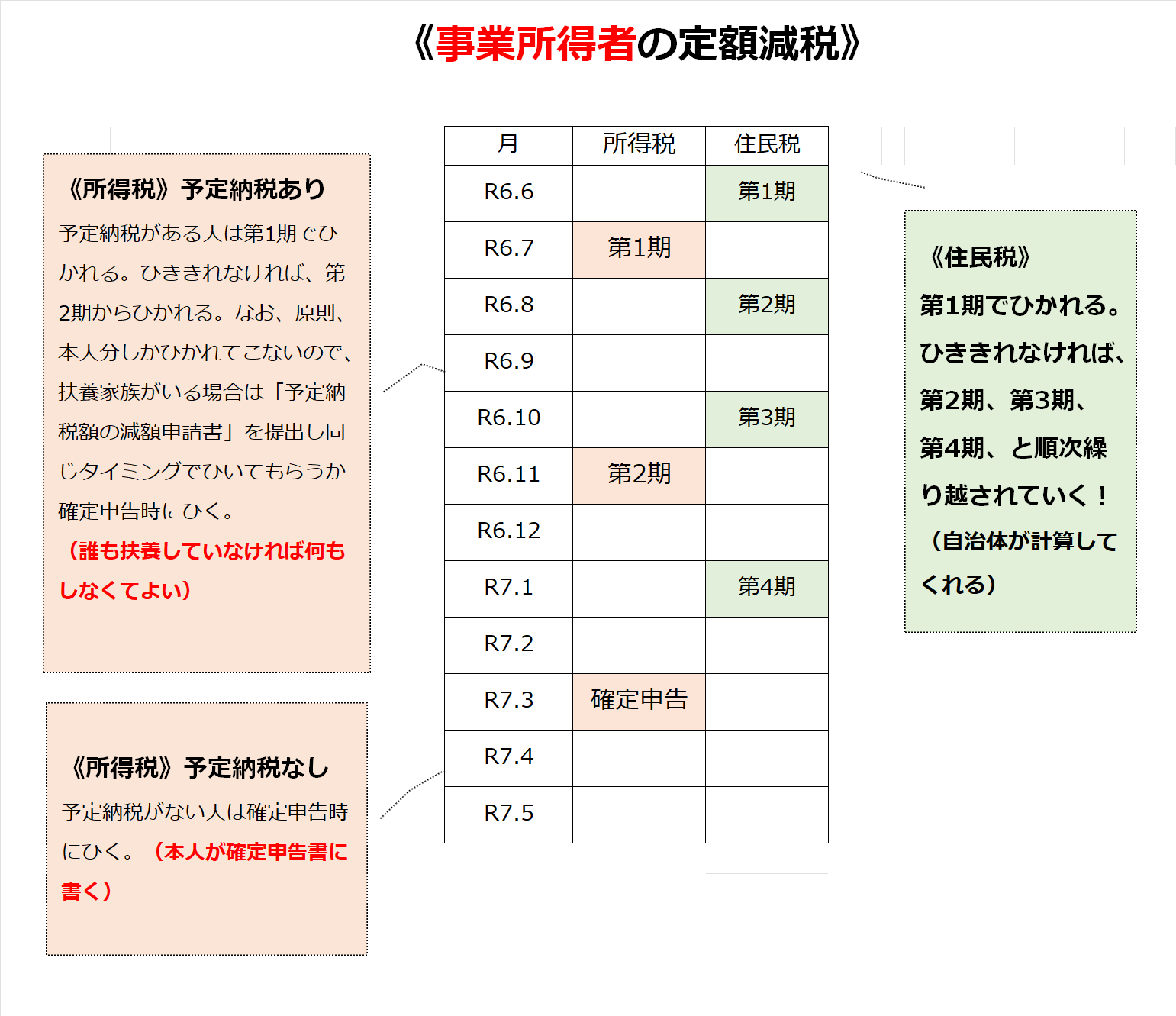

事業所得者等(確定申告する人)の実施方法は次の通りです。

●所得税(予定納税ありの人)・・・令和6年7月の第1期予定納税分から定額減税の額がひかれます。ひききれない場合は令和6年11月の第2期予定納税分からひかれます。なお、この際ひかれる金額は本人分のみで扶養家族分はひかれません。(予定納税の減額申請書を出すことでひくことは可能。)

●所得税(予定納税なしの人)・・・令和6年分の確定申告時にひきます。

●住民税・・・令和6年6月の第1期分から定額減税の額がひかれます。ひききれない場合は順次繰り越されていきます。

まとめると次の通りです。

住民税は自治体が計算してくれるので納税者が何かする必要はありません。

所得税は「予定納税していて誰も扶養していない人」以外は何かしらのアクションが必要です。

(予定納税ありの人)

自治体から通知される予定納税の額が既に本人分の定額減税の額をひいたものとなっているはずなので、原則、通知書通りの金額を納税すればOKです。

ただ、この際ひかれている金額は本人分のみで扶養家族分はひかれていません。

このタイミングで扶養家族分までひきたい場合は「予定納税の減額申請書」を提出することでひくことが可能です。

出すのが面倒という人は確定申告時にひく形でも問題ありません。

(予定納税なしの人)

令和6年分の確定申告時にひきます。つまり、令和6年分の確定申告書に定額減税の額を記載する必要があるということです。

今は「定額減税」なる欄はありませんが、今後、新しいひな形が発表されるのではないでしょうか。

給与明細や源泉徴収票には定額減税の記載が必要

大綱内に

「給与等の支払者は、控除をした場合には、支払明細書に控除した額を記載することとする。」

「給与等の支払者は、源泉徴収票の摘要の欄に控除した額等を記載することとする。」

旨の記載があります。

よって、給与明細に「定額減税」や「特別控除」という新しい項目をつくるか、コメント欄に文言を追加するなりして定額減税した金額がわかるようにしておく必要があります。

さらに、源泉徴収票の摘要欄に定額減税した金額の記載も必要です。

まとめ

国が計算したうえで減税や給付をしてくれるんであれば国民の負担は何もなくラクなんですが、そうはなっていません。

給与計算をする会社、確定申告をする個人事業主はとってもとっても大変です。

正直なところ、絶対にもれや誤りは出てくるだろうなと思っています。

ただでさえ複雑化してきている年末調整、始まったばかりのインボイス、義務化される電子帳簿保存法(電子取引)、、。

さらにこの定額減税。

国はわざと分かりにくく使いにくくして間違えるのを待ってるんじゃないかとすら思ってしまいます。

実際の事務作業はもちろん、この制度を理解する過程も含め、給与計算をする会社・確定申告をする人の負担を国はどう考えているのか。

愚痴を言っても始まらないのは百も承知です。

しかし、複雑すぎる制度や仕組みばかり作り続けて、国民が疲弊し続けているのになぜ気付かないのか。

文句も言いたくなるものです。