年収約201万円以下の配偶者がいる方は配偶者特別控除を受けましょう

≪メニュー≫

■恒川洋子のプロフィール

■税務顧問

■会社設立・起業支援

■スポット相談

■相続税申告

12月半ば、年末調整処理真っただ中ですね。(終わっている方も多いでしょうが。)

配偶者が年収103万円以下であれば「配偶者控除」が受けられることはほとんどの方がご存じでしょう。

さらに、年収150万円以下でも配偶者控除と同じ金額の「配偶者特別控除」が受けられるようになったこともご存じの方は多いかもしれません。

しかし、年収150万円を超えていても年収約201万円以下であれば「配偶者特別控除」が受けられることをご存じない方が結構いらっしゃいます。

満額38万円(納税者本人の合計所得金額900万円以下の場合)ではなく、所得に応じて段階的に減ってはいきますが、

受けられる控除を受けないのは損なので、該当する方は必ず申告しましょう。

配偶者控除とは?配偶者特別控除とは?

そもそも、配偶者控除及び配偶者特別控除とは何なのかについて説明します。

ひとことでいうと、

「年間所得が一定金額以下の配偶者がいる場合に受けられる所得控除」のことをいいます。

要件は下記3点です。

配偶者控除及び配偶者特別控除を受けられる要件

①配偶者の合計所得金額

133万円以下(年収でいうと約201万円以下)

②納税者本人の合計所得金額

1,000万円以下(年収でいうと1,195万円以下)

③その他の要件

同一生計であること、入籍していること(内縁関係はダメ)

この3要件を満たす方は、配偶者控除あるいは配偶者特別控除のいずれかを受けることができます。

①配偶者の合計所得金額が48万円以下の方は配偶者控除、48万円超133万円以下の方は配偶者特別控除に該当します。

控除額はいくら?

具体的な控除額はどのくらいなのでしょうか?

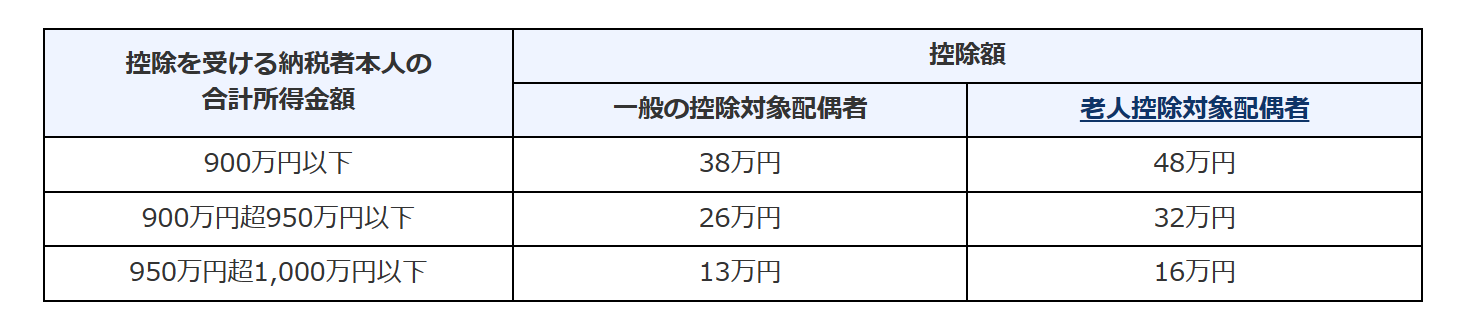

≪配偶者控除≫

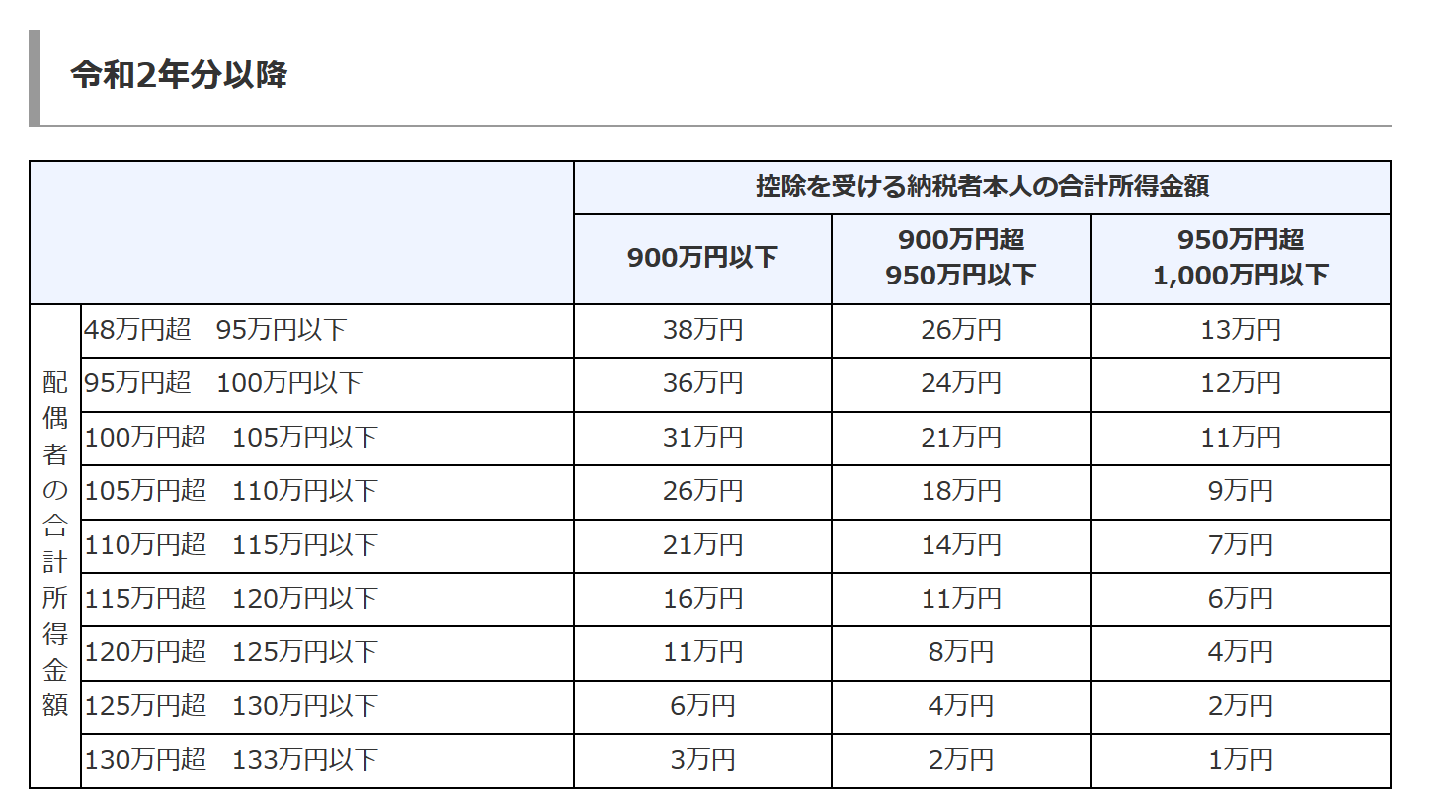

≪配偶者特別控除≫

表をご覧いただければわかる通り、

配偶者の年収だけでなく納税者本人の年収によっても控除額は変わります。

多くの方が該当するのは、

合計所得金額900万円以下(年収1,095万円以下)かと思います。

その場合の控除額は、

配偶者の年収103万円以下 → 配偶者控除38万円

配偶者の年収103万円超~150万円以下 → 配偶者特別控除38万円

配偶者の年収150万円超~約201万円以下 → 配偶者特別控除3万円~36万円

受けるにはどうすればいい?

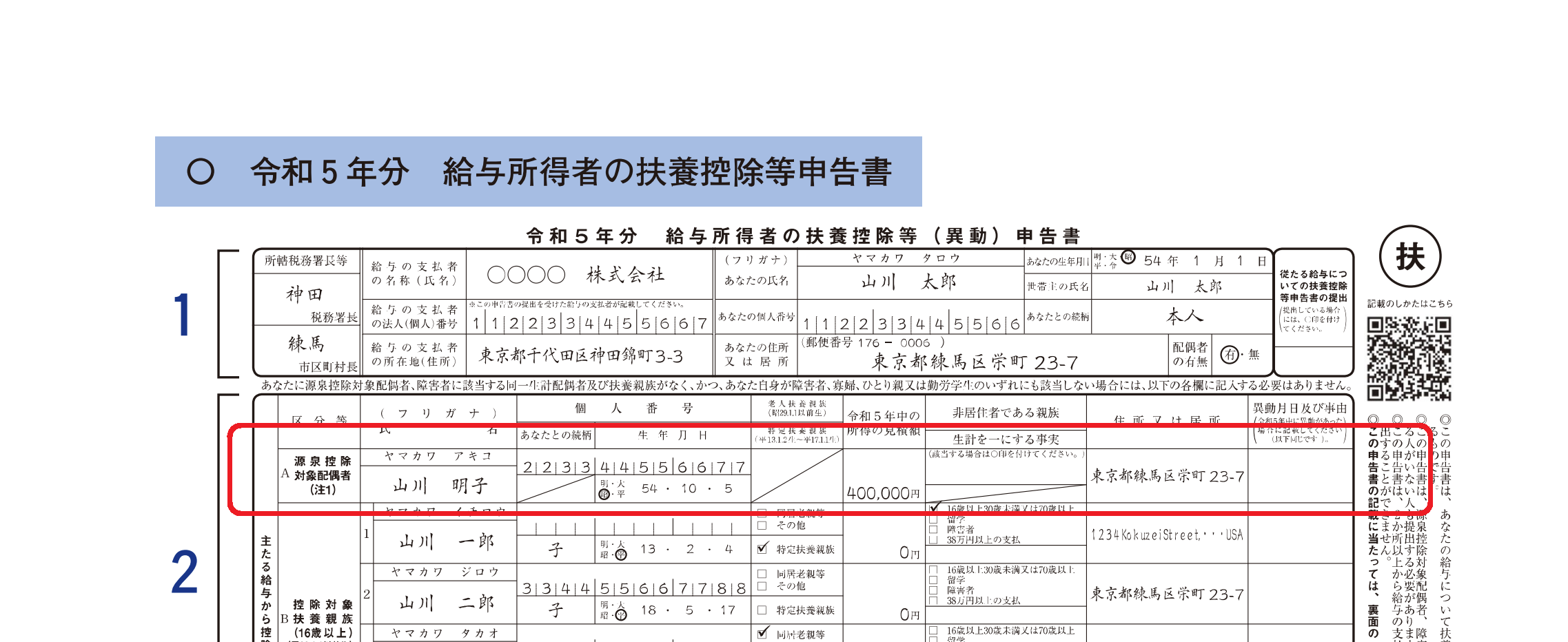

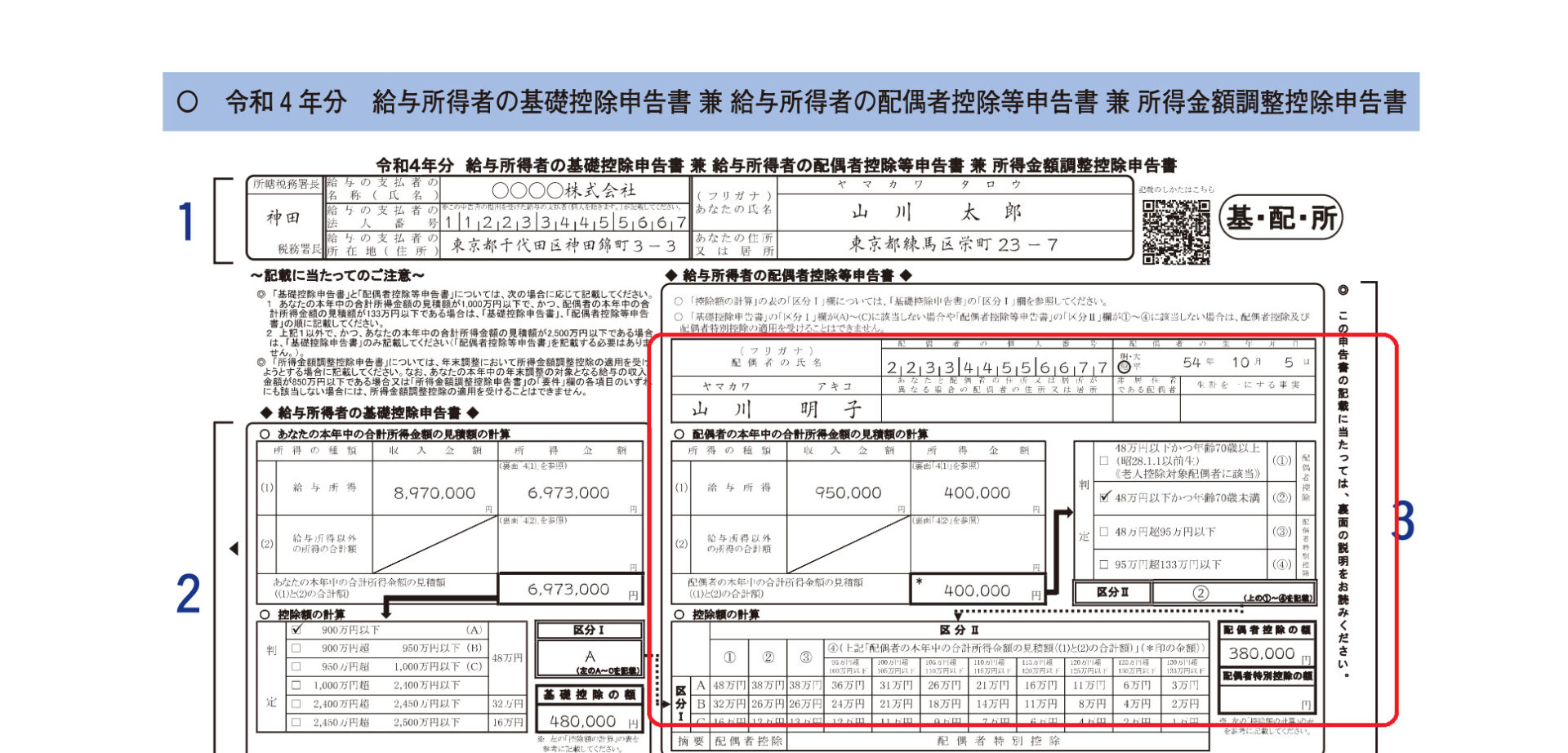

年末調整時に「給与所得者の扶養控除等(異動)申告書」及び「給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書」(長い!)に必要事項を記載して提出しましょう。

≪給与所得者の扶養控除等(異動)申告書≫

≪給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書≫

仮に、ここで忘れてしまったとしても確定申告すればOKです。

間違えるとどうなる?

確定申告で控除をつける場合には、年収が確定しているので間違えることはほぼないと思います。

しかし、年末調整で控除をつける場合には、確定額ではなく見積額でおこなうことになるので、見積額と確定額が違ってしまったということはあり得ます。

本当はつけられないのに控除を付けてしまった場合や控除額を多く付けてしまった場合どうなるのでしょうか?

その場合、後日、税務署から会社宛てに「扶養控除等の見直しについて」なる書類が届きます。

所得超過の可能性があるので確認してください、という文書です。

3年分くらいたまってから連絡がくることもあるし、翌年すぐくる場合もあります。

これが届いたら、会社は、従業員本人にあらためて配偶者の所得を確認しなければなりません。

確認したうえで年末調整をし直し、不足分を本人から回収して税務署に納める必要が出てきます。

会社に手間をかけることになりますし、自分も後から税金を払う羽目になりますので、できれば是正のないようにしたいものです。

是正されないためにできること

では、是正されないためにはどうしたらいいでしょうか?

配偶者の年収が150万円以下なのであれば、見積額と確定額に差が出てしまっても控除額に影響はないので、何も気にする必要はありません。

問題が生じるのは、配偶者の年収が150万円超の場合です。

見積もった年収が数万円違うだけで控除額も数万円変わります。

是正を避ける方法は3つです。

是正を受けないためにできること

①配偶者の年収が確定してから年末調整資料を提出する

②いったん見積額で出しておいて、確定後に再度年末調整してもらう

③じぶんで確定申告する

それぞれについてみていきます。

配偶者の年収が確定してから年末調整資料を提出する

これができればいちばんいいです。

月収が定額の方、年の途中で退職しており11月頃にはその年の収入が確定している方はこの方法が可能です。

そうでなくても、年末調整資料の提出期限が遅め(12月中など)の会社であれば、配偶者の収入が確定するのを待てるので、期限ギリギリになったとしても確定を待って提出するようにしましょう。

いったん見積額で出しておいて、確定後に再度年末調整してもらう

年末調整資料の提出は、11月末日や12月上旬としている会社が多いです。

よって①の方法が選択できない方は多いでしょう。

その場合には、年末調整資料はいったん見積額で出しておいて、変更があった場合に会社に知らせて再度年末調整をお願いする、という方法があります。

年末調整は翌1月末までならやり直しをすることが可能です。

ただ、可能とはいっても会社にとっては大きな手間です。

ひとりの年末調整をやり直せばすむというはなしではなく、各市町村に提出する「給与支払報告書」、税務署に提出する「法定調書合計表」、「源泉所得税の納付」など多くに影響してくることなので、会社に再年調を無理強いすることはできません。

じぶんで確定申告する

見積額と確定額に差があり控除額が変わる場合で、なおかつ、会社に再年調をお願いしにくい(あるいは再年調できる期限を過ぎてしまった)という方は、じぶんで確定申告をしましょう。

なお、通常の確定申告は翌2月16日~翌3月15日が申告期間ですが、還付申告(税金が戻る申告)は翌1月1日~5年間OKです。

スマホでもできますし、国税庁のHPで確定申告書を作って郵送or持参でもOKです。

まとめ

年収103万円超えているから配偶者控除は受けられないよな、、と思っている方は意外と多いです。

150万円でも満額の控除が受けられますし(納税者本人の合計所得金額900万円以下に限る)、

それを超えていても約201万円以下であれば一定額の控除は受けられます。

受けられる控除を受けないのは損です。

該当する方は必ず申告しましょう。