ふるさと納税の返礼品は一時所得

≪メニュー≫

■恒川洋子のプロフィール

■税務顧問

■会社設立・起業支援

■スポット相談

■相続税申告

ふるさと納税の返礼品は所得税の課税対象です。

10種類ある所得のうち「一時所得」というものに該当し、原則、確定申告をする必要があります。

しかし、 一時所得には50万円という特別控除があるので、高額な寄附をしない限り税金はかかりません。

よって、一時所得の申告をしなければならない人はそう多くはありません。

いくら寄附すると税金かかる?

では、具体的にいくら寄附をしたら一時所得がかかってくるんでしょうか?

結論から言ってしまうと年間の寄附金額が167万円以上の方です。

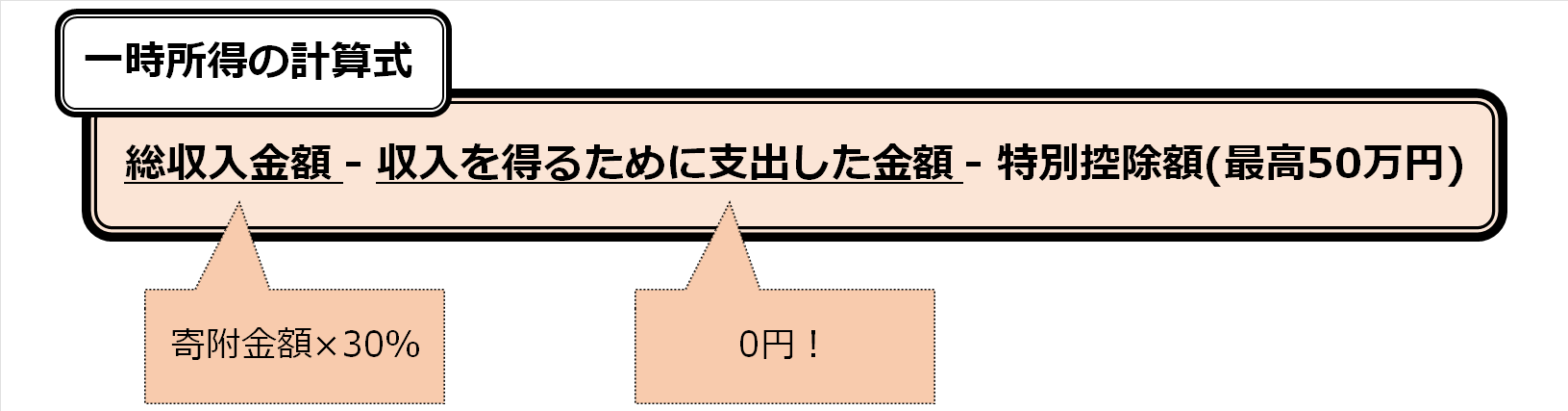

一時所得は

「総収入金額 – 収入を得るために支出した金額 – 特別控除額(最高50万円)」

という計算式で求められ、これに2分の1をかけた金額が課税対象となります。

「総収入金額」とは返礼品の金額です。

返礼品の金額をひとつひとつ調べるのは現実的ではないので、返礼品の上限が寄附金額の30%と決められていることを踏まえ、総収入金額=寄附金額×30%として計算するのが一般的です。

「収入を得るために支出した金額」ですが、これは0円です。

あれ?寄附金額が収入を得るために支出した金額になるのでは?とお思いになる方もいるかもしれませんが、残念ながらなりません。

返礼品は寄附の対価ではないと考えられているからです。

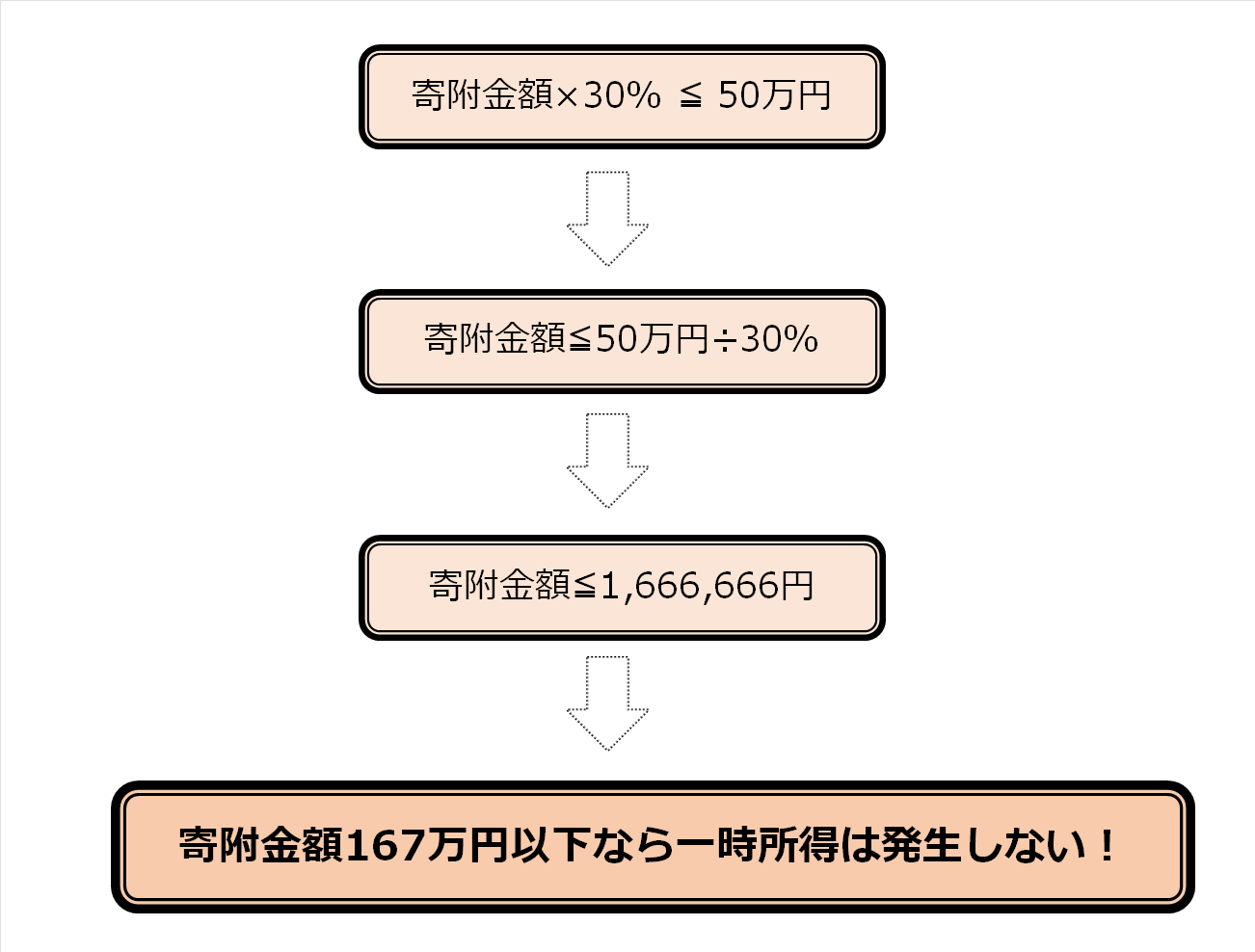

そうすると、返礼品の金額(つまり寄附金額×30%)が特別控除額である50万円を超えなければ一時所得は0円となり税金はかからないということになります。

下記の通り求めていくと、万単位でいうと寄附金額が167万円以上なら課税され、167万円未満なら課税されないという結果になります。

ただ、原則はこうなんですが、気を付けていただきたい点が2つほどあります。

まずひとつめは、返礼品のないふるさと納税をしていたらその分は総収入金額から省くということ。

ふるさと納税って返礼品があるものばかりではありません。

返礼品のない寄附もあります。

例えば、先般発生した能登半島地震に対する支援金。

色々な寄附の方法がありますが、返礼品なしのふるさと納税を利用した方も多いはず。

これは一時所得の計算に含める必要はありませんので省きましょう。

(なお、能登半島地震へのふるさと納税は令和6年中の寄附なので令和6年3月15日期限の確定申告には関係ありません。)

ふたつめは、ふるさと納税の返礼品以外の一時所得がある場合はそれも合算して計算する必要があるということ。

一時所得の最たるものは、生命保険の満期返戻金。

こちらがある場合には返礼品の金額と合算して計算する必要があるので、寄附金額が167万円未満であっても申告が必要になる場合があります。

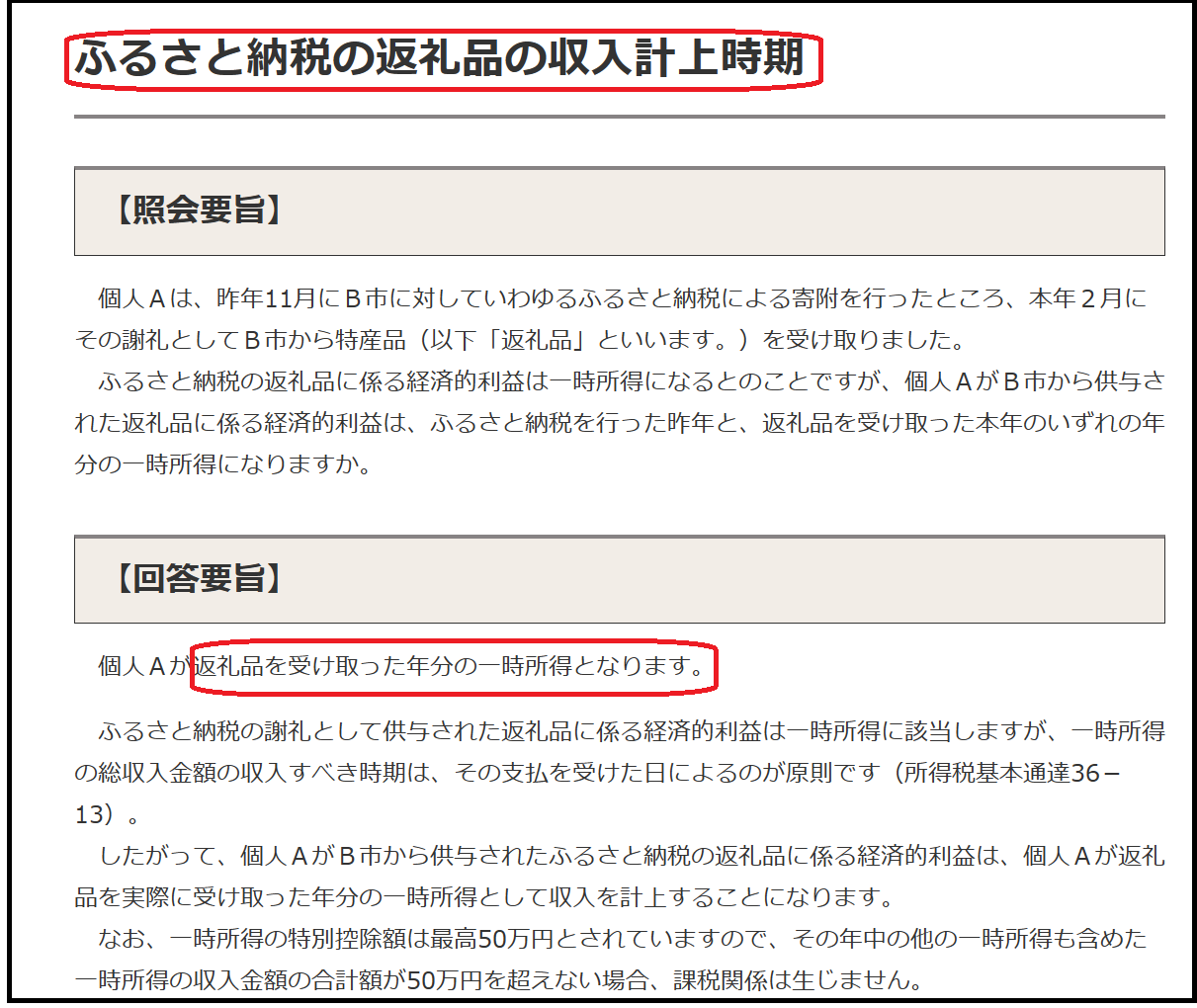

寄附した年と返礼品を受取る年が違ったら?

年末ぎりぎりになって寄附する方って結構いますよね。

そうすると、返礼品が送られてくるのが翌年になります。

その場合の収入計上時期は寄附をした年ではなく、返礼品を受け取った年となるので注意が必要です。

まとめると

ここまでの説明をまとめると次のようになります。

原則、寄附金額が167万円以上なら一時所得として確定申告する必要がある。

しかし、、、

- ・返礼品のないふるさと納税をしてたらそれは一時所得の総収入金額から省く

- ・返礼品の受け取りが翌年になってるものがあったらそれも省く

- ・前年した寄附で返礼品の受け取りが今年になっているものがあればそれは足す

- ・生命保険の満期返戻金など他の一時所得がある場合は、寄附金額がわずかであっても一時所得の総収入金額に含める

ふるさと納税の控除上限額が167万円以上となるのは高額所得者に限られるので該当する方は少ないでしょう。

しかし、生命保険の満期返戻金など他の一時所得がある場合には高額所得者でなくても申告が必要になるので注意が必要です。