同一年に複数の退職所得があった場合(小規模企業共済、iDeCo)

≪メニュー≫

■恒川洋子のプロフィール

■税務顧問

■会社設立・起業支援

■スポット相談

■相続税申告

前記事「退職所得の計算方法(原則、特定役員退職手当等、短期退職手当等)」では退職所得の原則及び勤続年数5年以下の者に対する退職金につき解説しました。

本記事では、同一年に複数の退職所得があった場合につき解説します。

なお、具体例において復興特別所得税については考慮していません。

同一年に複数の会社から退職金を受取った場合

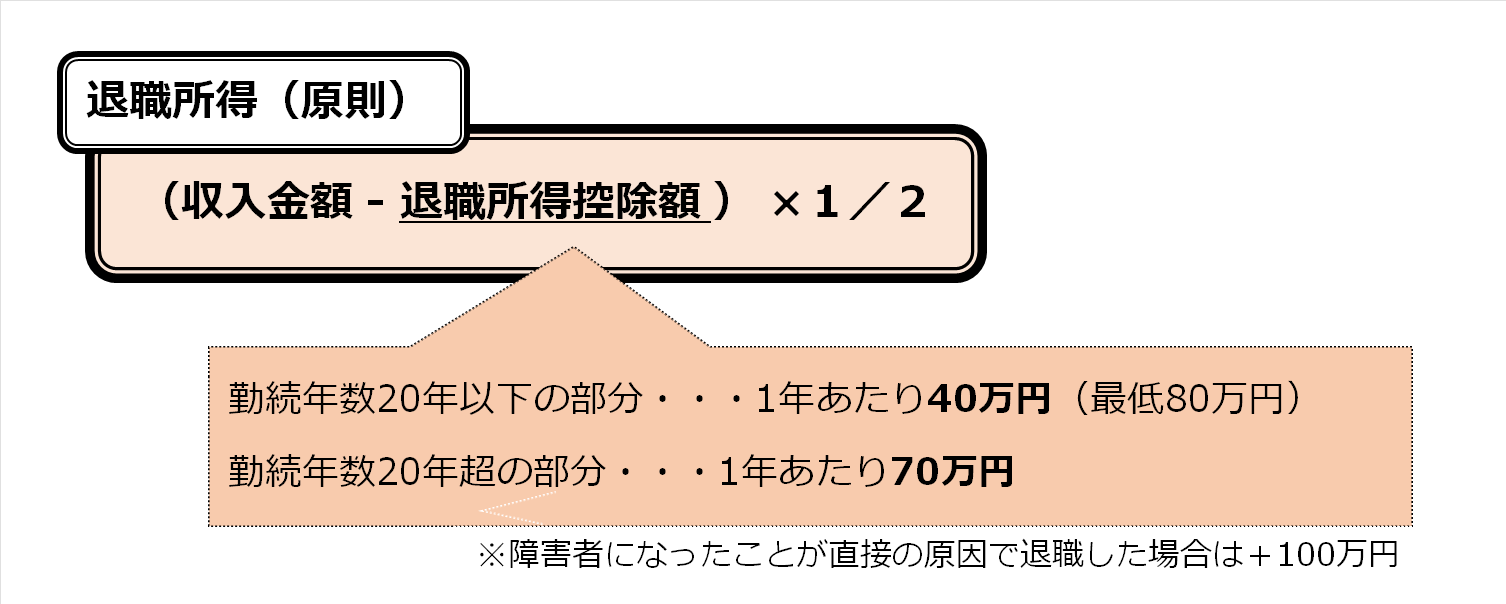

退職所得の計算式は原則次の通りです。

同一年に複数の会社から退職金を受取った場合にもこの考え方は変わりませんが、気を付けていただきたい点がひとつ。

それは、退職金ごとにこの計算をするのではなく、その年に受け取ったものすべてを合算して計算するということ。

収入金額はその年中の収入金額を単純にすべて合計します。

退職所得控除額は、最も長い勤続期間で計算しますが、その最も長い勤続期間以外の期間のうちにその最も長い期間と重複していない期間がある場合は、その重複しない部分の期間を最も長い期間に加算して計算します。

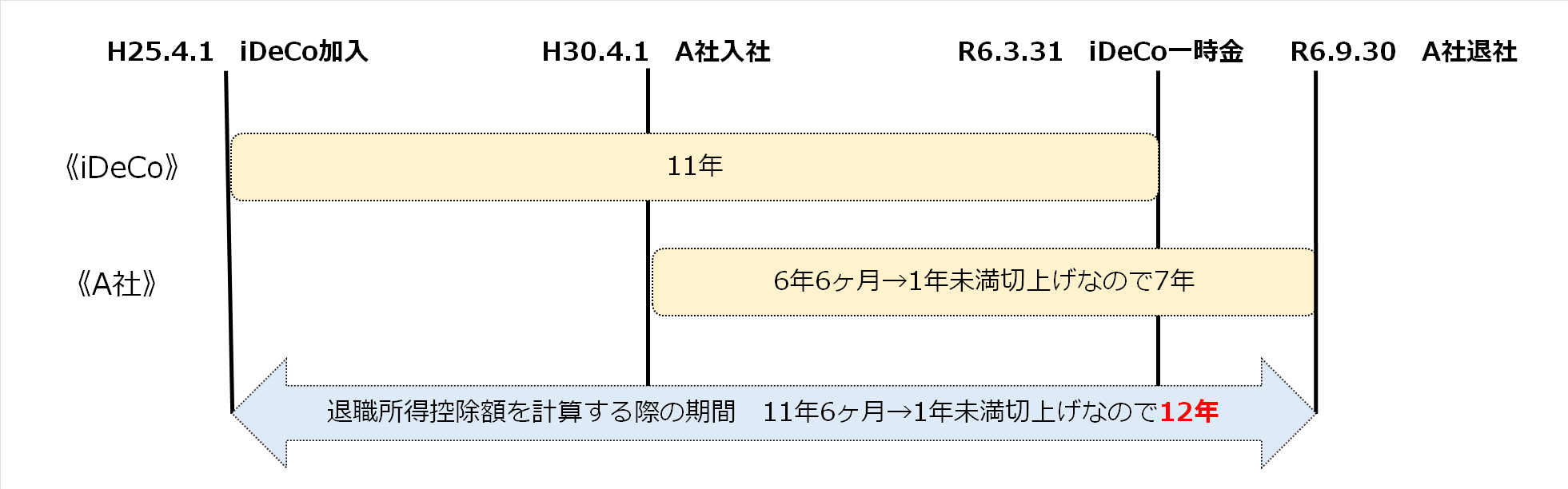

文章だととっても分かりにくいので図で示します。

最も長い勤続期間である11年に、この11年と重複していない期間6ヶ月(R6.4.1~R6.9.30)を加算して11年6ヶ月。

1年未満の端数は切上げとなるので12年。

結果、12年が退職所得控除額を計算する際の期間になるというわけです。

同一年に退職金と小規模企業共済やiDeCoの受取りをした場合

小規模企業共済やiDeCoを一時金で受取ると退職所得になります。

同一年に会社からも退職金を受取る場合には、両方あわせて退職所得の計算をすることになります。

計算方法は上記「複数の会社から退職金を受取った場合」と同じで、退職所得控除額を計算する際の勤続年数が加入期間に置き換わるだけです。

源泉徴収(天引き)の計算方法

退職所得は原則確定申告不要です。

源泉徴収(天引き)で課税関係が完了するからです。

では、同一年に複数の退職所得があった場合どうやって源泉徴収(天引き)の計算をするのでしょうか?

それぞれがじぶんのところの出した退職金や一時金だけで計算してしまったら最終結果が変わってきてしまう可能性がありますよね。

そこで、2番目以降に退職金や一時金を支払うところが前の退職所得も加味して税額を計算しなおし、不足分だけ源泉徴収(天引き)するという流れになります。

どうやって前の退職金や一時金の情報を知るか?

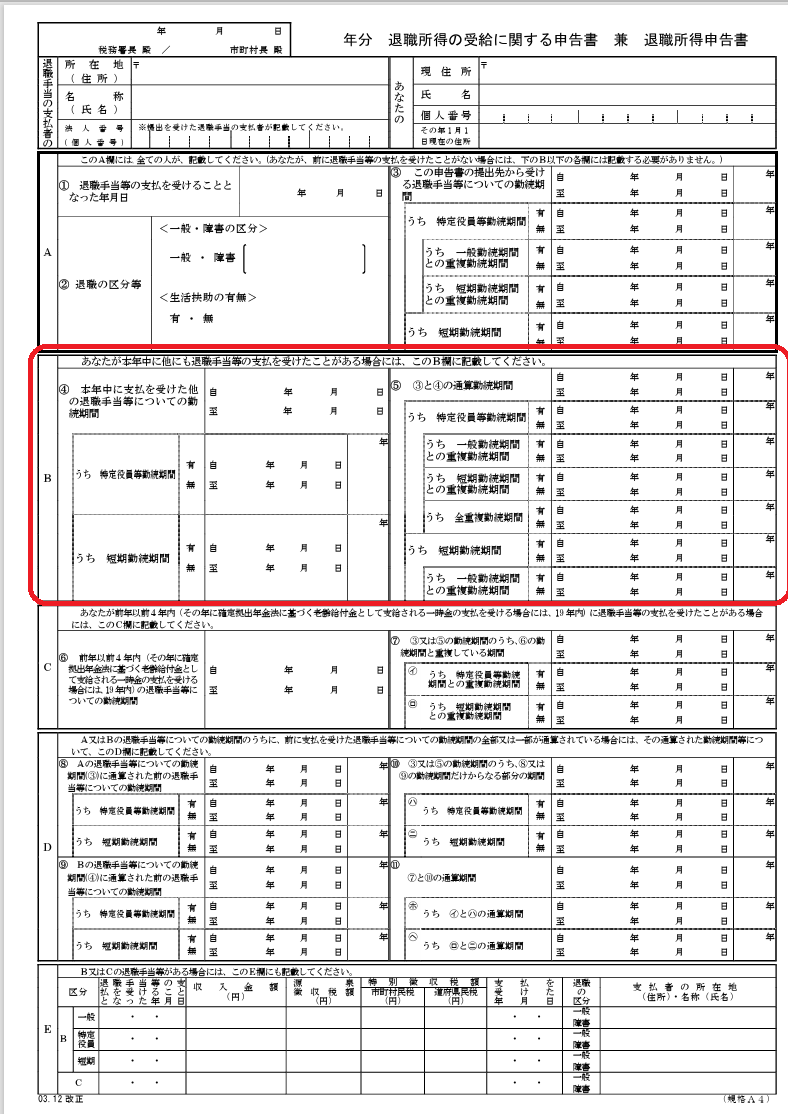

それは受給者が提出する「退職所得の受給に関する申告書」を見れば分かります。

通常、退職所得を受取る人は支払者に対して下記のような「退職所得の受給に関する申告書」を提出します。(提出しないと一律20.42%の税金が源泉徴収されます。)

同一年に他からも退職所得を受取っている場合にはB欄にその情報を記載します。

受取った側はB欄を見れば正しい税額が計算できるので、不足分だけ源泉徴収(天引き)することが可能というわけです。

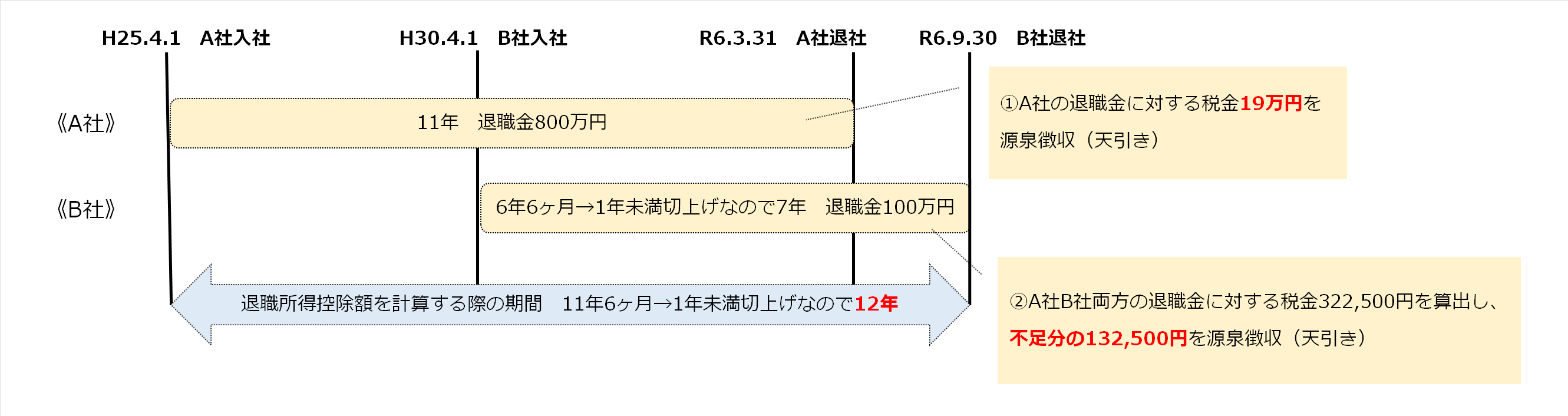

具体的な数字をあてはめて考えてみます。

例えば、下記のような方がおり同一年に退職金を受取ったとします。

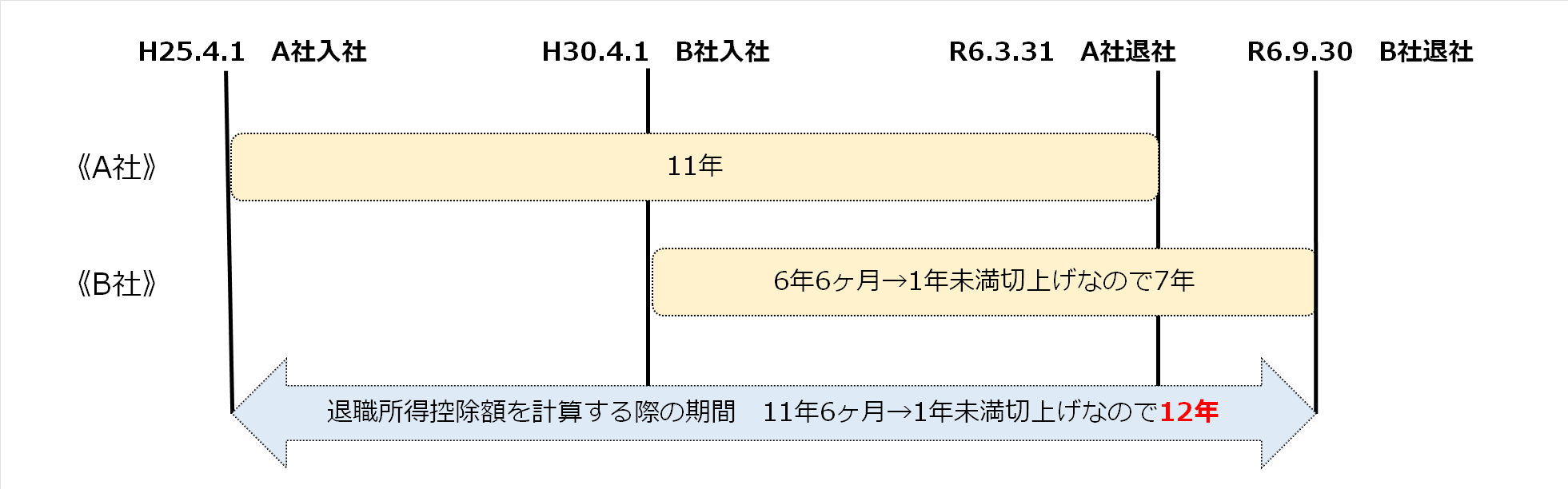

- A社 H25.4.1~R6.3.31 勤続年数11年 退職金800万円

- B社 H30.4.1~R6.9.30 勤続年数7年 退職金100万円

- 退職所得控除額の計算をする際の期間12年 退職金合計900万円

まずA社は原則通り自社の退職金についてだけ退職所得の計算をし源泉徴収(天引き)します。

(この時点でまだ他からは退職金は受取っていないので当然です。)

次にB社は、A社B社両方の退職金をあわせて退職所得の計算をし不足分だけ源泉徴収(天引き)します。

図にまとめると次のようになります。

①A社 自社分だけで退職所得の計算をする

退職所得:(800万円-40万円×11年)×1/2=180万円

税金:所得税180万円×5%+住民税180万円×10%=19万円

19万円を源泉徴収(天引き)

②B社 A社B社をあわせて退職所得の計算をする

退職所得:(900万円-40万円×12年)×1/2=210万円

税金:所得税210万円×10%-97,500円+住民ℤ製210万円×10%=322,500円

322,500円-A社で源泉徴収済み19万円=132,500円

132,500円を源泉徴収(天引き)

A社で19万円、B社で132,500円、合計で322,500円の源泉徴収(天引き)がされ課税関係は完了となります。

まとめ

ここまでの説明で、「あれ?じゃあ受取る年を1年ずらせば退職所得控除額が増えて税金が減るんじゃない?」と思われた方もいるかもしれません。

しかし、残念ながらそうはなりません。

前年以前4年以内に退職所得がある場合には重複期間につき一定の調整が加わるようになっているからです。

こちらについては次の記事にて解説します。