譲渡所得の収入計上時期は「売買契約日」?「引き渡した日」?

≪メニュー≫

■恒川洋子のプロフィール

■税務顧問

■会社設立・起業支援

■スポット相談

■相続税申告

こんにちは、越谷市の税理士、恒川です。

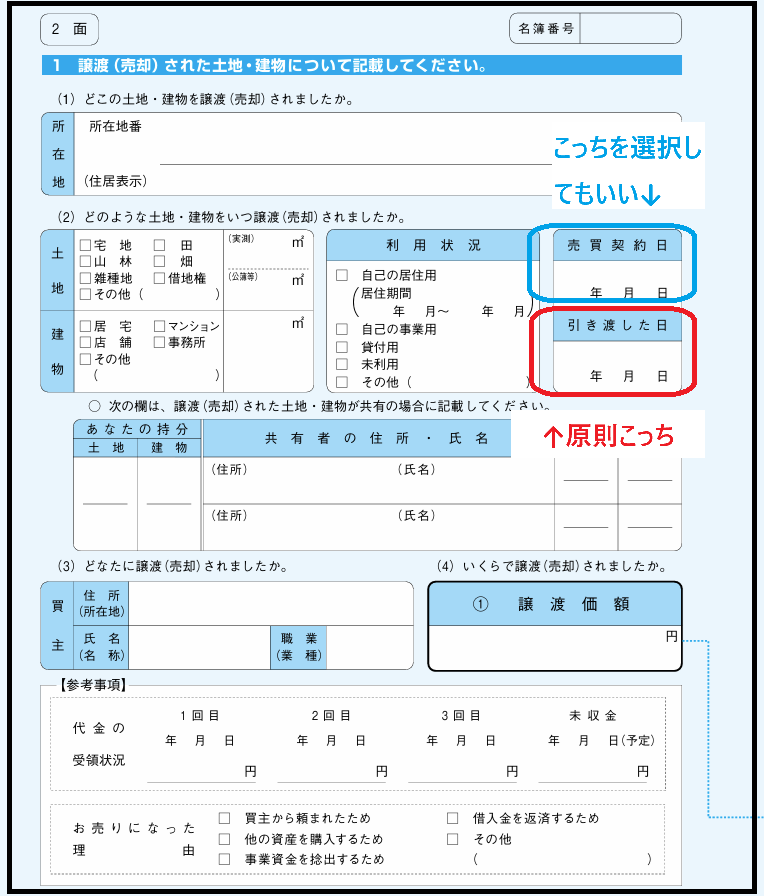

不動産を売却した場合の収入計上時期は「売買契約日」なのか「引き渡した日」なのか、どちらでしょうか?

両者が同じ年に起こっているのであれば特に気にすることはないんですが、年をまたぐ場合にはその選択によって税額が変わることがあるので要注意です。

どちらでもいい

不動産を売却した場合の収入計上時期は、原則「引き渡した日」ですが、例外的に「売買契約日」とすることも可能です。

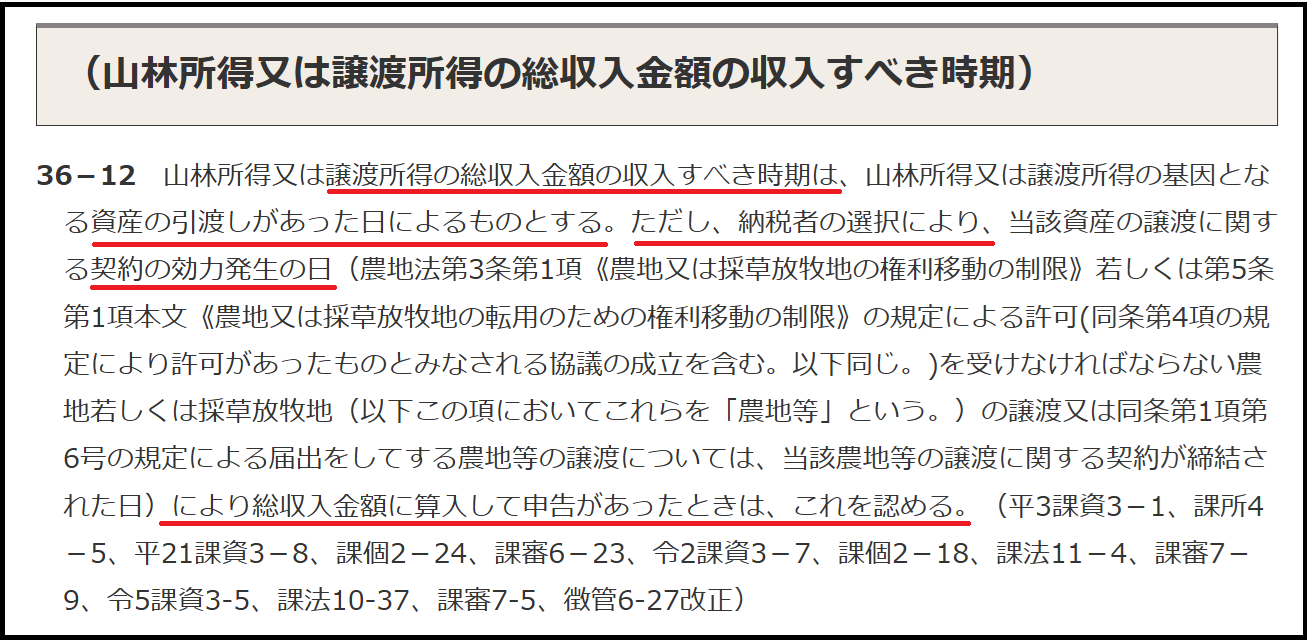

(所得税法基本通達36-12)

つまりは「引き渡した日」でも「売買契約日」どちらでもいいということです。

なお、「売買契約日」を選択するために何か届出が必要になったり要件があるなんてことはありませんので、単純に好きな方を選択すればOKです。

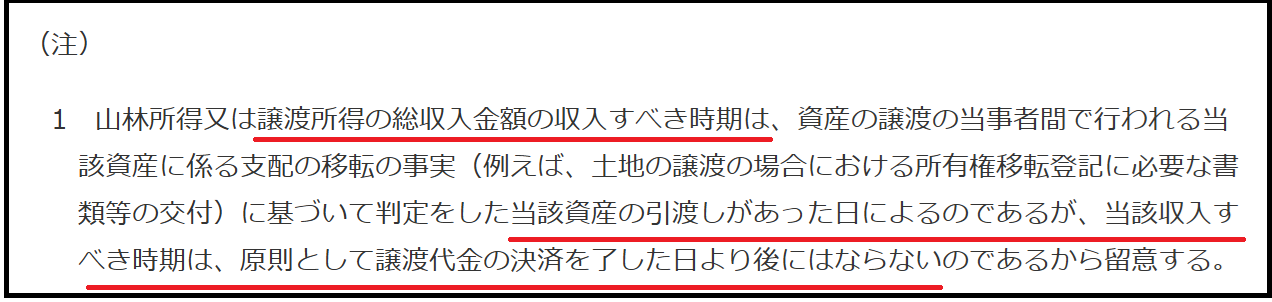

1点気を付けて頂きたいのは、この収入計上時期、売却代金の決済が完了した日より後になることはありません。

つまり、売却代金の決済が終わった後に引き渡しとなった場合には、「売却代金の決済日」が収入計上時期になるということです。

要注意!所有期間の判定は譲渡年の1月1日時点

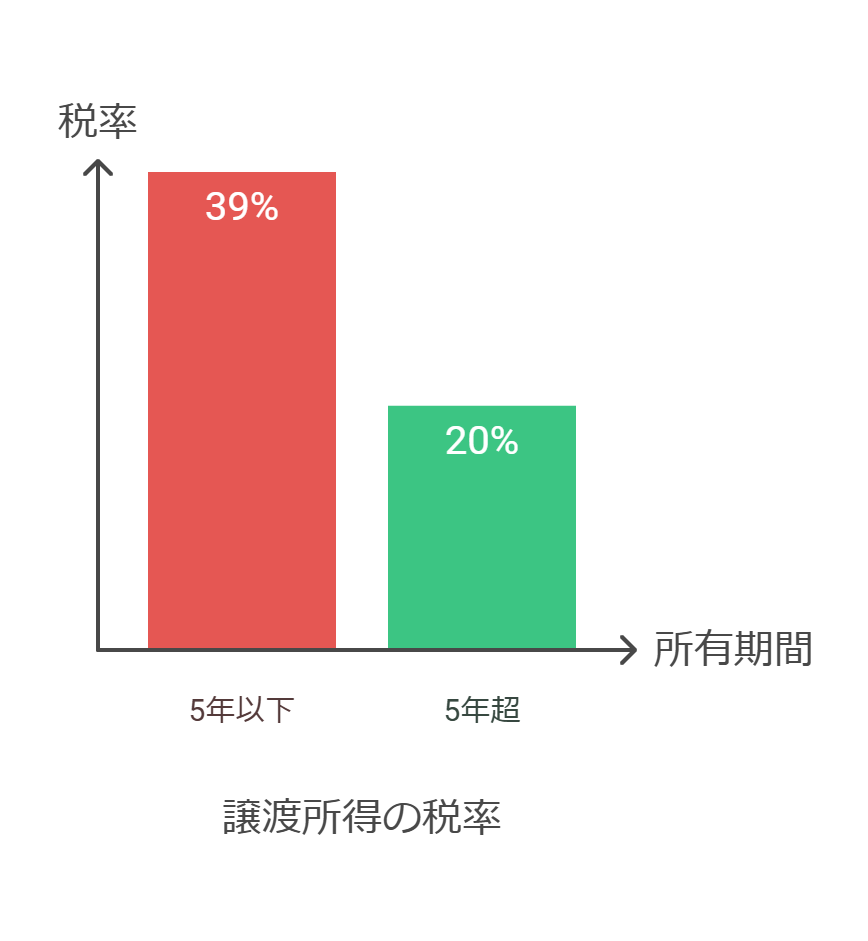

不動産の譲渡所得の税率は、譲渡年の1月1日時点で所有期間が5年以内か5年超かで大きく変わります。

具体的には次の通りです。

・所有期間5年以下(短期):約39%

・所有期間5年超(長期):約20%

よって、この境目のところに「引き渡した日」と「売買契約日」がきてしまうような場合には、注意が必要です。

例えば令和1年2月1日に購入した物件につき、令和6年12月25日に売買契約を締結し、令和7年1月15日に引き渡しをしたような場合。

・「売買契約日」を基準とすると → 所有期間は 4年11ヶ月(短期譲渡所得)

・「引き渡した日」を基準とすると → 所有期間は 5年11ヶ月(長期譲渡所得)

このような場合、「引き渡した日」で収入計上しないと大損です。

もうひとつ、居住用財産を譲渡した場合の税率軽減というものがあるんですが、こちらは譲渡年の1月1日時点で所有期間が10年超の場合にだけ適用されます。

こちらが適用されると譲渡所得のうち6000万円以下の部分につき、税率が20%から14%にまで減ります。

この軽減措置は意外と見落としがちなので気を付けましょう。

一方で、居住用財産3,000万円の特別控除の特例を受けたい場合は、「住まなくなった日から3年を経過する日の属する年の12月31日までに売ること。」という要件があります。

この特例を適用する場合は、状況によっては「売買契約日」で収入計上しないと適用要件を満たさなくなるなんて可能性もあるので注意が必要です。

まとめ

不動産を売却した場合の収入計上時期は「売買契約日」でも「引き渡し日」でもどちらでもOKです。

両者が同じ年内であればどちらを選択しようと問題はありませんが、年をまたぐ場合には注意が必要です。

ご自身の状況にあわせてお得な方を選択しましょう。

なお、複雑なケースに該当する場合、じぶんでは判断がつかない場合には税理士など専門家に相談するのがおすすめです。

弊所ではスポット相談や確定申告(譲渡所得)のご依頼も受け付けております。

お気軽にご相談ください。

【1日1新】

2025/2/18 freeeでの確定申告(記帳指導にて)

2025/2/19 赤羽 まるます家 あげあげ 肉汁餃子製作所 珈琲梅の木新館 桃太郎 からあげ番長

2025/2/20 たいようパンベタチョコ

2025/2/21 山口産かおりのイチゴ

2025/2/22 鳥やす

2025/2/23 こいうまクリームショコラタルト

2025/2/24 岡崎 しばぎん

2025/2/25 ななうみ 北越谷

2025/2/26 かぼちゃチーズケーキ

2025/2/27 LAWSON振っておいしいパスタサラダ 豚しゃぶ

2025/2/28 生チョコタルト

2025/3/1 酒場シナトラ 東京駅