インボイス、2割特例っていつまで使える?

≪メニュー≫

■恒川洋子のプロフィール

■税務顧問

■会社設立・起業支援

■スポット相談

■相続税申告

こんにちは、越谷市の税理士、恒川です。

令和5年(2023年)10月から始まったインボイス制度。

もうすぐ2年が経とうとしています。

様々な経過措置があるんですが、あと1年で期限が到達するものもあります。

そのひとつが2割特例。

本日は、2割特例がいつまで使えるのか?につき解説します。

2割特例とは?

そもそも2割特例とはなんなのか?

簡単に言うと

本来なら免税事業者なのに

インボイス制度を機にインボイス発行事業者(課税事業者)になった人だけが使える特例で

受取った消費税の2割だけ納付すればOKですよ

というもの。

本則課税や簡易課税よりもお得になる場合が多いので、小規模事業者にとってはとってもありがたい制度。

2割特例が使えない人

2割特例が使えないパターンのうち、よくある3つを列挙しておきます。

◎基準期間(法人の場合は前々期、個人の場合は前々年)の課税売上高が1000万円を超える

◎特定期間の課税売上または給与等支払額の合計額がいずれも1000万円を超える

◎新設法人(設立1期目・2期目の法人)の期首資本金が1000万円以上

他にも、高額な資産を仕入れた場合、課税期間の短縮をしている場合などの理由もありますので、詳細はこちらのQ&Aご確認ください。

インボイス制度に関するQ&A問115(2割特例の適用ができない課税期間①)

2割特例が使えるのは令和8年(2026年)9月まで

この2割特例、いつまで使えるかというとーーーー

令和5年(2023年)10月1日から令和8年(2026年)9月30日までの日の属する各課税期間です。

分かりやすく言うと「令和8年(2026年)9月30日を含む課税期間まで」ということです。

具体的には下記の通りです。

◎個人事業主

令和8年9月30日を含む課税期間は令和8年1月~令和8年12月なので、2割特例が使えるのは令和8年度まで。

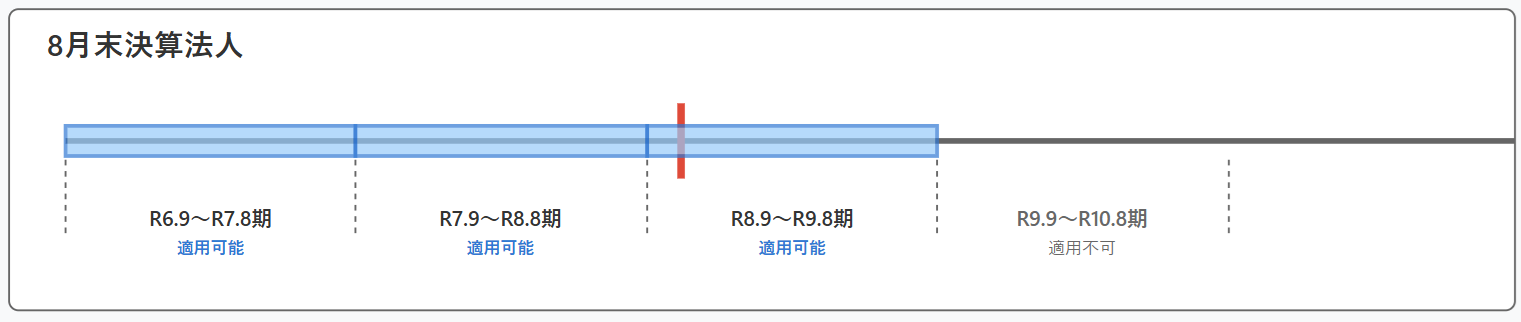

◎8月決算の法人

令和8年9月30日を含む課税期間は令和8年9月~令和9年8月なので、2割特例が使えるのは令和8年9月~令和9年8月まで。

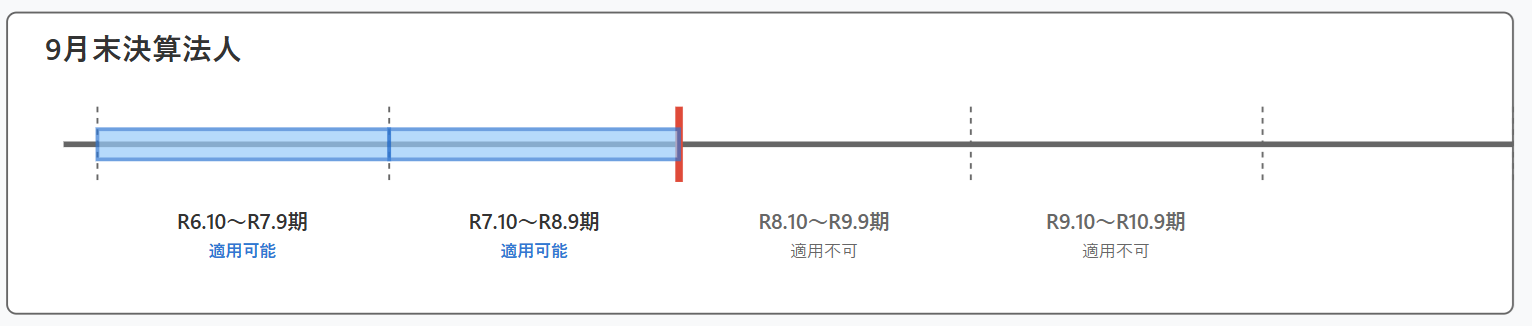

◎9月決算の法人

令和8年9月30日を含む課税期間は令和7年10月~令和8年9月なので、2割特例が使えるのは令和7年10月~令和8年9月まで。

2割特例が終わるので簡易課税を選択したい人

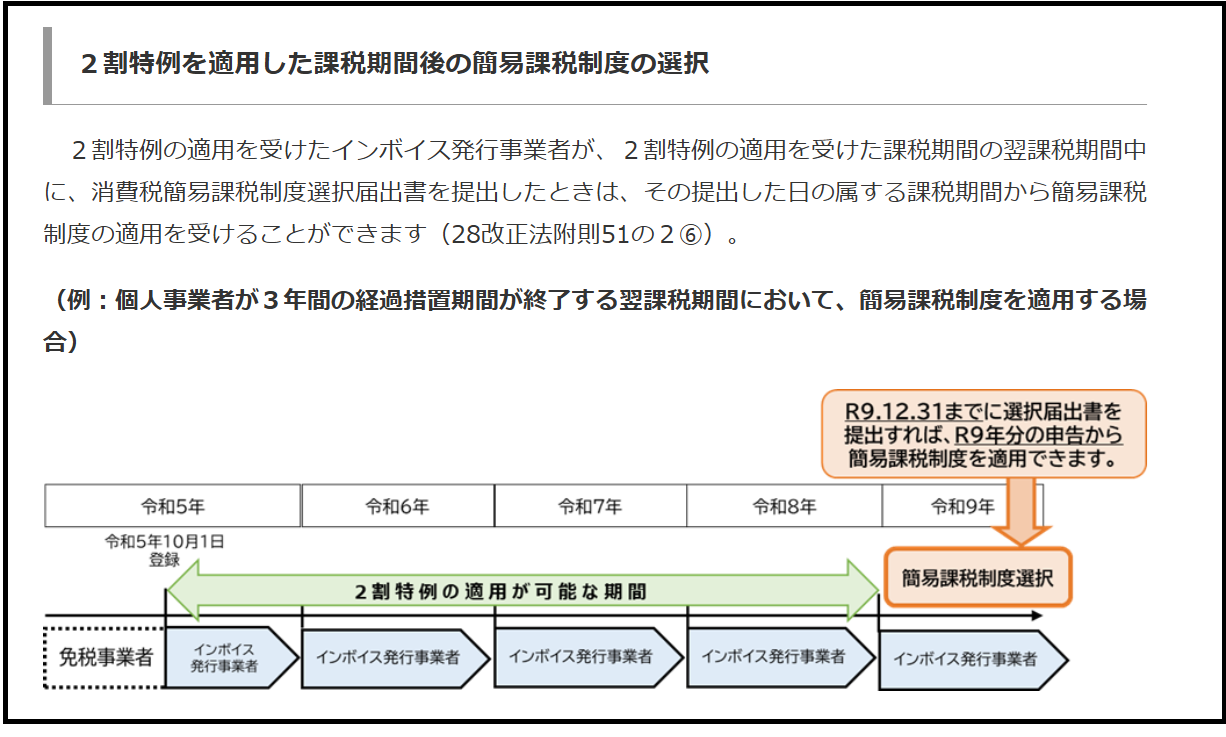

2割特例が終わるなら簡易課税を選択したい、と思う人は多いはず。

その場合は、税務署に「簡易課税制度選択届出書」なるものを提出する必要があります。

2割特例は、申告書の「税額控除に係る経過措置の適用(2割特例)」の欄に〇をつけるだけでOKでしたが、簡易課税制度は届出が必須ですのでここ漏れないようにしましょう。

通常、この届出書は事前に提出しておく必要があります。

例えば、個人事業主が令和9年から簡易課税制度を選択したい場合には、令和8年12月31日が提出期限ということ。

なんですが、2割特例後に簡易課税制度を選択する場合には、その適用を受けたい課税期間中に提出すればOKとなっています。

つまり、上記の例で言うと、1年延びて令和9年12月31日までに提出すればOKということです。

まとめ

2割特例の終わりが見えてきました。

税負担の増える個人事業主や小規模な会社さんは多いでしょう。

今のところ延長の話は出ていません。

あわてないように準備しておきましょう。