事業資金を親から借りる際の注意点

≪メニュー≫

■恒川洋子のプロフィール

■税務顧問

■会社設立・起業支援

■スポット相談

■相続税申告

開業の際

親から資金を借りることはよくあります。

この、親からの借入

「ある時払いの催促なし」では

贈与税を課される恐れがあります。

家族だとなあなあにしがちですが

第三者からの借入と同じように

きちんと体裁を整えておきましょう。

具体的な対応を流れに沿ってまとめます。

利率・返済期間などの計画を立てる

金融機関からお金を借りる場合

先方が返済予定表を作成してくれます。

利息・毎月の返済額・返済後残高などが一覧になったものです。

親から借りる場合には

これをじぶんで準備する必要があります。

とはいってもどうやってつくったらいいの?

難しそう・・。

と思われる方もいるかもしれません。

大丈夫です。

「利率」

「返済期間」

「元利均等or元金均等」

の3点さえ決めれば自動計算してくれる無料サイトたがくさんあります。

それらを活用して無理のない返済計画を作りましょう。

おすすめは下記の2つ。

ひとつめは

casioが提供している「生活や実務に役立つ計算サイト」です。

必要事項を入力して計算ボタンを押すと一瞬で計算してくれます。

難点は印刷するとサイトの広告まで出力されてしまうので見た目がちょっと

というところです。(中身に問題はありません。)

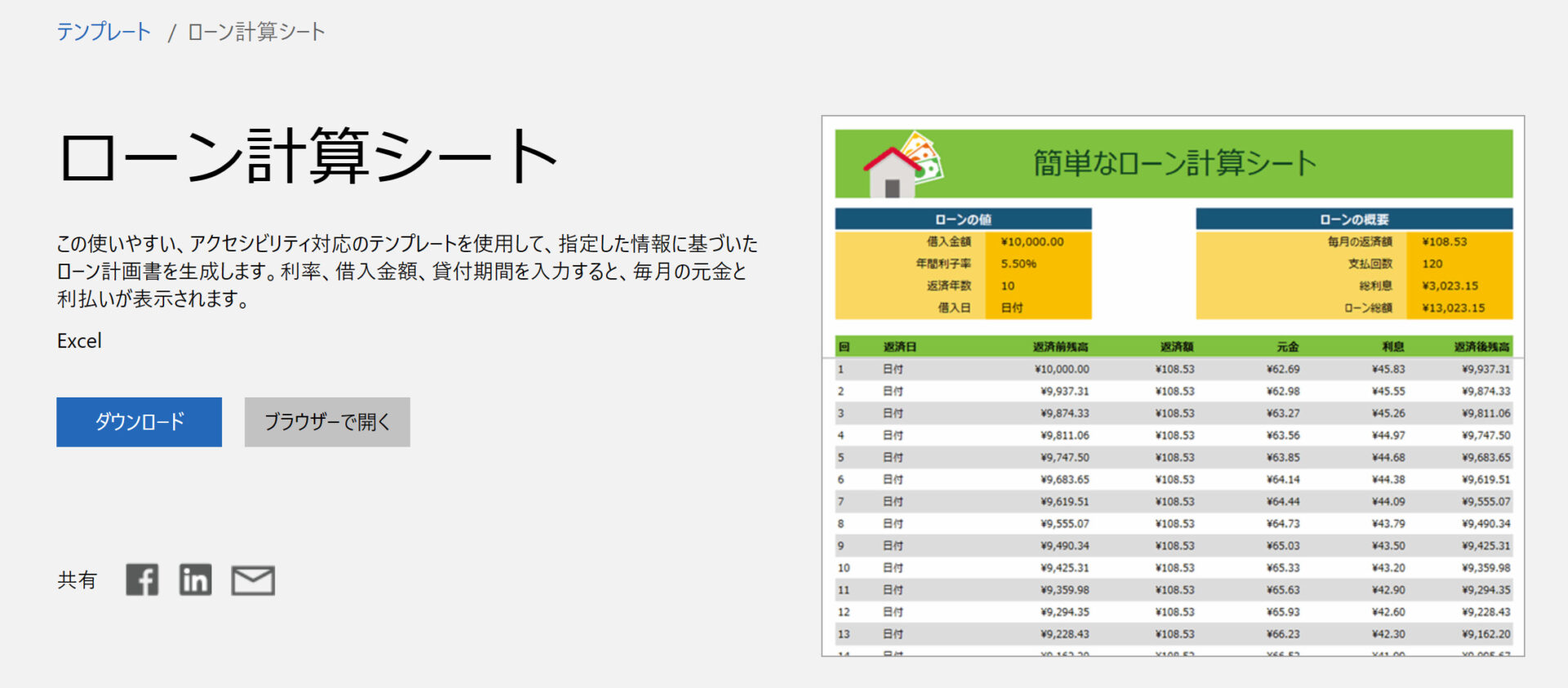

もうひとつおすすめなのは

Microsoftが提供している「ローン計算シート」。

こちらはExcelなので印刷したときもきれいです。

ただ

「元利均等のみ」

「小数点以下2桁まで表示されている」

ので要注意。

親からの借入は個人的には元利均等がいいと思っているのでいいとして

(理由は後述します。)

小数点以下が表示されないよう表示形式を修正してから使用してください。

利息って払う必要あるの?

親からの借入の場合

親は「利息なんていらないよ・・」

というかもしれません。

しかし、市中金利と同程度の利息を支払わなければ

「利息相当分だけ贈与を受けたのと同じだよね?」

ということで贈与税が課される恐れがあるので

利息は払っておく方がベターです。

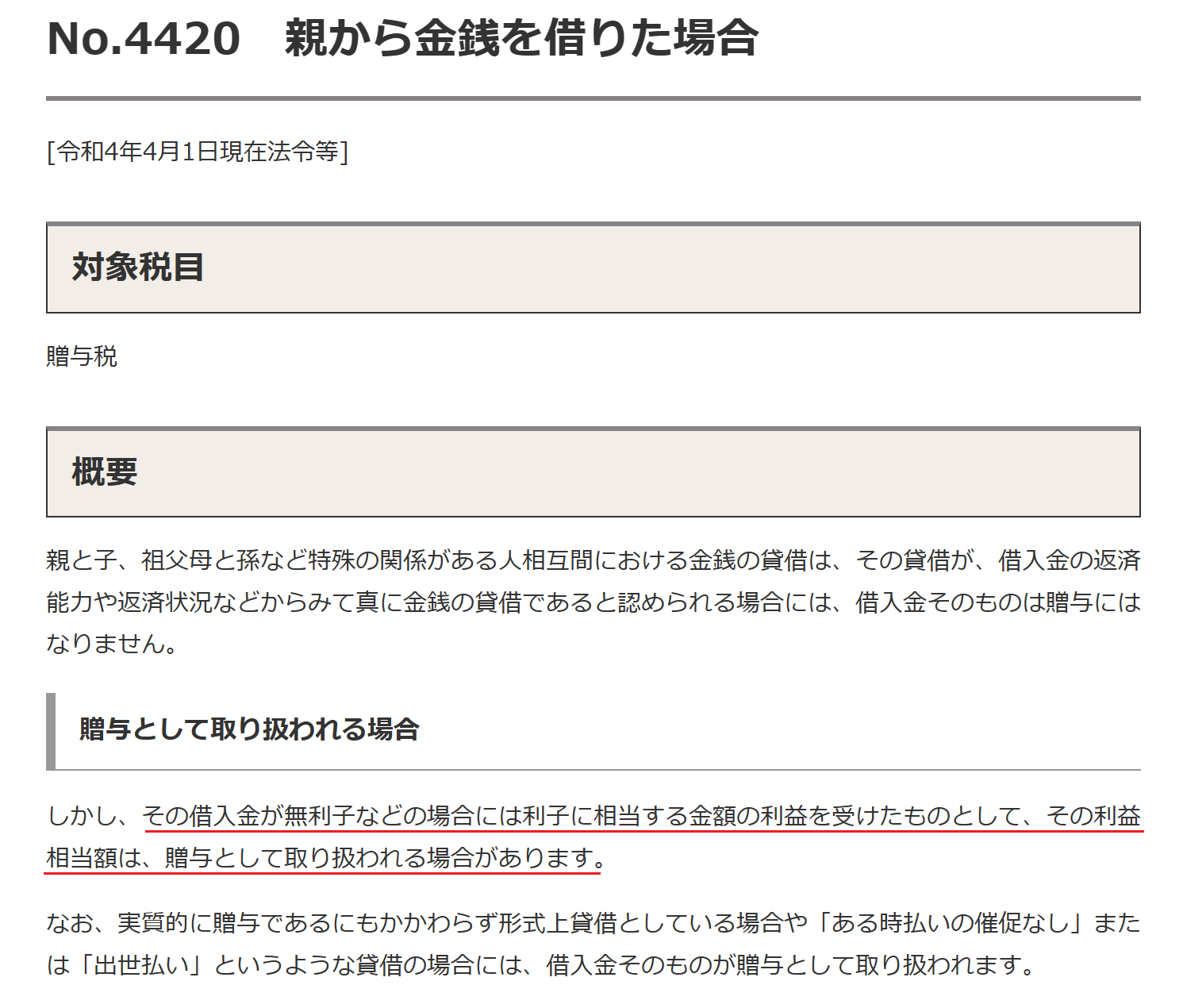

利息につき、国税庁は下記の見解を示しています。

ただ実際のところは、無利息であっても

利息相当部分につき贈与税が課されることはほぼありません。

数千万円の借入であればその年間の利息は暦年贈与の

基礎控除110万円以内におさまりますので(他に贈与がなければ)

贈与とみなされたところで贈与税はかからないのです。

とはいえ、借入金としての体裁を整えるため

第三者からの借入と同様、利息はきちんと払っておく方がベターです。

どうしてもいらいないと言われた場合には

「先に利息分の贈与を受けたうえで、契約通りの利息を払っていく」

という方法もあります。

例えば1千万円を年利1%返済期間15年で借りると

利息は15年合計で77万円程です。

まずは、合計利息77万円を親から子に贈与しておきます。

77万円なら暦年贈与の基礎控除110万円以内なので贈与税は課されません。

子は贈与された77万円を原資として毎月親に利息を返します。

そうすると実質無利息で親からお金を借りられ

さらに、借入金としての体裁も整うことになります。

借入金額がもう少し大きくて合計利息が110万円を超えてしまうなら、

複数年に分けて、あるいは毎年利息相当分だけ贈与という形をとれば問題ありません。

適正な利率は?

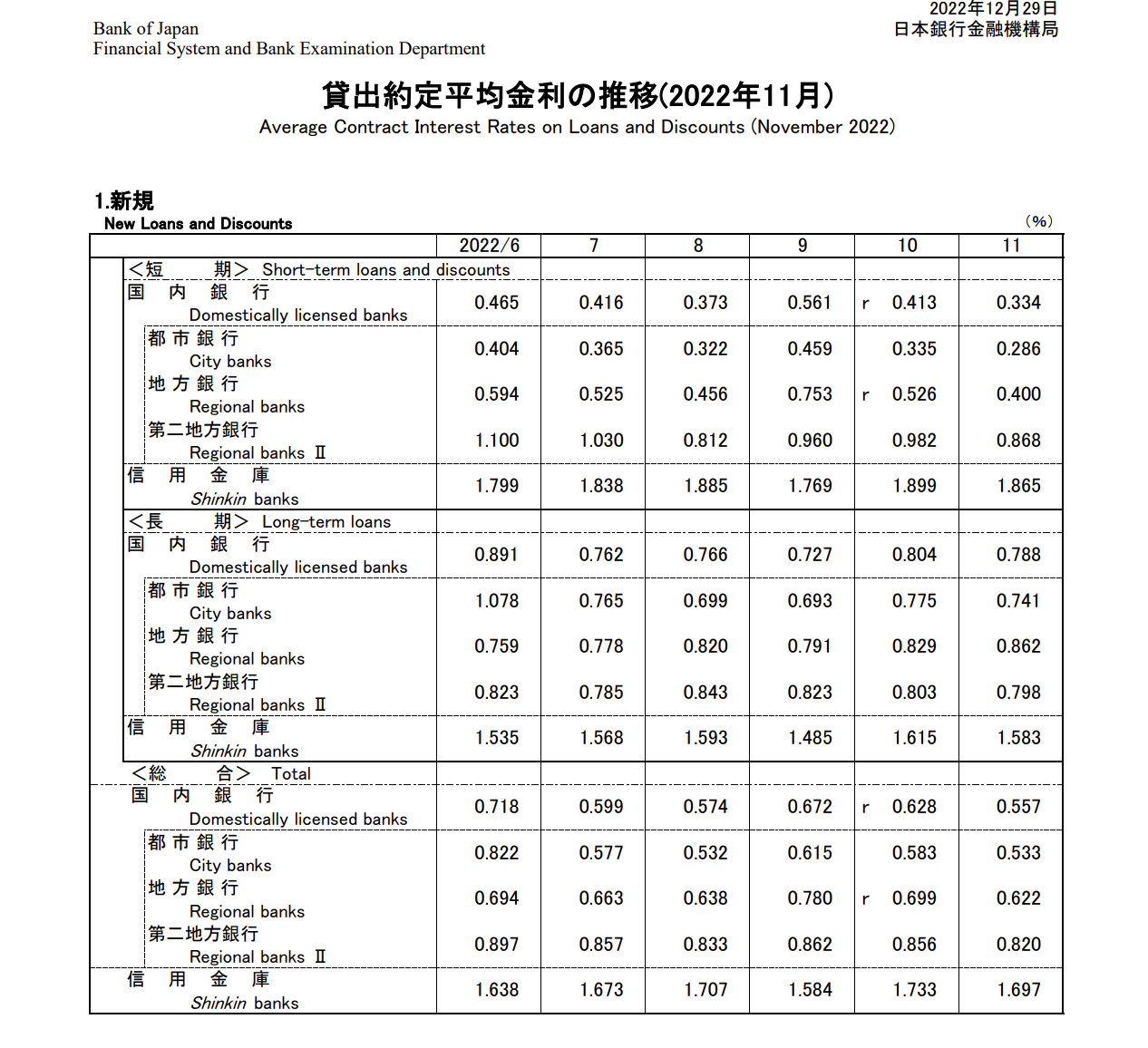

日本銀行が公表している直近(2022年11月)の「貸出約定平均金利」は次の通りです。

こちらを参考にすると

0.5%~1.5%程度の利率であれば問題ないと考えられます。

適正な返済期間は?

返済期間に決まりはありませんが

親の年齢を考慮してあまりにも非現実的な

年数はやめておいた方がいいでしょう。

例えば親が70歳で返済期間30年とすると

完済年齢が100歳となり、これはあまりにも非現実的です。

厚生労働省発表の令和3年簡易生命表によると

男性の平均寿命は81.47歳、女性は87.57歳です。

少なくともこの範囲内におさまるくらいの

年数にはすべきでしょう。

元利均等と元金均等はどちらがいいの?

元利均等とは

毎月同じ金額を返済していく方法です。

元金均等とは

毎月元金部分だけが同じ金額でそこに利息をプラスして返済していく方法です。

元利均等のメリットは

・毎月出ていくキャッシュが同額なので分かりやすい

・借りた当初の返済金額が少なくてすむ

元金均等のメリットは

・トータルの返済金額が元利均等よりも少なくて済む

一般的には

事業資金は元金均等

住宅ローンは元利均等

とされる方が多いです。

それぞれの特徴を考慮して好きな方を選択すればいいんですが

個人的には親からの借入は「元利均等」をおすすめします。

理由は「毎月の返済が楽」だからです。

金融機関からの借入は勝手に先方が口座から引き落としてくれますが

親からの借入は自分で振込作業をおこなう必要があります。

振込の際、毎月違う金額を振り込むとなるとその確認が面倒です。

しかし、毎月同額であればいちいち今月の利息はいくら?なんて確認する必要がなく楽です。

トータルの返済金額も借入金1000万円・返済期間15年

なら2万円程度増える程度でそこまで大きくは変わりません。

(借入金がもっと多く、返済期間も長く、利率も高目に設定すると結構変わることもありますので、差額は各自シミュレーションしてください。Casioさんのサイトを使えばすぐに比較できます。)

金銭消費貸借契約書をつくる

返済計画を決めたら

つぎに「金銭消費貸借契約書」を作ります。

ネットで「金銭消費貸借契約書 ひな形」と検索すると

無料で取得できるテンプレートがたくさん出てきます。

なんでもいいのでシンプルなものを利用しましょう。

すでに返済計画を決めてあるので

スムーズに作成できるはずです。

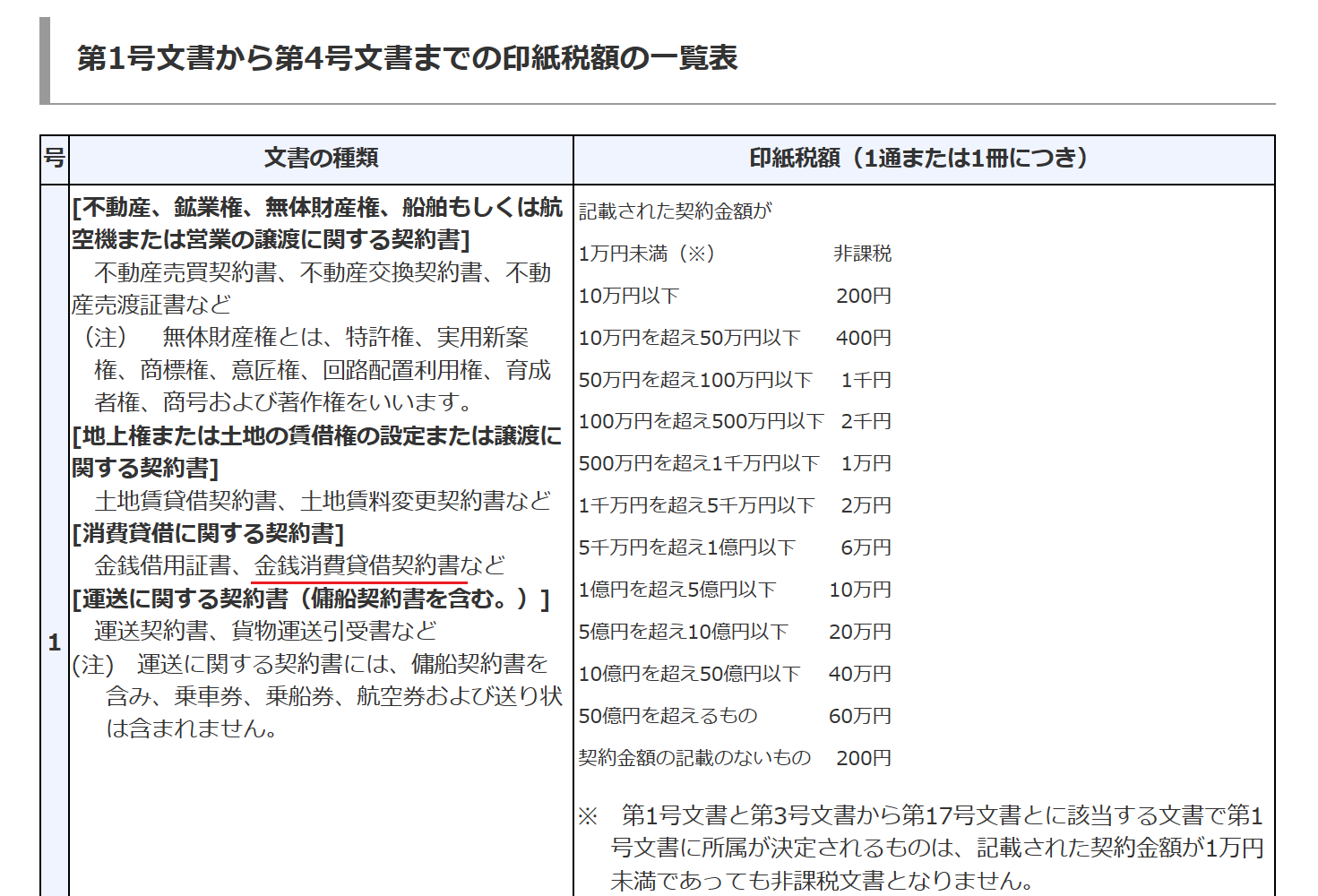

契約書には印紙を忘れずに貼る

契約書には金額に応じて印紙を貼る必要があります。

印紙代は借入金額により変わります。

一覧は次の通り。

借入金額1000万円なら1万円

2000万円なら2万円です。

もったいない気がするかもしれませんが必要なことです。

印紙がなくても契約書の効力には何の影響もありませんが

印紙を貼るという納税義務には違反することになるので

納付すべき印紙代+2倍の過怠税が課されることになってしまいます。

ご注意ください。

お金を借り、返済計画の通りに返済していく

契約が締結できたら

実際にお金を振り込んでもらいましょう。

その後は毎月計画通りに返済を行っていくだけです。

必ず、現金ではなく口座に振り込む

ここでお気を付けいただきたいのは

現金ではなく必ず口座振込にすることです。

現金はダメ、という決まりはないんですが

現金だと記録が残らないので信用性が減ります。

本当に現金で返していたとしても記録が残らないので

本当に返してるの?口だけでしょ?

と疑われる可能性があります。

口座振込し、客観的な返済の証拠を残しておきましょう。

まとめ

親子間借入は

「ある時払いの催促なし」

「出世払い」

となりがちです。

しかし、それでは贈与とみなされ贈与税が課される可能性が

あるので気を付けましょう。

事業資金の贈与にも

住宅取得等資金贈与のような一定の非課税枠があれば

贈与でもいいなと考える方もいるかもしれませんが

残念ながら現状そういった規定はありません。

わたしが多く対応させていただいている医業・飲食業の場合

一定の設備投資が必要なので全額自己資金で賄える方はほぼいません。

自己資金+金融機関からの借入あるいは親御さんからの借入(もしくは両方)

でスタートです。

親御さんの意向や相続対策をいったんわきに置いといて事業だけのことを考えるなら

自分へのプレッシャーのため贈与ではなく借入とするのはありだと思っています。

自分の想いだけでなく、応援してくれる人の想いものせて

事業運営していきたいものですね^_^