サラリーマンの副業収入は事業所得?雑所得?どっちにするかで税金が変わります

≪メニュー≫

■恒川洋子のプロフィール

■税務顧問

■会社設立・起業支援

■スポット相談

■相続税申告

本記事では「副業の収入を事業所得とするか雑所得とするか」という問題について掘り下げていきたいと思います。

近年、働き方の多様化が進み、副業を始める人が増えてきました。

そして、副業の収入をどのように扱うべきかという問題は、多くの方々が頭を悩ませるポイントでもあります。

なぜなら、収入を事業所得とするか雑所得とするかによって、納税額や所得税の申告方法が異なってくるからです。

雑所得よりも事業所得の方が優遇されているので、多くの方ができれば事業所得にしたいと考えます。

本記事では、それぞれの所得の特徴や適用条件について確認し、どのような条件が整うと事業所得として認めらるのか確認していきます。

そもそも事業所得とは?雑所得とは?

事業所得、雑所得はそれぞれ所得税法により下記のように定められています。

所得税法27条(事業所得)

事業所得とは、農業、漁業、製造業、卸売業、小売業、サービス業その他の事業で政令で定めるものから生ずる所得(山林所得又は譲渡所得に該当するものを除く。)をいう。

所得税法35条(雑所得)

雑所得とは、利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得及び一時所得のいずれにも該当しない所得をいう。

まず事業所得に該当するか否かを判定し、該当すれば事業所得、該当しなければ雑所得、ということになります。

事業所得か雑所得かはどこで判定するの?

上記の条文だけでは、具体的な判定基準が分かりません。

そこで、所得税基本通達35‐2において下記のように記されています。

事業所得と認められるかどうかは、その所得を得るための活動が、社会通念上事業と称するに至る程度で行っているかどうかで判定する。

所得税基本通達35‐2(業務にかかる雑所得の例示)一部抜粋

なお、その所得に係る取引を記録した帳簿書類の保存がない場合(その所得に係る収入金額が300万円を超え、かつ、事業所得と認められる事実がある場合を除く。)には、業務に係る雑所得(資産(山林を除く。)の譲渡から生ずる所得については、譲渡所得又はその他雑所得)に該当することに留意する。

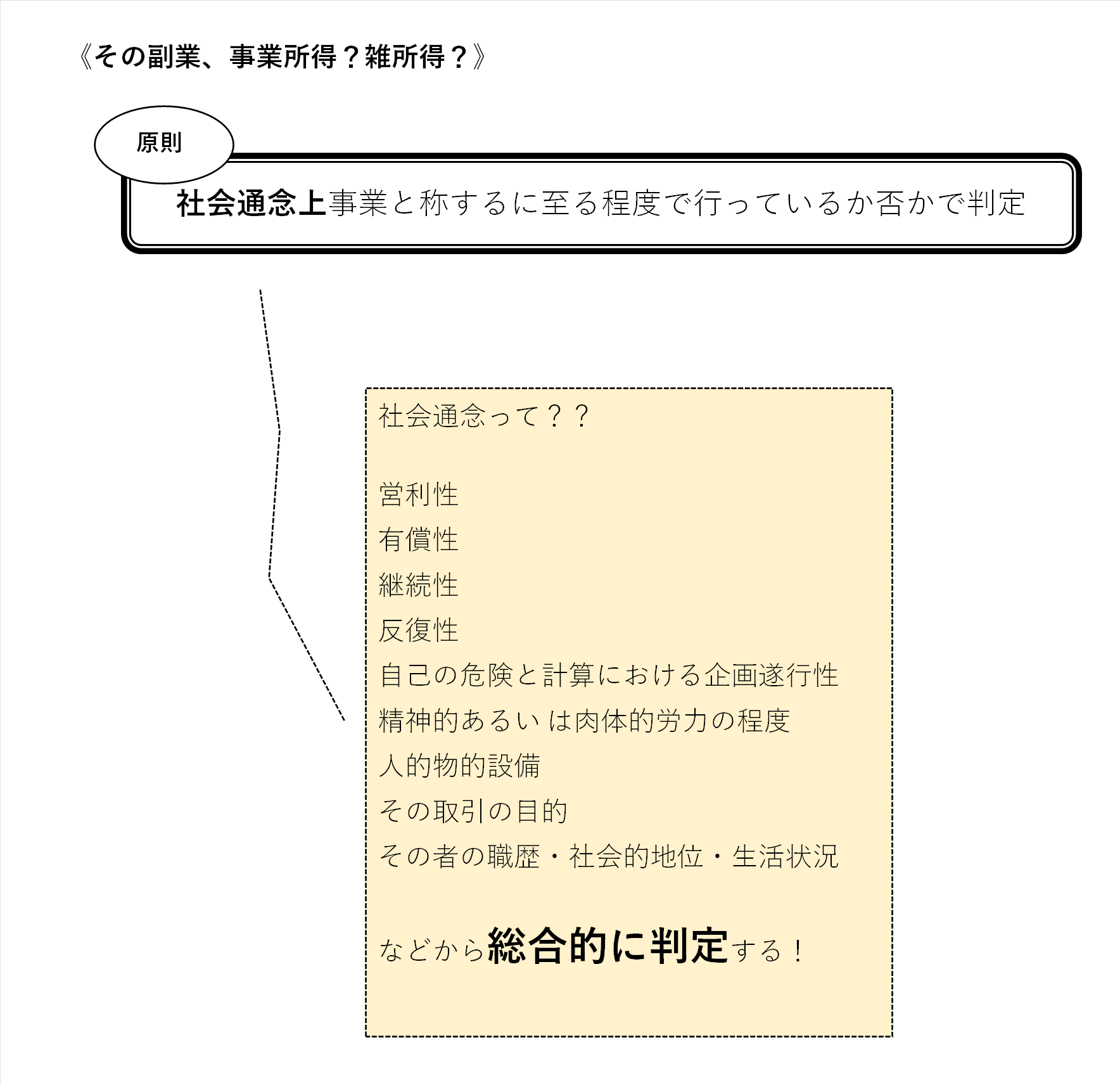

原則

まずは、社会通念上事業と称するに至るかどうかで判定します。

この社会通念上というのがなかなかはっきりしないところなんですが、東京地判昭和 48 年7月 18 日では「営利性・有償性の有無、継続性・ 反復性の有無、自己の危険と計算における企画遂行性の有無、その取引に費した精神的あるい は肉体的労力の程度、人的・物的設備の有無、その取引の目的、その者の職歴・社会的地位・生活状況などの諸点が検討されるべきである」と判示されています。

具体的には

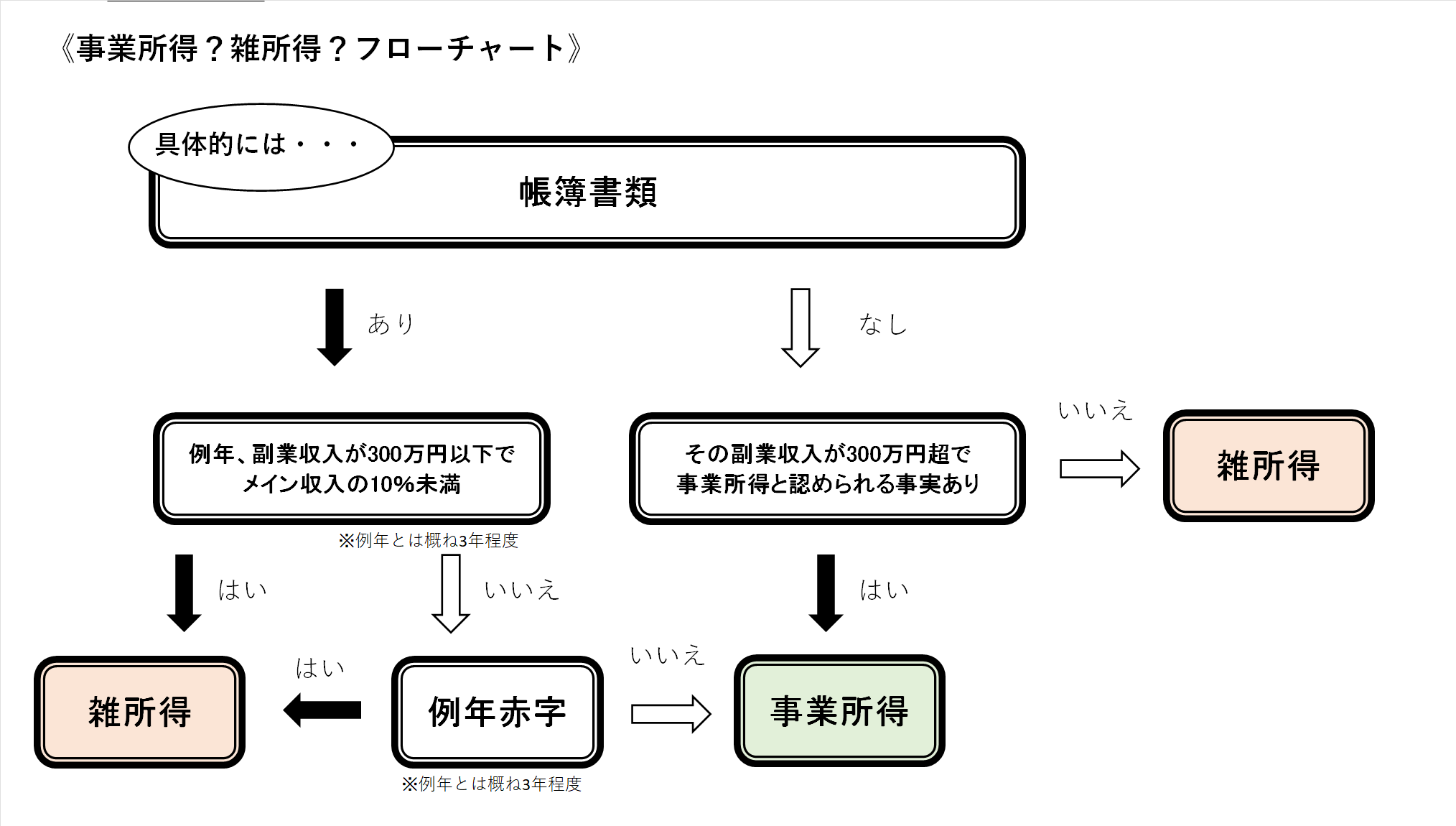

社会通念上で判定するのが原則ではあるんですが、なかなか分かりにくいものです。

そこで国税庁は具体的な判定基準を示しています。(上記通達のなお書き以降)

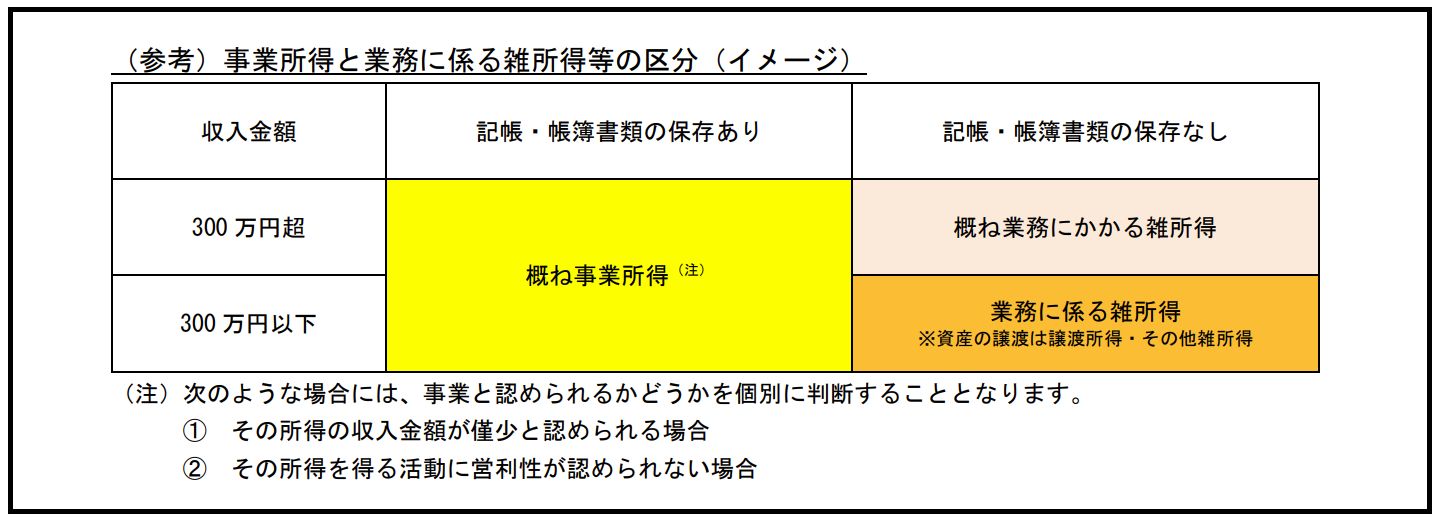

「雑所得の範囲の取扱いに関する所得税基本通達の解説」において下記のようなイメージ図も発表されています。

原則、帳簿書類があれば事業所得、なければ雑所得となります。

ただし、帳簿書類がある場合であっても①収入が僅少、あるいは②営利性がないような場合には個別判断されます。(個別判断ということは、おそらく雑所得と判定されることになろうかと思います。)

具体的には、①収入が僅少というのは「その所得の収入金額が、例年、300万円以下で主たる収入に対する割合が10%未満」であること、②営利性がないとは「その所得が例年赤字で、かつ、赤字を解消するために取組を実施していない場合」をいいます。

※雑所得の範囲の取扱いに関する所得税基本通達の解説参照

さらに、帳簿書類がない場合であっても事業所得として認められる場合もあります。

それは、「その所得に係る収入金額が300万円を超え、かつ、事業所得と認められる事実がある場合」です。

なんだかとってもわかりにくいのでフローチャートでまとめてみました。

事業所得だと何がいいの?

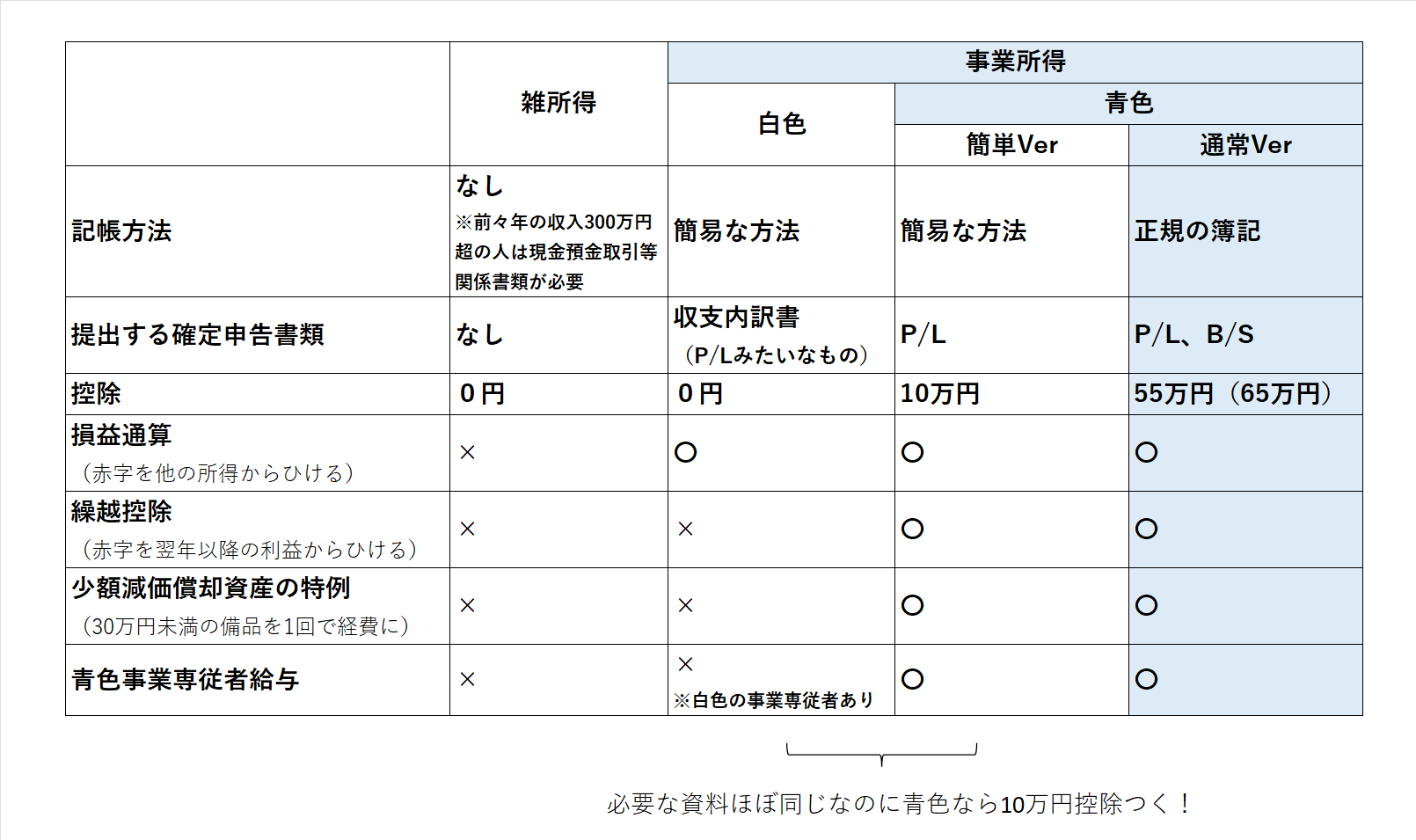

事業所得といっても実は3種類あります。

白色、簡単Verの青色、通常Verの青色の3種類です。

皆さんが頭に思い浮かべるのは通常Verの青色申告かと思います。

55万円(電子申告等の要件を満たせば65万円)控除が使えるものです。

上記の判定で晴れて事業所得に該当したとしても、どの事業所得を選択するかによって納税額は変わります。

それぞれの主な違いをまとめた図がこちらです。

ざっくりいうと、損益計算書(P/L)だけでなく貸借対照表(B/S)まで作成できるのであれば55万円(65万円)控除が使える通常Verの青色申告が適用できます。

せっかく事業所得になるんであればこちらを目指すのがベストです。

会計ソフトを使えば貸借対照表(B/S)はつくれます。

会計ソフトは使うつもりないから貸借対照表(B/S)はちょっと無理だな、という方は10万円控除が使える簡単Verの青色申告がおススメです。

白色申告は簡易Verの青色申告とほぼ同じ資料が必要なのに、特典がないので選択する理由がありません。

なお、青色申告をするには届出が必要です。

今年開業した方は、原則、開業日から2月以内に提出すればOKです。

以前から事業をされている方は、その年の3月15日が提出期限となります。

つまり、以前から事業をおこなっている人が令和5年分の確定申告から青色にしたいと思った場合の提出期限は令和5年3月15日なので、もう間に合いません。最短でも、令和6年分(提出期限:令和6年3月15日)からの適用になります。

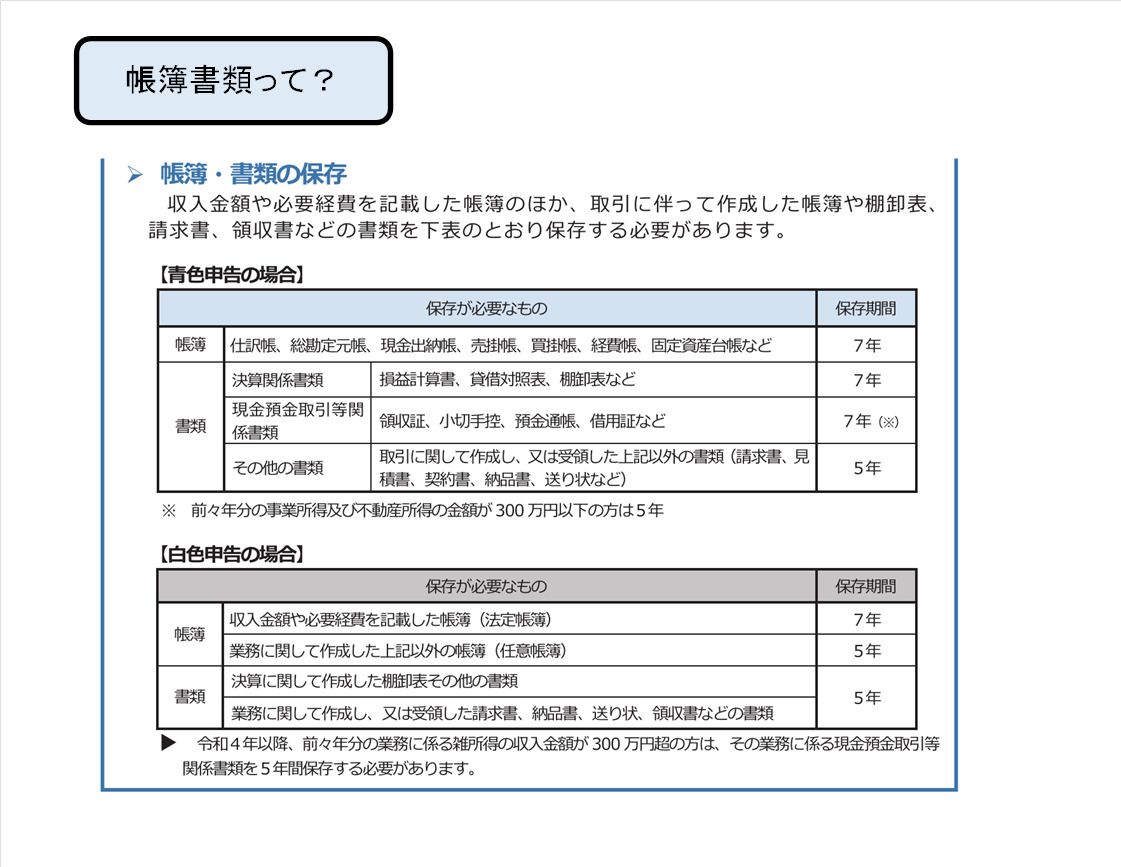

(参考)帳簿書類って何?

帳簿書類って何ぞや?とお思いの人もいるでしょう。

国税庁 記帳・帳簿等保存制度では下記のように定められています。

まとめ

副業が事業所得になるのか?雑所得になるのか?の判定基準をとその効果をまとめました。

参考になれば幸いです^_^

“サラリーマンの副業収入は事業所得?雑所得?どっちにするかで税金が変わります” に対して1件のコメントがあります。

コメントは受け付けていません。