令和8年以降の源泉徴収税額、ここが変わる!

≪メニュー≫

■恒川洋子のプロフィール

■税務顧問

■会社設立・起業支援

■スポット相談

■相続税申告

こんにちは、越谷市の税理士、恒川です。

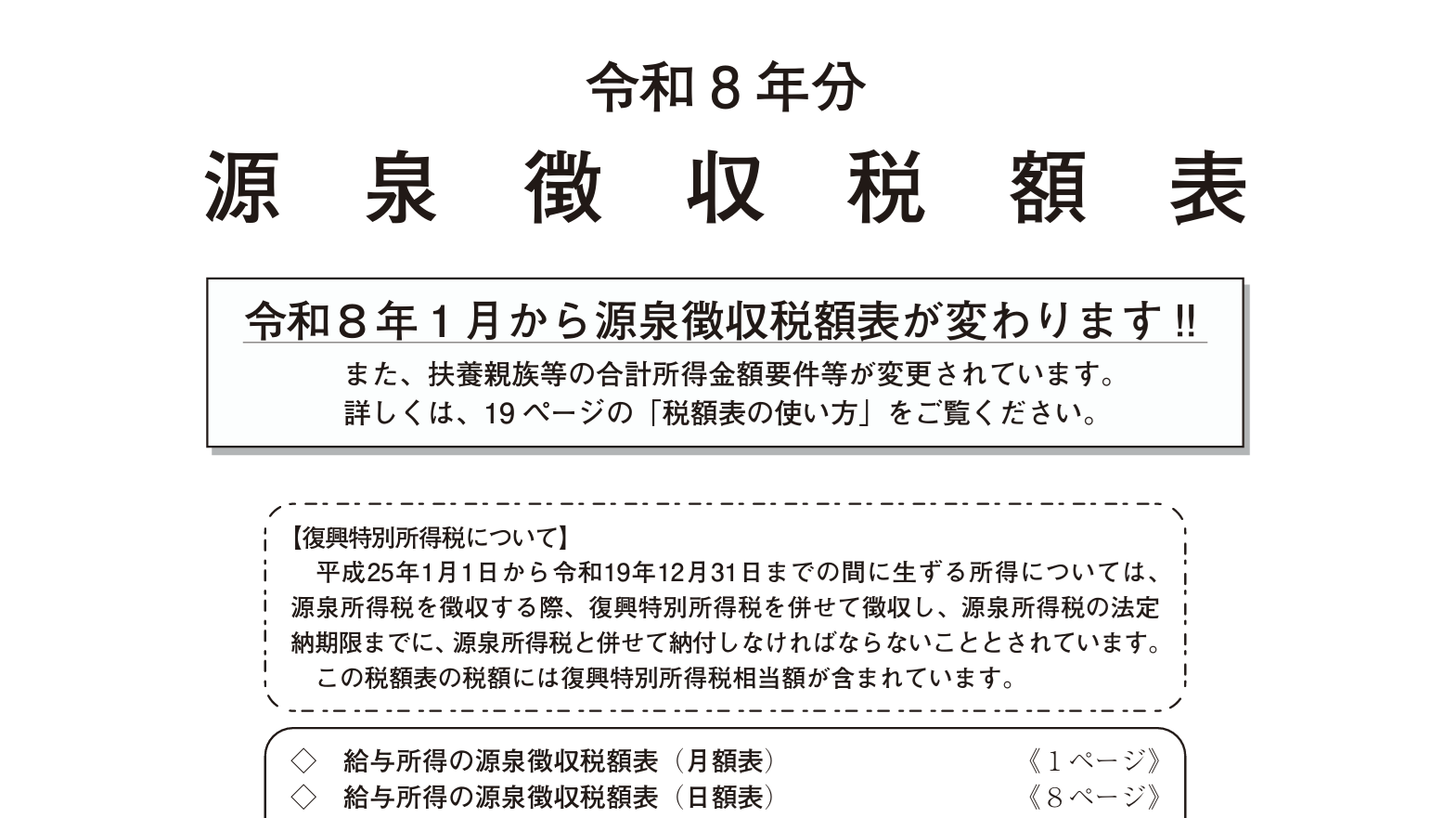

毎月のお給料から天引きされる所得税(いわゆる源泉徴収税額)、ここ数年はほとんど変わっていませんでしたが、令和8年から変わります。

久しぶりの源泉徴収税額の改定。

基礎控除額や給与所得控除額の最低保証額が引き上げられたことが理由です。

大きなポイントは2つ。

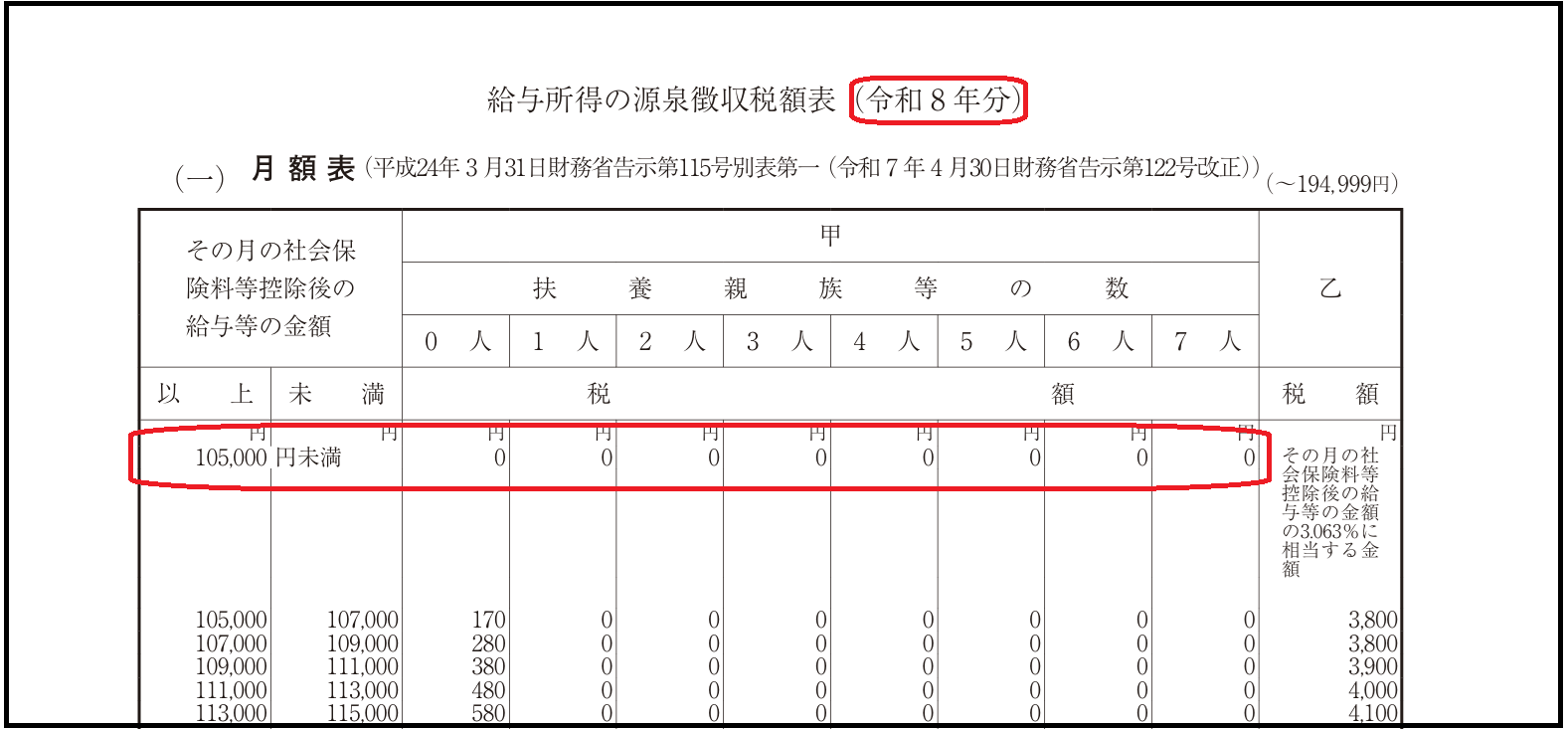

天引き開始のラインが 88,000円 → 105,000円に

これまでは、月給88,000円未満であれば所得税は天引きされませんでした。

令和8年からは、このラインが105,000円に引き上げられます。

長く給与計算をされている方の中には、

「月給88,000円未満なら天引き不要」という認識の方も多いと思います。

令和8年からは105,000円に変わりますので要注意です。

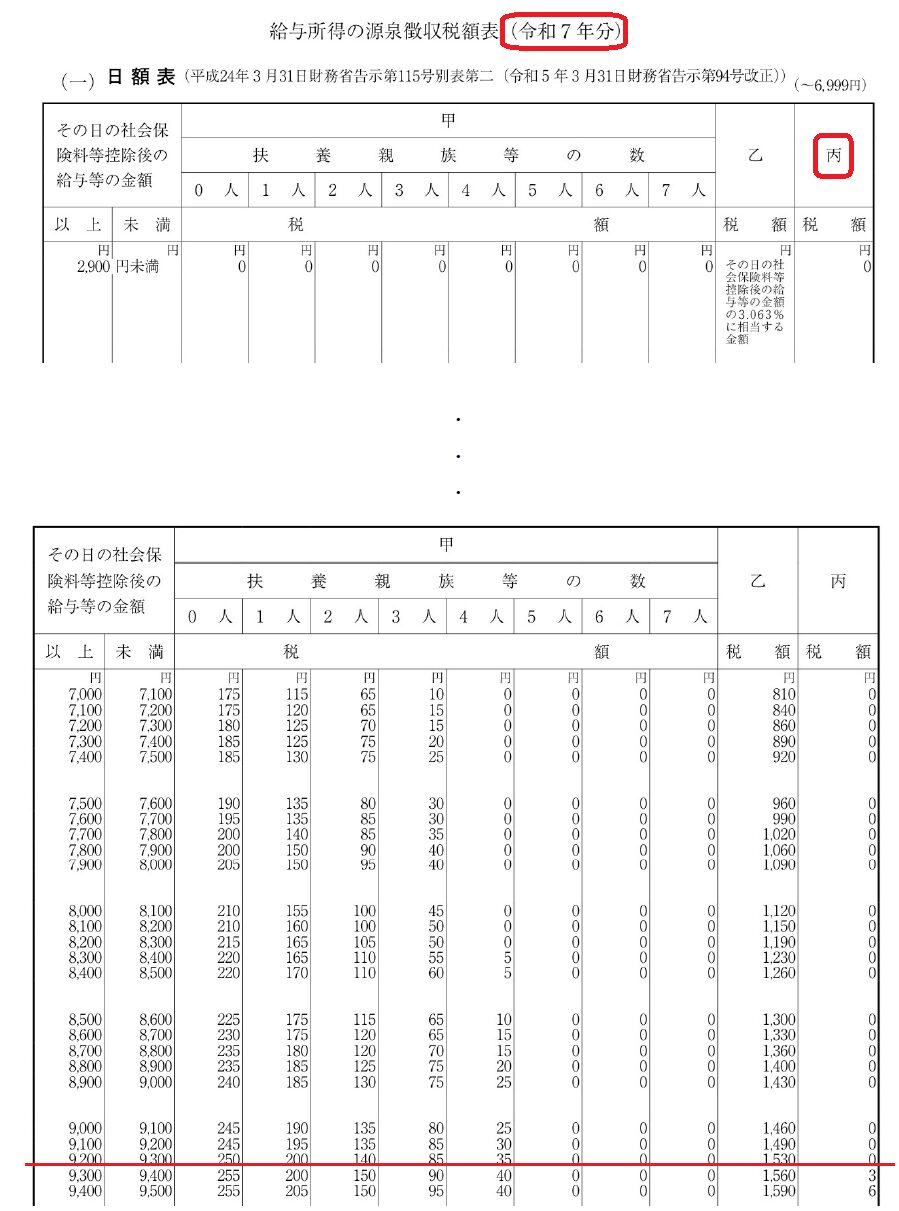

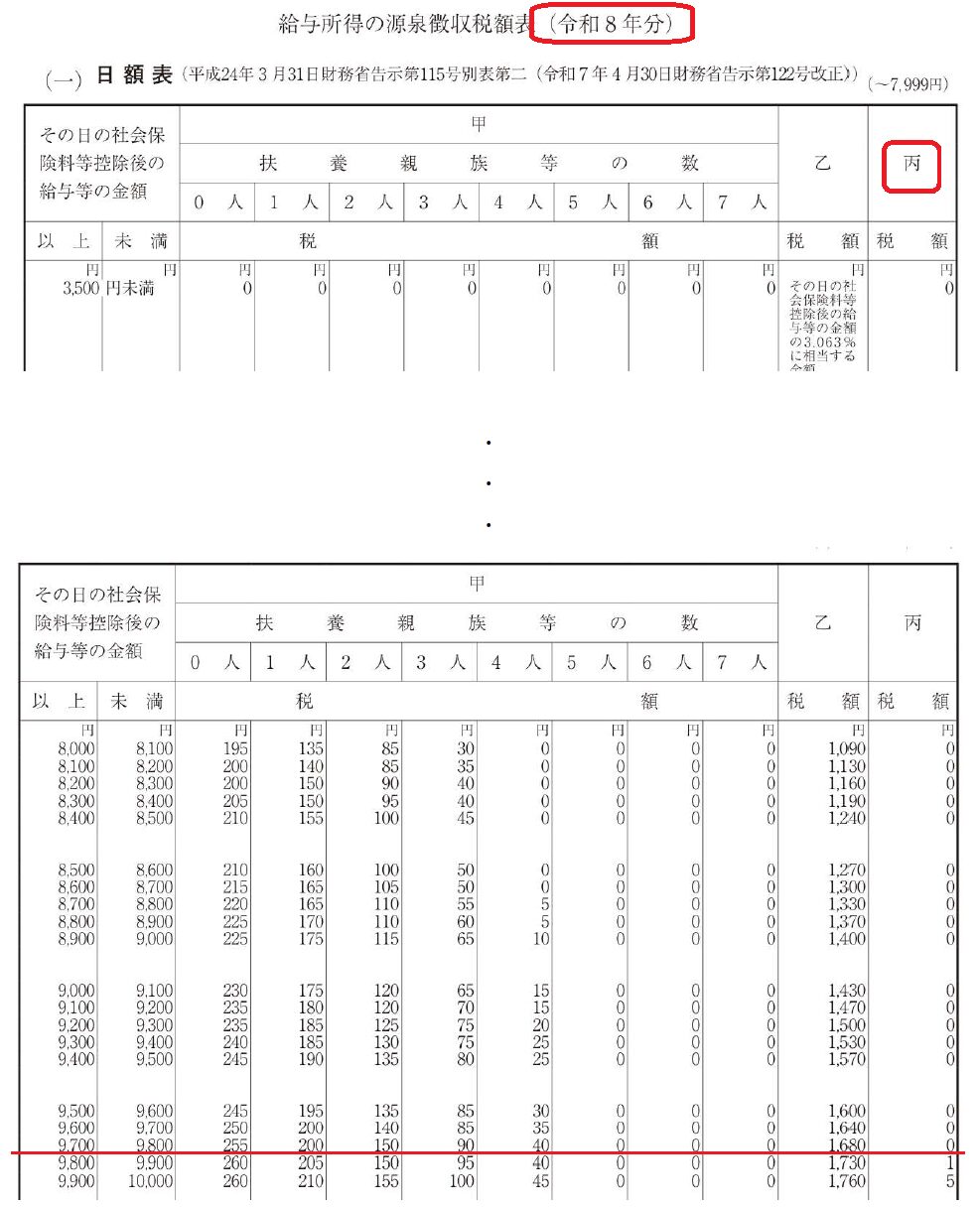

もうひとつ、丙欄の金額も変わります。

丙欄を使うのは、主に日雇いの方。

これまでは、日当9,300円未満であれば源泉徴収不要でしたが、

今後は9,800円未満になります。

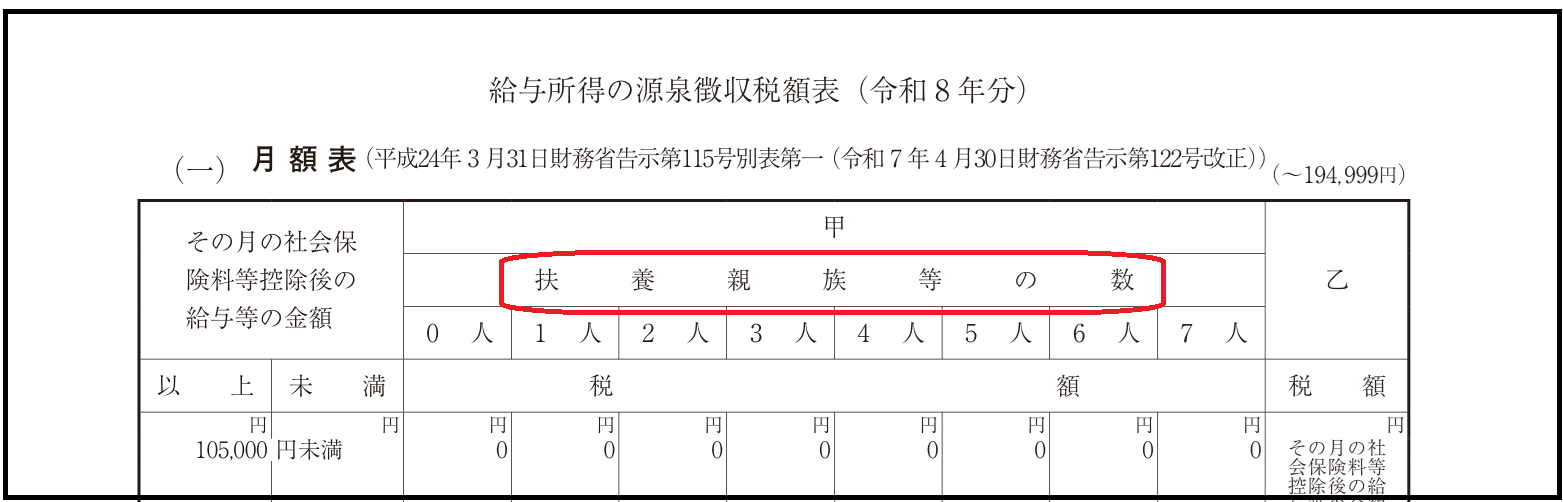

扶養親族等の対象範囲が広がった

もうひとつの変更点は、「扶養親族等の数」にカウントできる人の範囲が広がったことです。

源泉徴収税額は、「扶養親族等の数」によって変わり、数が多いほど天引き額は少なくなります。

よってこの数は重要です。

ただ、今回の対象範囲の拡大で影響を受ける人はそう多くはありません。

影響があるのは、19歳以上23歳未満の子どもがいる方。

扶養親族等の数は「源泉控除対象配偶者」と「源泉控除対象親族」の合計です。

・「源泉控除対象配偶者」とは、所得者(合計所得金額900万円以下〈給与収入だと1095万円以下〉)と生計を一にする配偶者で、 合計所得金額が95万円以下(給与収入だと160万円以下)の人。

・「源泉控除対象親族」とは、 「控除対象扶養親族(所得者と生計を一にする16歳以上の親族で、合計所得金額が58万円以下(給与収入だと123万円以下の人)」あるいは「特定親族の一部(所得者と生計を一にする19歳以上23歳未満の親族で、合計所得金額が58万円超100万円以下(給与収入だと123万円超165万円以下)」。

令和8年から拡大したのが、上記の線を引いた部分です。

一般的な扶養親族をカウントするための条件は、「合計所得金額58万円以下(給与収入だと123万円以下)」ですが、この年代だけは特例として、合計所得金額100万円以下(給与収入だと165万円以下)までカウントOKになったということです。

まとめたものがこちら。

なお、扶養親族等の数には、本人が障害者(特別障害者を含む)、寡婦、ひとり親、勤労学生に該当する場合や、

同一生計配偶者・扶養親族の中に障害者(特別障害者を含む)や同居特別障害者がいる場合もカウントできます。

詳しくは令和8年分源泉徴収税額19Pをご確認ください。

扶養親族等の数は「扶養控除等(異動)申告書」で確認

会社はどうのように扶養親族等の数を把握するかというと、それは「扶養控除等(異動)申告書」です。

これから始まる年末調整で、令和8年分の扶養控除等(異動)申告書が提出されますよね。

下記の赤丸部分が記載欄ですので、ここで確認しましょう。

まとめ

・天引き開始ラインが 88,000円 → 105,000円 に

・19歳以上23歳未満の子どもは、給与収入165万円までなら扶養親族等の数にカウントできるように

久しぶりの源泉徴収税額の改定です。

給与計算を担当されている方はチェックしておきましょう。

【1日1新】

2025/11/1 パキーラ カフェラテ味

2025/11/2 ヨガソックス

2025/11/3 コメダのカフェオーレ