10万円以上の固定資産を買ったときの経理処理は?

≪メニュー≫

■恒川洋子のプロフィール

■税務顧問

■会社設立・起業支援

■スポット相談

■相続税申告

「建物」「建物附属設備」「構築物」「機械装置」「器具備品」「車両運搬具」など、

時の経過等によってその価値が減っていく、いわゆる減価償却資産は、

原則、その資産の使用可能期間(=法定耐用年数)で分割して経費化されますが

例外もあります。

取得価額により選択できる方法が変わりますので、

自社にとってベストな方法を選択しましょう!

固定資産として計上(原則)

冒頭記載の通り、減価償却資産は、原則、取得時の経費とはならず、使用可能期間(=法定耐用年数)で分割して経費化されます。

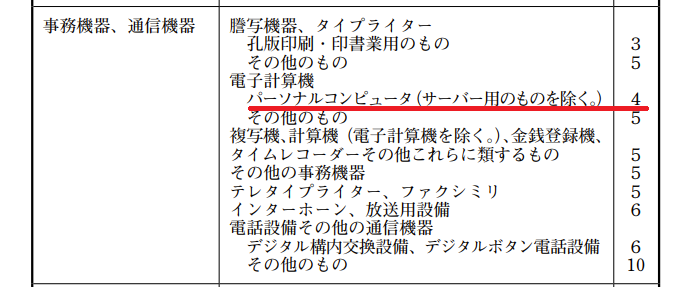

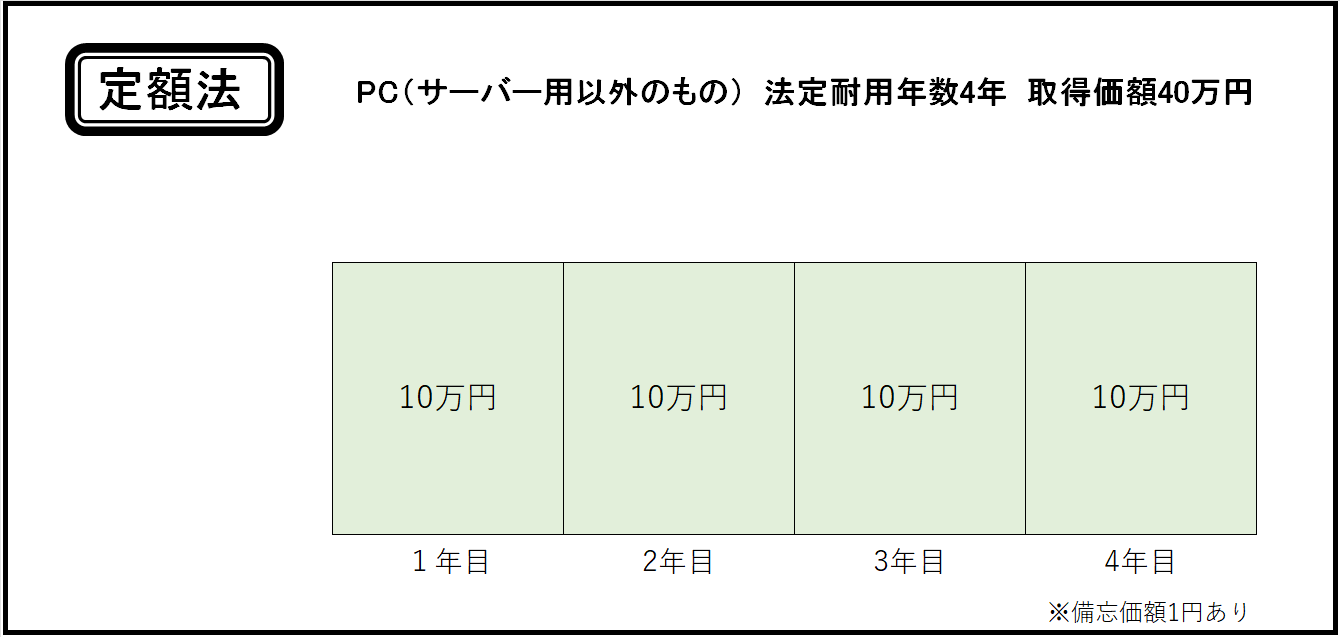

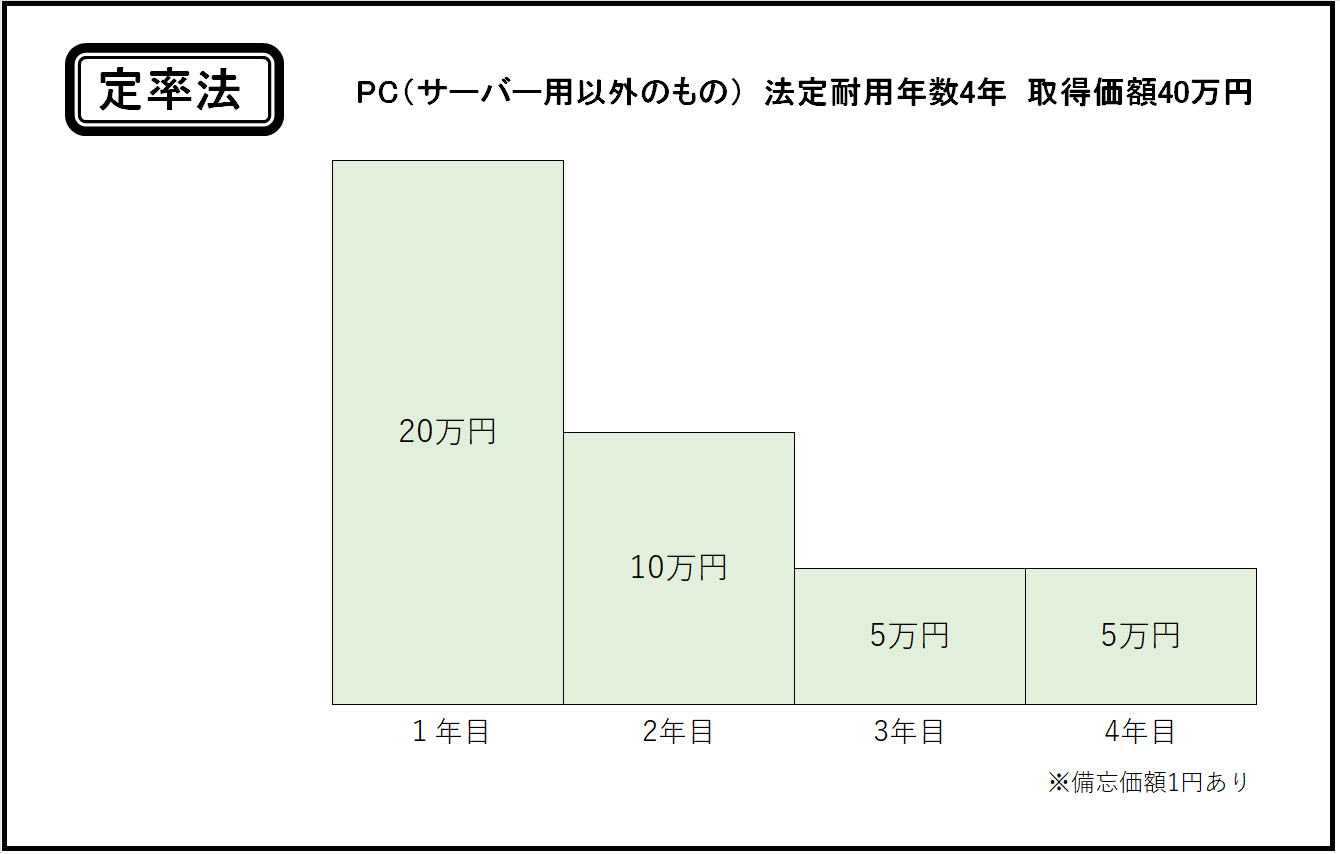

例えば、PC(サーバー用以外)の法定耐用年数は4年なので4年かけて経費化されます。

定額法の場合は均等に4分割され、定率法の場合は最初の方にたくさん経費化されます。

図で示すと下記の通りです。

定額法・定率法のいずれが適用になるかというのは、その資産の種類、所有者が個人なのか法人なのかによって変わります。

ざっくりしたところをお伝えすると、

「建物」「建物附属設備」「構築物」「無形固定資産」は法人であれ個人であれ定額法が強制適用され、

これら以外の資産は、法人は定率法、個人は定額法が適用されます。

ただし、

届出書(減価償却資産の償却方法の届出書)や

申請書(減価償却資産の償却方法の変更承認申請書)を提出することにより、

選択可能な減価償却資産につき、償却方法を変更することは可能です。

(例えば「器具備品」につき、法人で定額法を、個人で定率法を適用させることは可能ということです。)

なお、減価償却資産であっても、使用可能期間が1年未満のものまたは取得価額が10万円未満のものは、その取得に要した金額の全額を業務の用に供した年分の必要経費となります。

(法人税法施行令133条、所得税法施行令138条)

一括償却資産

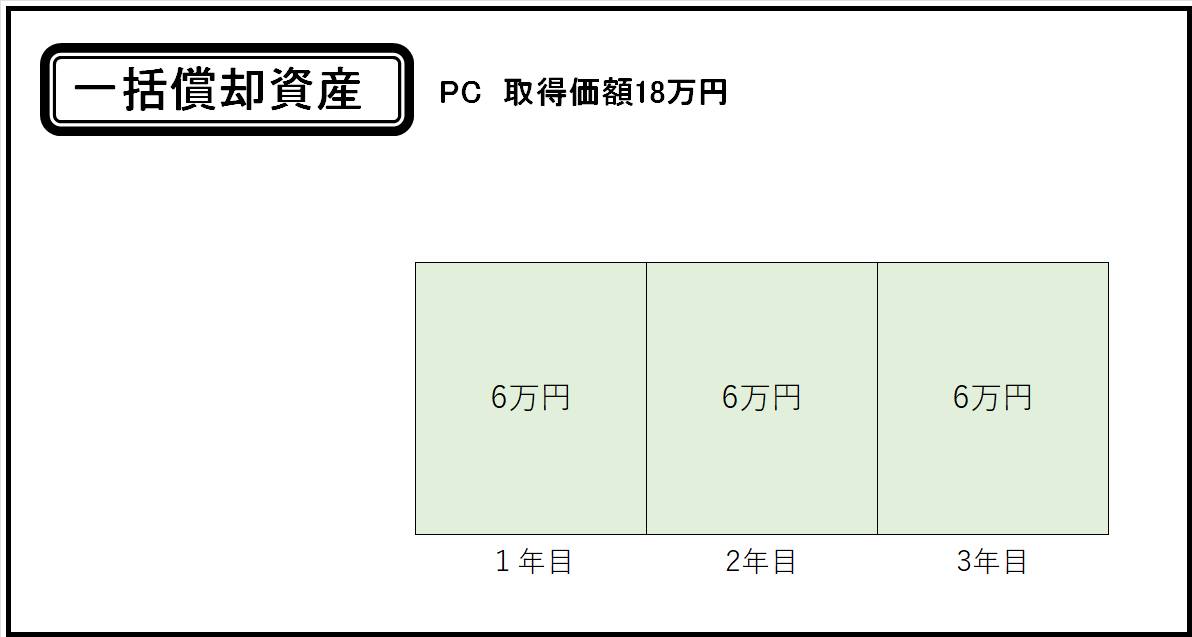

取得価額が10万円以上20万円未満の減価償却資産については、一括償却資産として3年の均等償却とすることができます。

(法人税法施行令第133条の2、所得税法施行令139条)

図で示すと下記の通りです。

法定耐用年数は関係ありません。

資産の種類に関係なく、全て3年での均等償却となります。

なお、一括償却資産は償却資産税の対象外です。

原則通り固定資産計上したものや、(後述する)少額減価償却資産の特例を適用させた資産は償却資産税の対象となり、償却資産税がかかりますが、一括償却資産として処理したものにはかかりません。

ここが通常の固定資産や少額減価償却資産との大きな違いですので覚えておきましょう。

(なお、償却資産税には免税点があり、課税標準額が150万円未満の場合は課税されません。)

もう一点気を付けポイントとしては、後述する少額減価償却資産の特例は青色申告者でないと摘要されませんが、こちらの一括償却資産についてはそのような適用要件はありません。

白色申告者でも適用可能です。

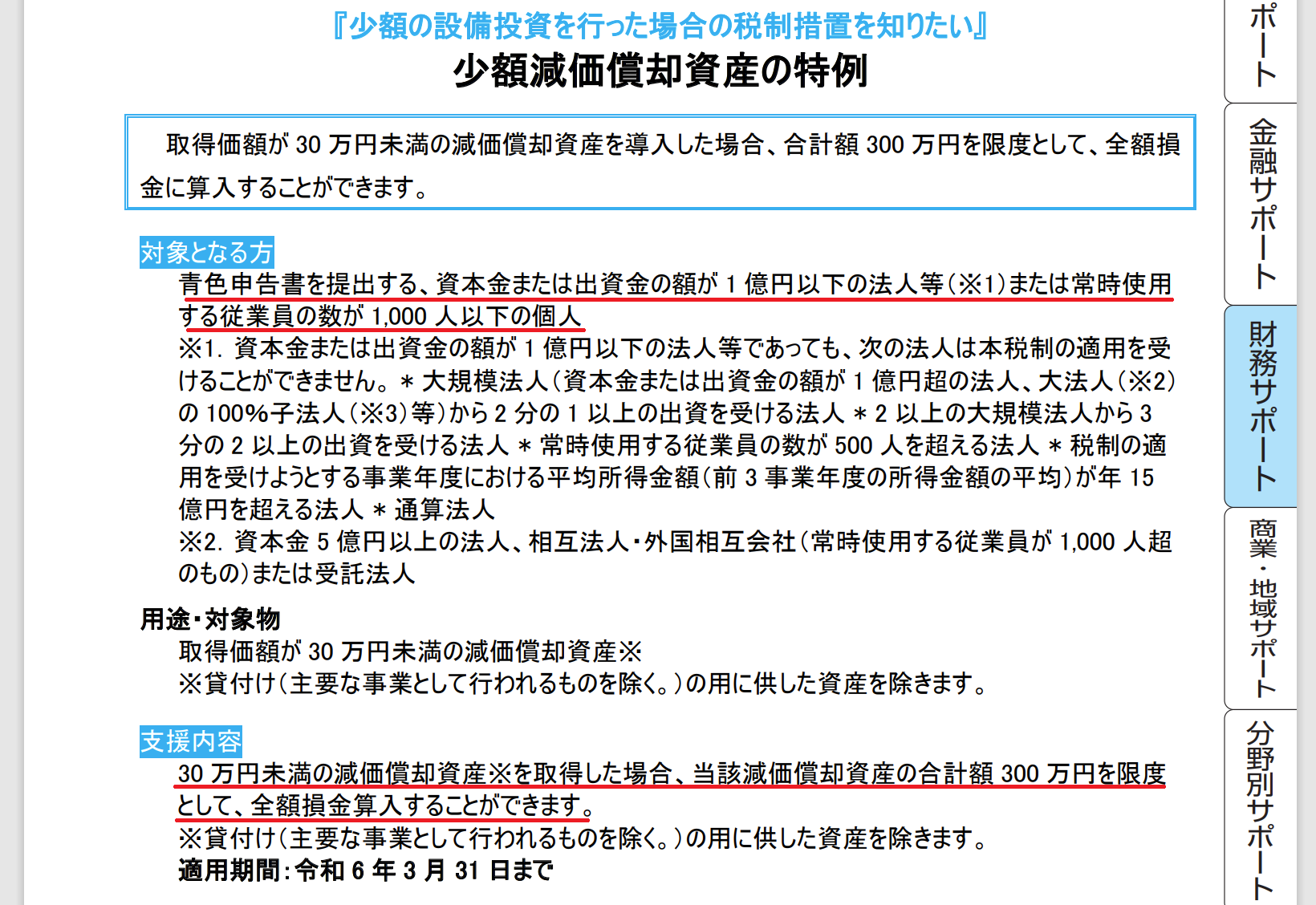

少額減価償却資産の特例

一定の要件を満たす青色申告者が、取得価額10万円以上30万円未満の減価償却資産を取得した場合には、合計額300万円を限度として、全額経費化することが可能です。

※対象となる方の詳細は、中小企業庁のHPが分かりやすいので、下記、ご参照ください。

適用期間は現時点(令和5年8月7日)では令和6年3月31日となっていますが、

延長延長を重ねていますのでこの期日を超えても続くものと考えられます。

どれがいい?

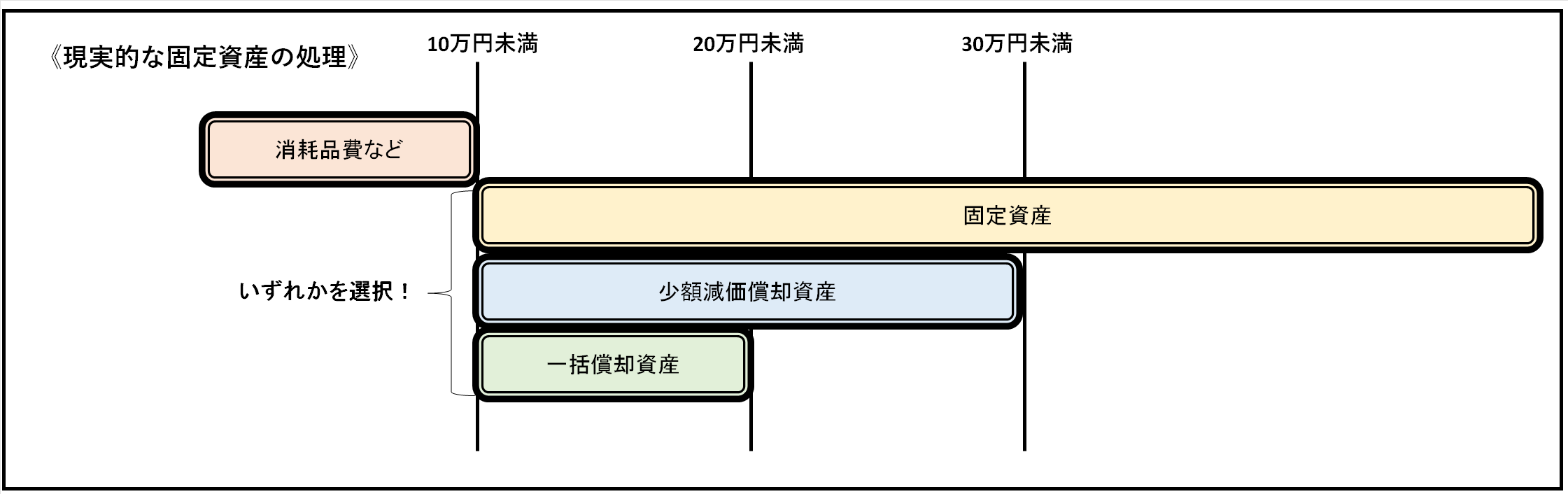

これまでの話をまとめると下図のようになります。

取得価額10万円未満は消耗品費などの経費、30万円以上は固定資産として計上することになりますが、

10万円以上30万円未満の資産については、選択肢が複数出てきます。

資金繰りの観点から言えば早く経費化できた方がいいので、30万円未満の資産については、少額減価償却資産の特例を適用させる方が多いですが、償却資産税のことを考えると一括償却資産を選択した方がお得な方も多いのが実情です。

一概に何とも言えません。

自社の利益状況、トータルの資産状況など総合的に考える必要があります。

なお、取得価額ですが税込経理をしているのであれば税込金額で、税抜経理をしているのであれば税抜金額で判定します。

まとめ

簡単なようで難しい減価償却資産。

30万円未満なら全額経費で落ちる少額減価償却資産の特例がイチバン!と考え選択される方が多い印象ですが、そうとばかりは言えません。

ご不安であれば、一度、税理士に相談してみましょう!