3,000万円の特別控除と住宅ローン控除は併用できません

≪メニュー≫

■恒川洋子のプロフィール

■税務顧問

■会社設立・起業支援

■スポット相談

■相続税申告

マイホーム(居住用財産)を売って利益が出たとき、

その利益から最高3,000万円まで控除ができる特例があります。

この特例適用により税金がゼロ円となる方は結構多いです。

1点気を付けていただきたいのが、

この「3,000万円の特別控除」と「住宅ローン控除」の両方を使うことはできない、ということ。

古いマイホームを売って新しいマイホームをローンで買うような場合には注意が必要です。

どちらがお得なのかきちんと検証したうえで選択しましょう。

なお、マイホームを売却した場合、他にも、

買換えの特例や譲渡損失が出た場合の特例など様々ありますが、

本記事では一番よく使われる「居住用財産を譲渡した場合の3,000万円の特別控除の特例」

に絞って説明します。

居住用財産を譲渡した場合の3,000万円の特別控除の特例

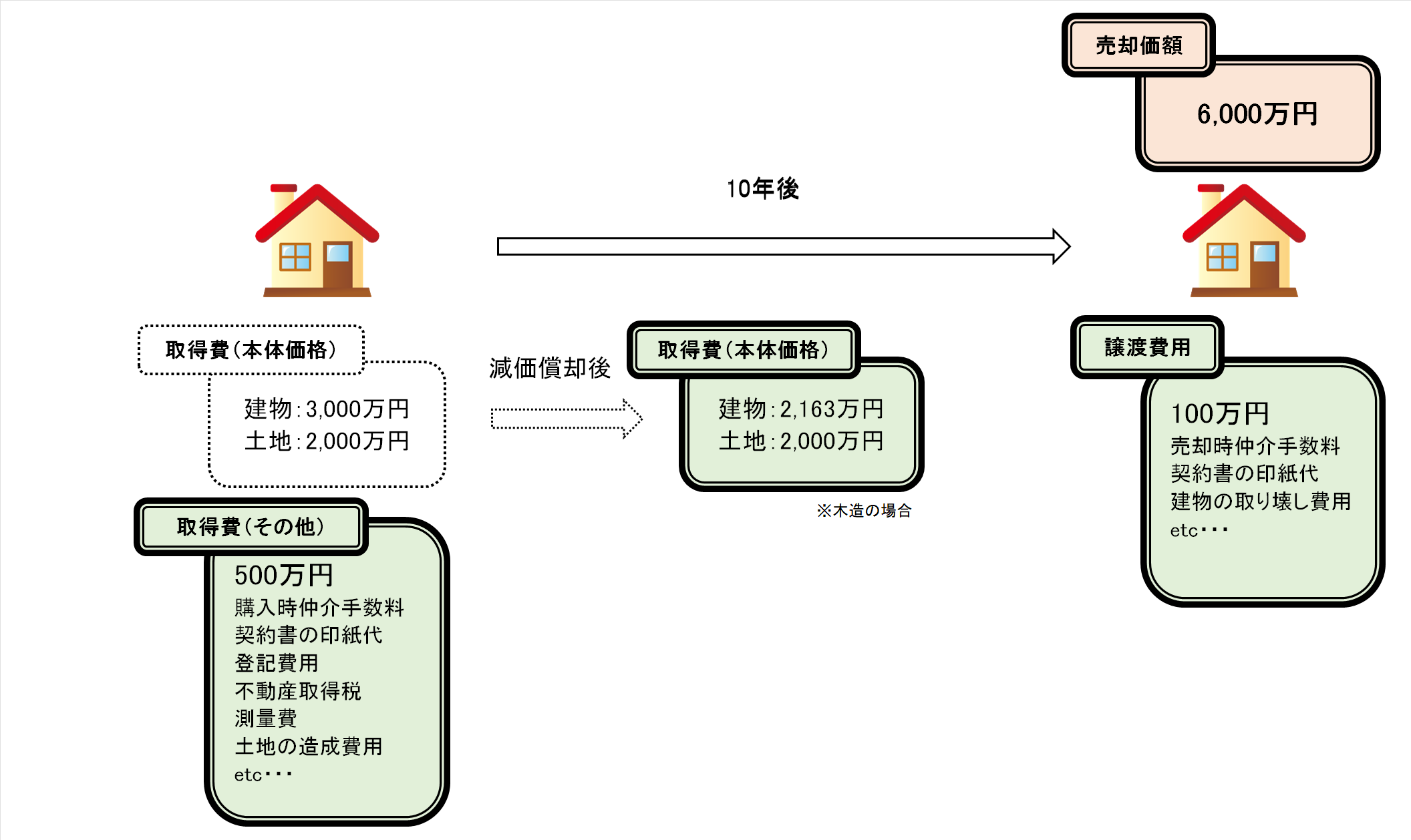

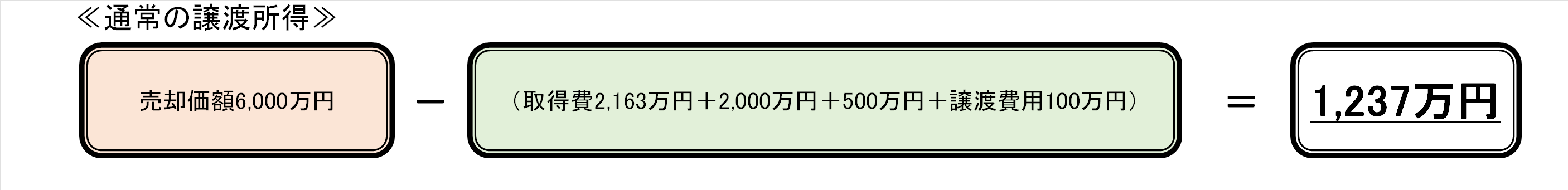

通常、土地・建物を売却して利益がでた場合、その利益に対して税金がかかります。

ここでいう利益とは譲渡所得のことで、

「売却価額ー(取得費+譲渡費用)」で求められます。

しかし、売却した土地・建物がマイホームである場合には、

その利益から最高3,000万円まで控除できる特例があります。

それが「居住用財産を譲渡した場合の3,000万円の特別控除の特例」です。

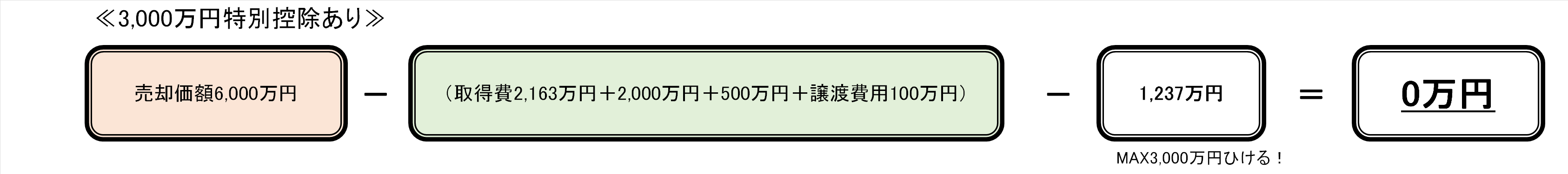

例えば、諸経費込みで5,500万円で買ったマイホーム(木造一戸建て)が

10年後に6,000万円で売れたとします。その際かかった譲渡費用は100万円、だった場合。

原則通りに計算すると、譲渡所得は1,237万円です。

しかし、3,000万円の特別控除を適用すると0円になります。

1,237万円の譲渡所得に対する税額は約250万円ほど。

(※所有期間10年超の軽減税率の特例を適用させず通常の長期譲渡所得の税率20.315%を適用させた場合。)

税金が250万円かかるかゼロ円か。

大きな違いですよね。

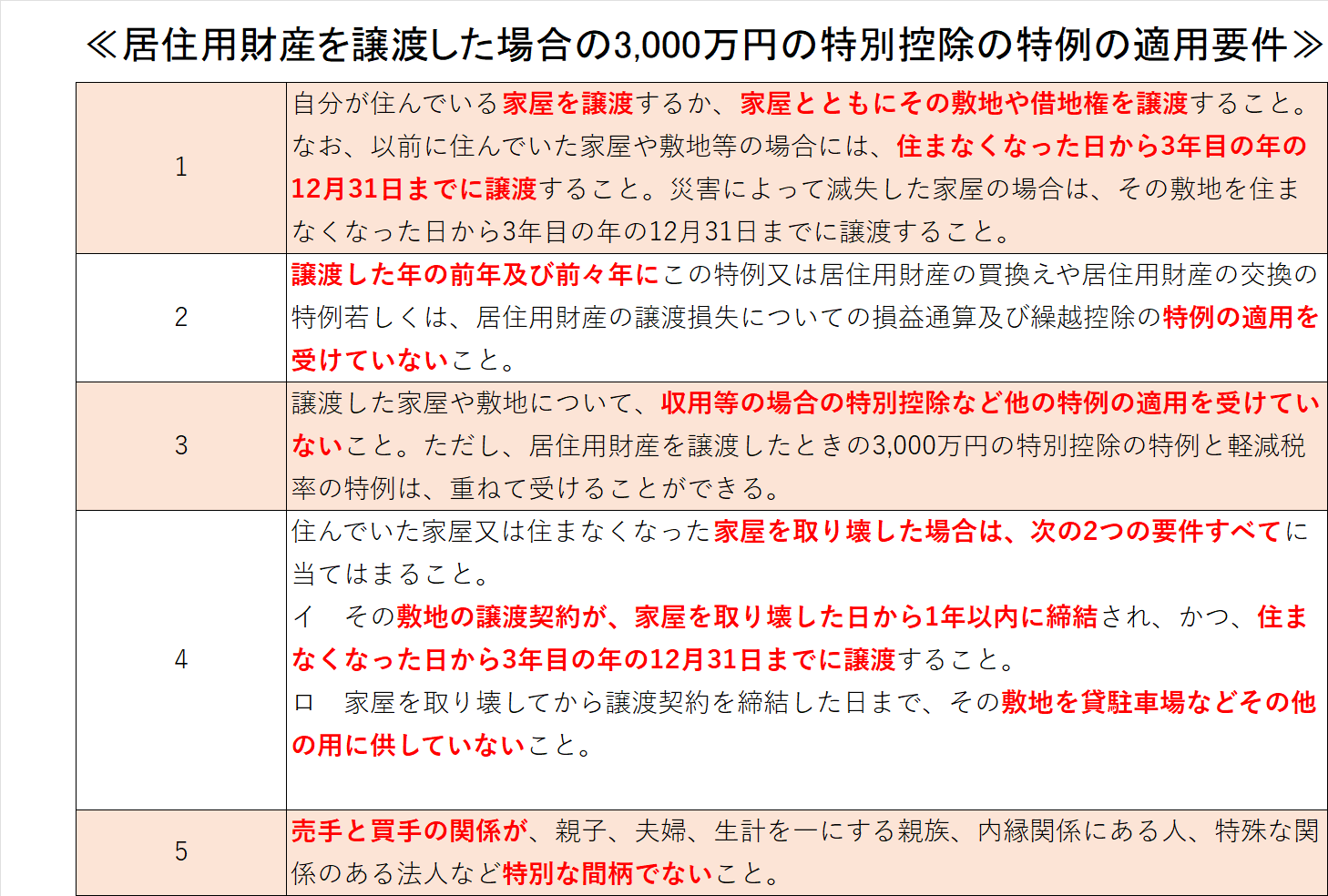

適用要件

「居住用財産を譲渡した場合の3,000万円の特別控除の特例」とは、

住んでいる(あるいは住み終わってから約3年以内)のマイホームを売って利益が出たとしても3,000万円までは税金はかからないというものですが、詳細な適用要件は次の通りです。

上記4の家屋を取り壊した場合の要件や他の特例要件とごっちゃにして、住まなくなった期間中他の人に貸し出していたら使えないと勘違いされている方がたまにいらっしゃいますが、そんなことはありません。

マイホームを一旦賃貸として貸していたとしても、住まなくなってから約3年以内(厳密には、住まなくなってから3年目の年の12月31日まで)ならこの3,000万円控除は使えます。

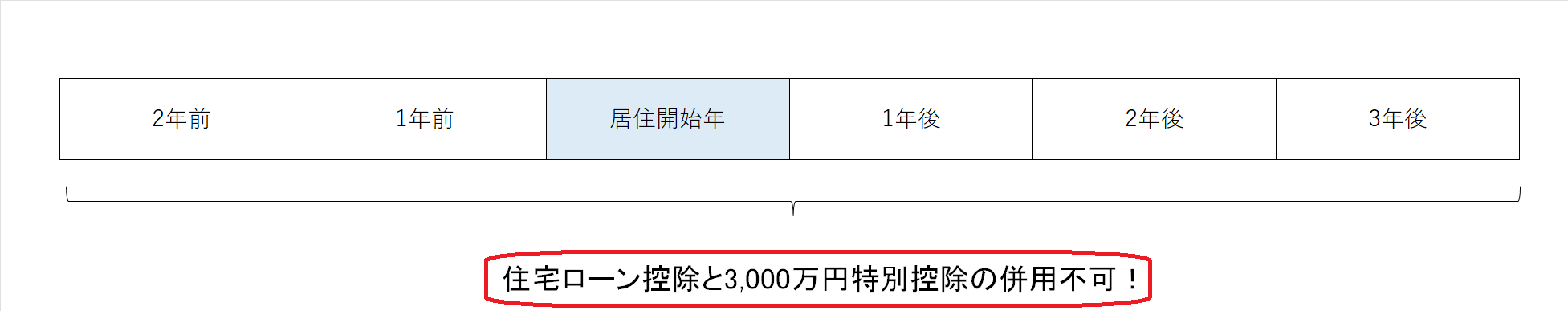

「3,000万円の特別控除」と「住宅ローン控除」は併用不可

気をつけていただきたいのが、

この「3,000万円の特別控除」と「住宅ローン控除」は併用不可ということです。

住宅ローン控除の適用要件のひとつに、

「居住した年とその前2年、後3年の6年間の間に、居住用財産を譲渡した場合の長期譲渡所得の課税の特例等の適用を受けていないこと。」

というものがあります。

図で示すと次のようになります。

「3,000万円の特別控除」「住宅ローン控除」

いずれも税額に大きなインパクトを与える制度です。

どちらを適用させた方がお得なのか?慎重に見極める必要があります。

まとめ

シミュレーションを行ったり、税理士等専門家に相談するなりして損をしないよう適切な判断をしましょう。

なお、年々住宅ローン控除は使い勝手が悪くなっています。

控除率・限度額・所得要件の引き下げ、一般の新築住宅が対象から外れるなど。

詳しくは前記事「住宅ローン控除はことし(令和5年)まで?」をご参照ください。