iDeCoとは?

≪メニュー≫

■恒川洋子のプロフィール

■税務顧問

■会社設立・起業支援

■スポット相談

■相続税申告

「iDeCo」とか「NISA」ってよく耳にしますよね?

よく耳にするもののいったいなんぞや?と思われている方も多いのではないでしょうか。

そこで、本記事では「iDeCo」とは何か?について概要を説明します。

なお、「NISA」についてはこちらの記事

「今さら聞けないNISAの基本《一般NISA?つみたてNISA?新NISA?》」をご参照ください。

iDeCoとは?

iDeCoとは「個人型確定拠出年金」の愛称です。

簡単に言うとiDeCo=年金ということです。

国民年金や厚生年金は絶対加入しなければならない「公的年金」で、iDeCoは加入したい人だけが加入する「私的年金」。

厚生労働省HPでは下記のように説明されています。

iDeCoとは、公的年金(国民年金・厚生年金)とは別に給付を受けられる私的年金制度の一つです。

公的年金と異なり、加入は任意で、加入の申込、掛金の拠出、掛金の運用の全てをご自身で行い、掛金とその運用益との合計額をもとに給付を受け取ることができます。

公的年金と組み合わせることで、より豊かな老後生活を送るための一助となります。

厚生労働省HP iDeCoの概要

つまりは、

自分で決めた金額を毎月積み立てて運用し、60歳以降に掛金+運用益分を受け取る

ということです。

加入方法

iDeCoは、金融機関等の運営管理機関で加入手続きをします。

iDeCo公式サイトにて運営管理機関一覧がまとめられています。

機関ごとに、運用商品、口座管理等の手数料など違いますので比較検討しましょう。

対象者

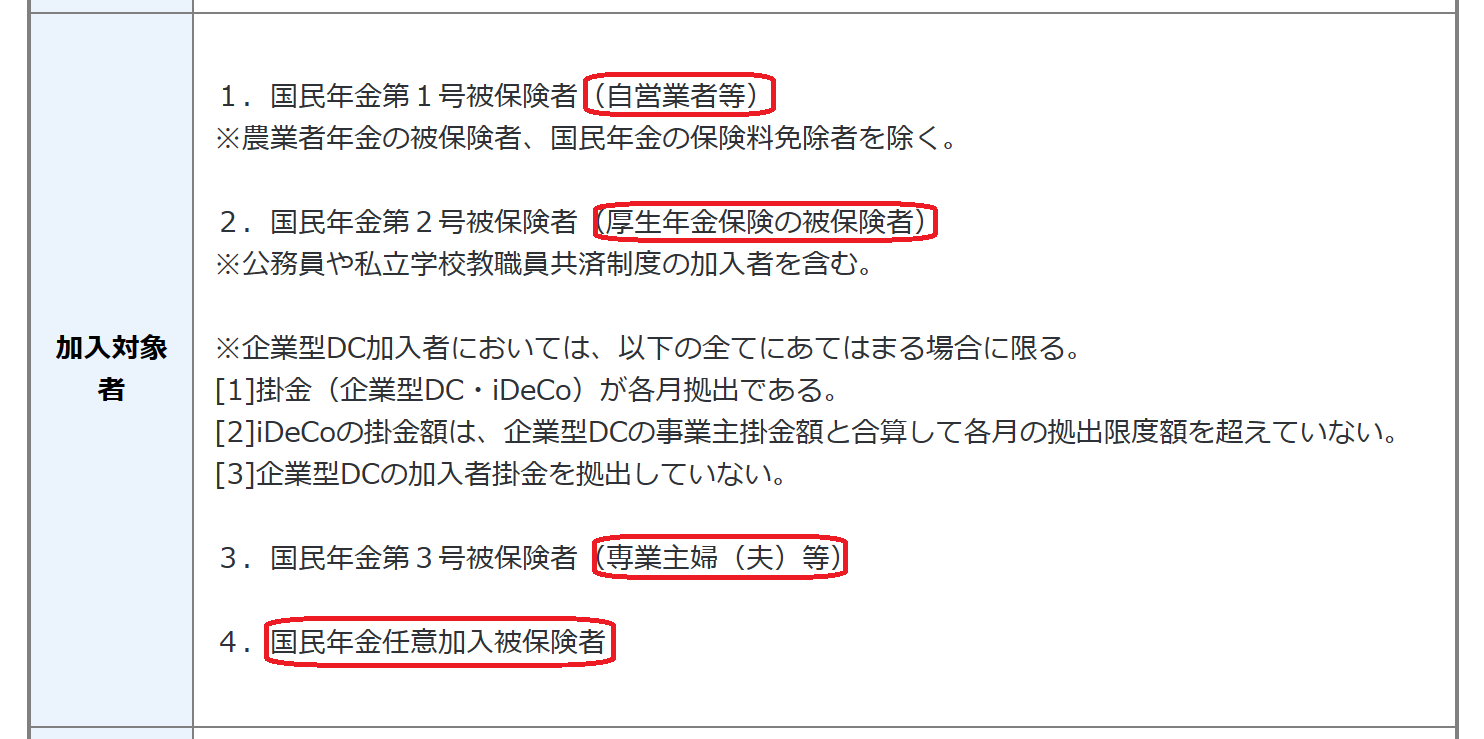

iDeCoに加入できるのは下記の方々です。

基本的には、公的年金の加入者であれば誰でも加入できるということです。

自営業者(国民年金加入者)も、

サラリーマン(厚生年金加入者)も、

専業主婦(第3号被保険者)もOK。

なお、加入できる年齢は65歳未満までです。

とはいっても、60 歳以上の場合は、自営業者は国民年金に任意加入していることが要件となっていたり、公的年金を65歳より前に受給しているような場合には加入できなかったりと、いくつか要件があります。

よって、60歳以上で加入を検討されている方は、加入できるか否か事前に確認しておきましょう。

限度額

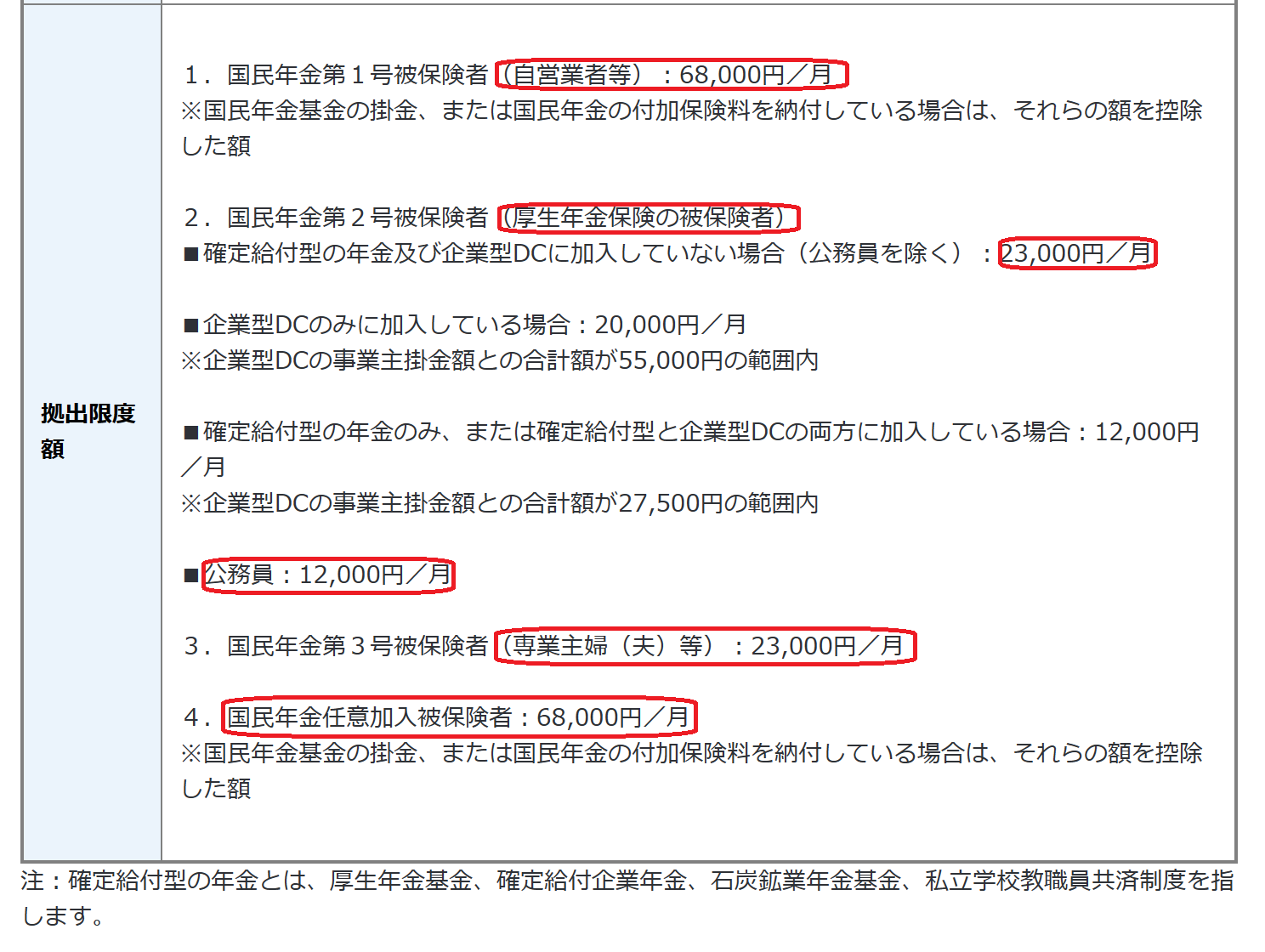

iDeCoは毎月の掛け金限度額が決まっています。

ざっくりとした感じでいえば赤丸の通り、

自営業者は月68,000円、

サラリーマンや専業主婦は月23,000円、

公務員は月12,000円

が限度になります。

メリットは税金が減るところ

iDeCoのメリットはなんといっても税金が優遇されているということです。

- 払ったとき(拠出時)

- 運用している最中(運用時)

- もらうとき(給付時)

3つの場面でそれぞれ違う税金が優遇されます。

払ったとき(拠出時)

掛金は全額が所得控除(小規模企業共済等掛金控除)になるので、この分所得が減ります。所得が減るということは税金も減るということです。

所得税率は累進課税(5%~45%)で所得が高くなればなるほど税率は上がり、住民税率は地域によって多少の差はあるものの、原則一律10%です。

具体的にどのくらい税金が減るのか見ていきます。

例えば、

・所得税率10%の人(年収500万円独身だと大体このくらい)

・掛金月23,000円

の場合

年間の掛金支払額 23,000円×12ヶ月=276,000円

減る税金の金額 276,000円×20%(所得税率10%+住民税率10%)=55,200円

年間276,000円積み立たられ、税金は55,200円減る、ということです。

この例は年収500万円独身想定なので、掛金を限度額68,000円に設定できる自営業者さんで儲かっているような方はもっと高い節税効果が得られます。

3つの場面の中でもイチバンのメリットがこの「掛金が全額所得控除になる」という点です。

なお、専業主婦の方はそもそも所得がありませんので、このメリットは受けられません。

(旦那さんの所得からも控除することもできません。)

専業主婦の方はこの点よくよく理解したうえで加入しましょう。

運用している最中(運用時)

通常、投資で得た利益には20.315%の税金がかかりますが、iDeCoの場合はかかりません。ゼロ円です。

(NISAも同じように運用益が非課税なので、この部分だけを見て混同される方多いですよね。)

よって、運用益が大きければ大きいほど節税効果は高くなります。

もらうとき(給付時)

60歳を過ぎて年金を受け取るとき、分割でもらえば「公的年金等控除」が、一括でもらえば「退職所得控除」が使えます。

いずれを選択しても税金は優遇され、かからない方も多いです。

分割でもらう

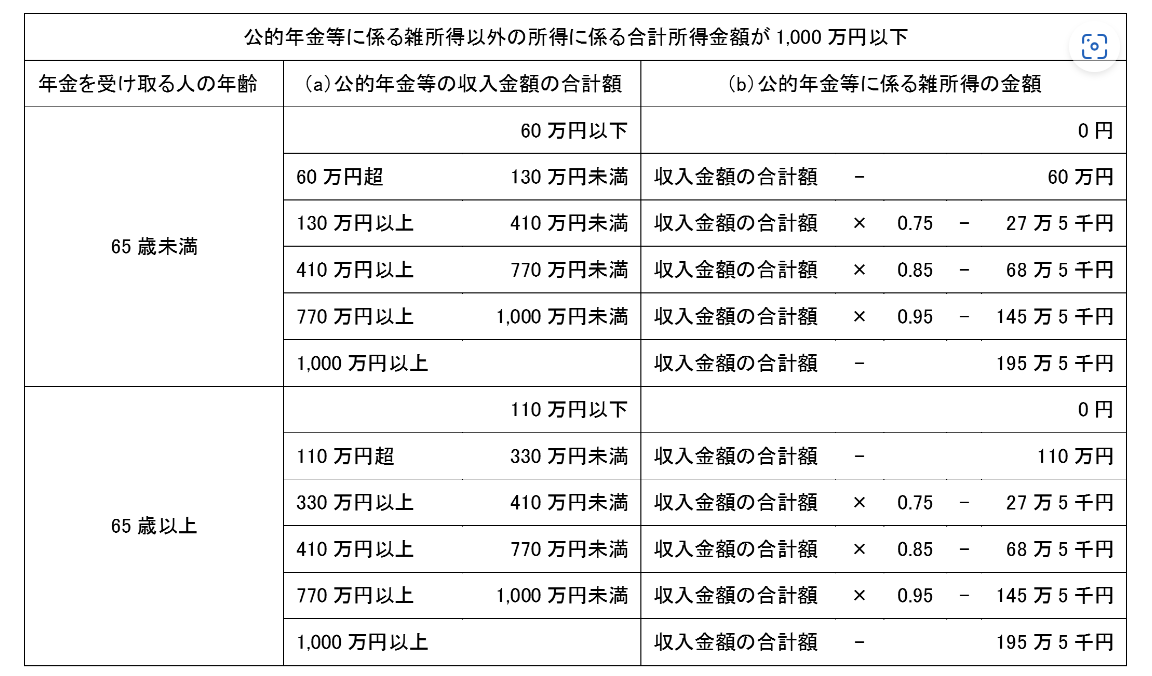

分割でもらう場合、雑所得として計算します。

雑所得は2種類あって、公的年金等の雑所得とのその他の雑所得。

iDeCoは前者の公的年金等の雑所得です。

その場合、下記表のように所得金額が計算されます。

※添付の表は、公的年金等に係る雑所得以外の所得に係る合計所得金額が1,000万円以下の場合です。1,000万円超の場合は、控除額が下がります。

表をご覧の通り、65歳未満の方なら年間60万円、65歳以上の方なら年間110万円までは税金はかかりません。(公的年金等に係る雑所得以外の所得に係る合計所得金額が1,000万円以下の場合)

なお、公的年金等の収入金額は、iDeCoだけでなく通常の公的年金も合算した金額になりますのでお気をつけください。

一括でもらう

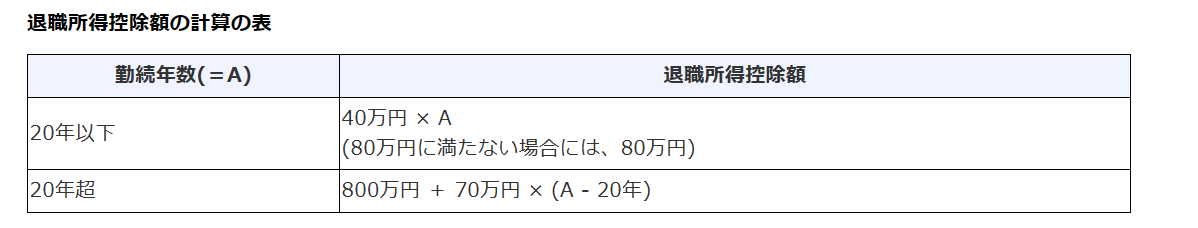

一括でもらう場合は退職所得として計算します。

退職所得は下記の計算式で求められます。

- (収入ー退職所得控除)×1/2

退職所得控除は下記の通りです。

上記表の「勤続年数」というのは、IDeCoの場合「加入年数」となります。

例えば、月23,000円で20年間加入していた場合、掛金の総額は23,000円×12ヶ月×20年=552万円です。

この場合の退職所得控除額は40万円×20=800万円です。

とうことは、

収入552万円よりも退職所得控除800万円の方が多いので税金はゼロ円になります。

なお、退職所得の計算をする際の収入は、IDeCoの収入だけでなく、その名の通り退職金の収入も含まれます。

iDeCoだけじゃなく会社からの退職金支給もある方は注意が必要です。

同じ年にもらっても税金がかからない(退職所得控除の方が大きい)くらいの金額であればいいのですが、超えてしまいそうであれば受け取る時期を5年以上開けたり、順番を考慮するなど、何か対策を練った方がいいでしょう。

デメリットは途中で引き出せないこと

メリットもあればデメリットもあります。

- 60歳まで引き出せない

- 資産が減る可能性もある

- 各種手数料が必要

- 凍結されている特別法人税(毎年の積立残高に課税される)復活する可能性あり

なかでもイチバンのデメリットは「60歳まで引き出せない」という点。

自分で商品(定期預金、保険商品、投資信託)を選んで運用しますが、iDeCoはあくまで「年金」です。

なので、原則途中解約ができません。

イレギュラーなことがありまとまったお金が必要になったとしても、解約したり自由に引き出したりすることができないので、この点十分に考慮したうえで始めましょう。

まとめ

所得が高くて払ったとき(拠出時)の節税効果がかなりあり、ある程度の手元資金(イレギュラーなことがあったときすぐに使えるようなお金)がある人にはおススメです。

一方、手元資金が少なく将来への不確定要素が多いような方はやめておいた方が無難です。

よく分からないけど周りがやってるからとりあえずやってみよう!、、はやめておきましょう。