インボイス《免税事業者やこれから起業する人が決めるべきこと vol2》

≪メニュー≫

■恒川洋子のプロフィール

■税務顧問

■会社設立・起業支援

■スポット相談

■相続税申告

前記事「インボイス《免税事業者やこれから起業する人が決めるべきこと vol1》」では

消費税とは何なのか?

課税事業者となった場合どのくらい納税しなきゃいけないのか?

インボイスで何が変わるのか?

についてお知らせしましたので

本記事では

結局どうすればいいの?

についてお伝えしたいと思います。

結局どうすればいいの?

インボイス制度は

「本則課税の課税事業者」が免税事業者に消費税を払うと払った側が損をしてしまう制度です。

一方で

「簡易課税の課税事業者」

「免税事業者」

「消費者」

が免税事業者に消費税を払っても誰も1円も損をすることはありません。

ということは

あなたの売上先がどこなのか?

によってどうすればいいのかが決まります。

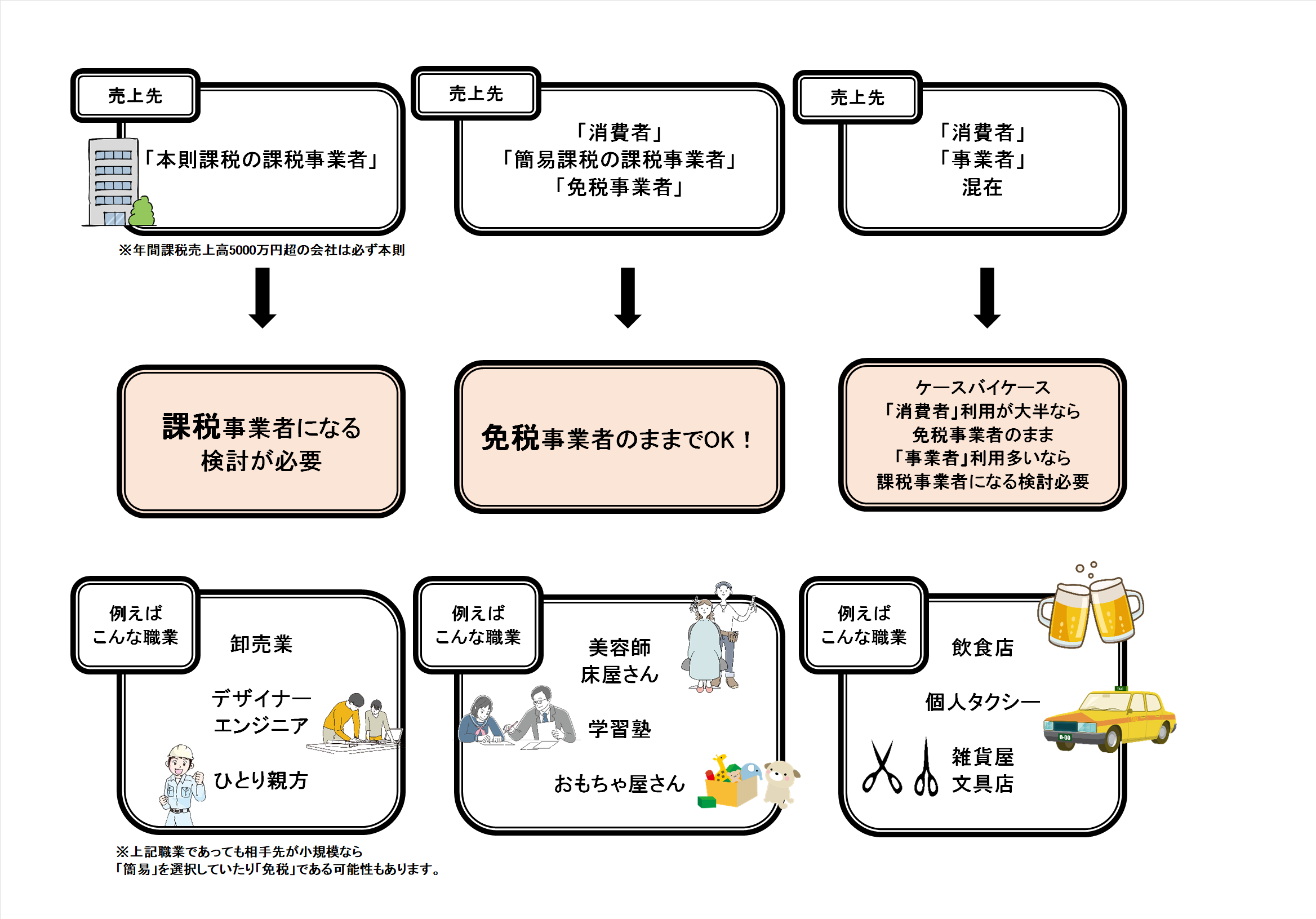

まとめた図はこちら

売上先が「本則課税の課税事業者」の場合

売上先が「本則課税の課税事業者」の場合

課税事業者になる検討が必要です。

相手先が本則課税なのか簡易課税なのかを

第三者は知ることはできませんが

簡易課税制度は年間の課税売上高が5000万円以下の小規模な会社しか選択できません。

よって売上先が年間課税売上5000万円を超すような一定規模の会社の場合

必ず「本則課税の課税事業者」なのでここに該当します。

ここに該当する場合

相手先は免税事業者に消費税を払うと損をしてしまうので

できれば免税事業者とは取引したくない

あるいは消費税分だけ値下げしてほしい

と考えるでしょう。

であればその要求をのむしかないのが現状です。

※後述しますが、相手先が値下げや課税事業者になることを「強要」することは違法ですが「要請」することは違法ではないのです。

ここで課税事業者になるか消費税分だけ値下げをするか

どちらがいいのか?ということですが

課税事業者になった方がお得です。

例えば本体価格100万円(消費税10万円)のものを売ったとしましょう。

消費税分値下げをする場合は本体価格100万円しか手元に残りません。

課税事業者となった場合

預かった消費税を全額納めるわけではなく

払った消費税やみなし仕入れ分だけ引くことができるので

いくらかは手元に残ります。

例えばサービス業で簡易課税制度を選択した場合

一旦110万円が入ってきて、後日消費税として5万円を税務署に払うので

110万円-5万円=105万円が手元に残ります。

※「激変緩和措置」によりインボイス制度開始後3年間だけは

預かった消費税の2割納付でOKとなっています。

よって、この期間だけは業種に関わらず110万円ー2万円=108万円手元に残ります。

このように値下げよりは課税事業者となった方が

手元に残るお金は増えます。

ただ消費税の申告書を作るという作業は増えます。

税理士に依頼している場合

顧問料が増えるという可能性は大いにありますので

そこも考慮したうえで課税事業者となるか否か決めましょう。

課税事業者になると決めたら

前記時「インボイス≪免税事業者やこれから起業する人のが決めるべきことvol1≫ 課税事業者になったらいくら納めるの?」

を参考に自身(自社)にあった課税形態(本則にするか簡易にするか)を選びましょう。

売上先が「簡易課税の課税事業者」or「免税事業者」or「消費者」の場合

売上先が「簡易課税の課税事業者」or「免税事業者」or「消費者」の場合

免税事業者のままでよいです。

美容院、床屋さん、学習塾、おもちゃ屋さんなど売上先が「消費者」だけであれば

消費者にはインボイス制度はなんの関係もないので

免税事業者のままで全く問題ありません。

また、消費者ではなく事業者であったとしても

「簡易課税」

「免税事業者」

の場合は誰に消費税を払っても税額に影響がないので

免税事業者のままでOKです。

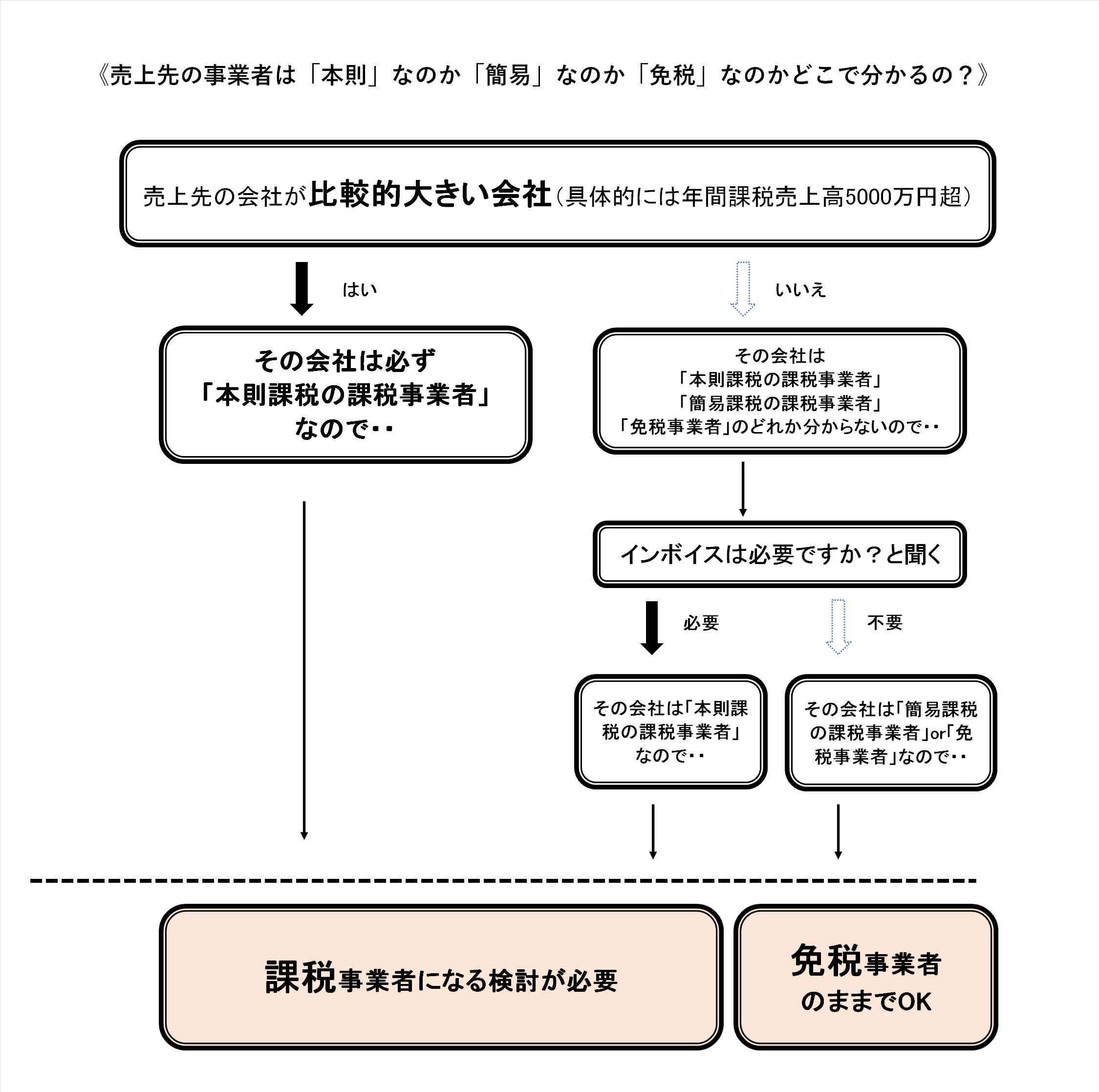

ではどうやったら相手先が課税なのか免税なのか?

課税であった場合本則なのか簡易なのか?

を知ることができるのでしょうか。

答えは

わからない、相手に聞くしかない。

です。

とはいえ

課税事業者ですか?

本則ですか?

簡易ですか?

なんて聞きにくいので

聞くのであれば

「インボイスは必要ですか?」と尋ねましょう。

「必要です。」といわれたら相手は

本則課税の課税事業者ということですので

課税事業者になる検討が必要です。

「不要です。」と言われたら

相手は免税事業者や簡易課税を選択しているということなので

免税事業者のままでOKです。

図にまとめると次の通りです。

飲食店のように売上先に「消費者」「事業者」が混在している場合

大半がお客様が「消費者」で

「事業者」はほぼいない(領収書の発行など求められない)

のであれば免税事業者のままでも影響ないでしょう。

しかし、接待なんかでよく使ってもらっているなど

「事業者」の利用が多く見受けられるような場合には

インボイスが交付できないことを理由に利用されなくなる可能性は高いので

課税事業者となっておいたほうが賢明です。

課税形態(本則にするか簡易にするか)は

前記時「インボイス≪免税事業者やこれから起業する人が決めるべきことvol1≫ 課税事業者になったらいくら納めるの?」

を参考にしてください。

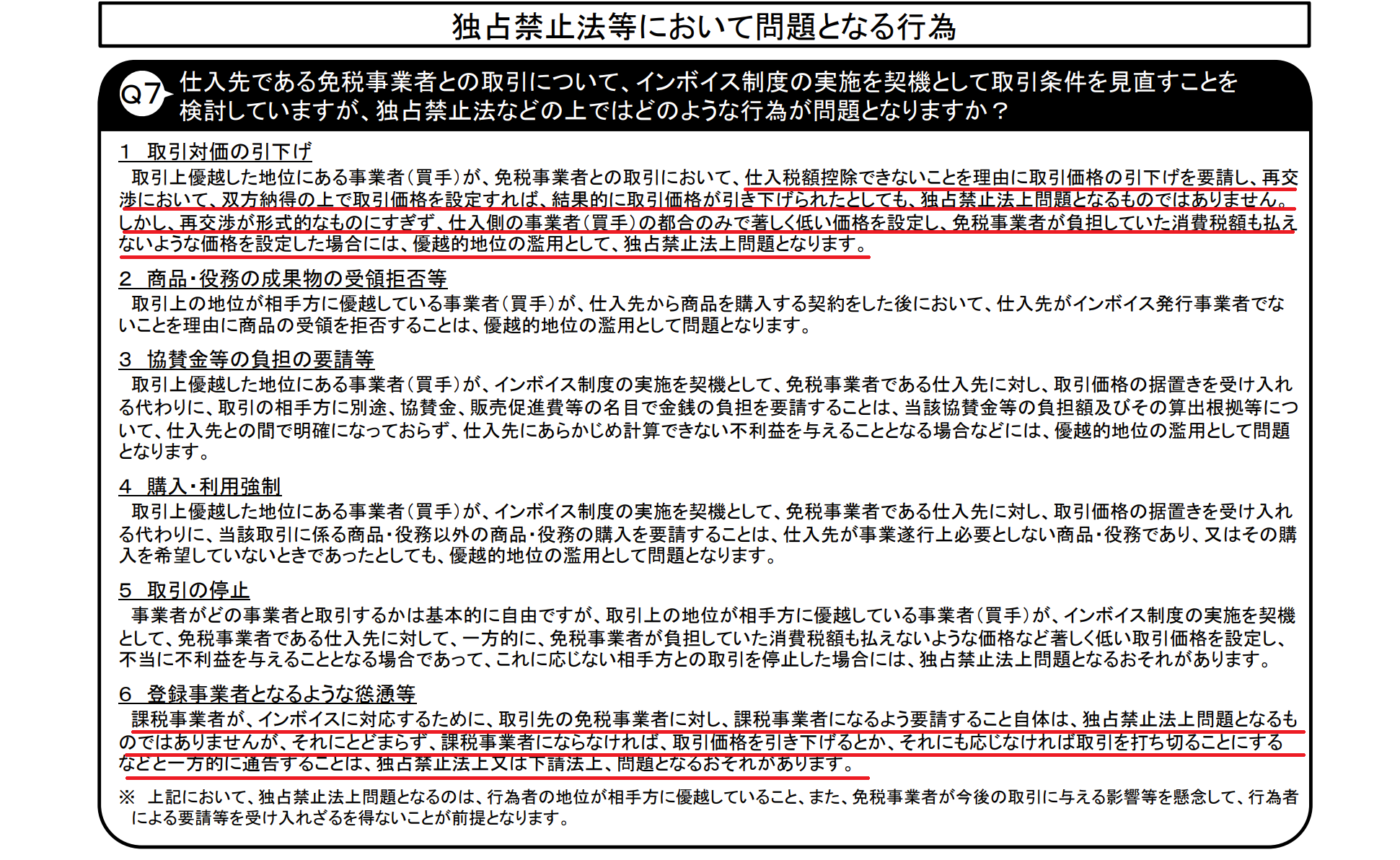

免税事業者であることを理由に取引停止される?それって違法じゃないの?

財務省のHPにて

下記のQ&Aが公表されています。

つまり

仕入税額控除ができないことを理由に「値下げ」や「課税事業者になること」を要請したり交渉すること自体は違法ではないが、値下げを強要したり一方的な取引停止の通告は独占禁止法上又は下請法上問題となる恐れがある

ということです。

買手という優位な立場を利用して無理強いすることは違法とされてはいますが

要請や交渉自体は適法なのです。

上記を踏まえてお互いが

納得する交渉をおこないましょう。

まとめ

インボイス制度は悪法だ!弱い者いじめだ!

と言われます。

個人的には悪法だとは思いますが

弱い者いじめだとは思いません。

インボイス制度導入により

免税事業者が課税事業者になったとしても

0がマイナスになるわけではなく

今までプラスだったものが0になるだけなのです。

とはいえ

せっかくの特典が使えないのはやはりつらいものです。

特にこれから起業する人で初年度から課税事業者を選択する場合

「過去独立してきた人は2年間免税という特典が受けられていたのに

じぶんは1回も特典が受けられない・・。損した。」と感じることでしょう。

よく分かります。わたし自身今年独立予定なので。

小規模な会社や設立直後の若い会社にとっては

納税義務の免除は本当にありがたい制度なんですよね。。

こんなにわかりにくく手間ばかり増えるインボイス制度ではありますが

文句ばかり言っていても始まりません。

制度をよく理解したうえで

自身(自社)にとって最適な決断をしましょう。

本記事がその一助になれば幸いです。