医療費控除を受けましょう!

≪メニュー≫

■恒川洋子のプロフィール

■税務顧問

■会社設立・起業支援

■スポット相談

■相続税申告

確定申告シーズン真っただ中です。

本記事では控除の中でも馴染みの深い

「医療費控除」について解説していきます。

医療費10万円払ってなくても医療費控除は受けられる!

医療費控除については

国税庁のHPにおいて下記の

ように説明されています。

その年の1月1日から12月31日までの間に自己または自己と生計を一にする配偶者やその他の親族のために医療費を支払った場合において、その支払った医療費が一定額を超えるときは、その医療費の額を基に計算される金額(下記「医療費控除の対象となる金額」参照))の所得控除を受けることができます。これを医療費控除といいます。

No.1120 医療費を支払ったとき(医療費控除)|国税庁 (nta.go.jp)

つまり、1年間で支払った医療費が

一定金額を超えると税金が軽減される

という制度です。

この一定額とはいくらなのでしょうか?

「10万円」と認識されている方

が多いのではないでしょうか?

間違いではありませんが、

10万円を超えていなくても

受けられる場合があります。

それは

「総所得金額等の5%を超える場合」。

※総所得金額等が具体的に何を指すのかは

説明が長くなるので省きます。

詳細は下記国税庁HPの専門用語集をご参照ください。

専門用語集|国税庁 (nta.go.jp)

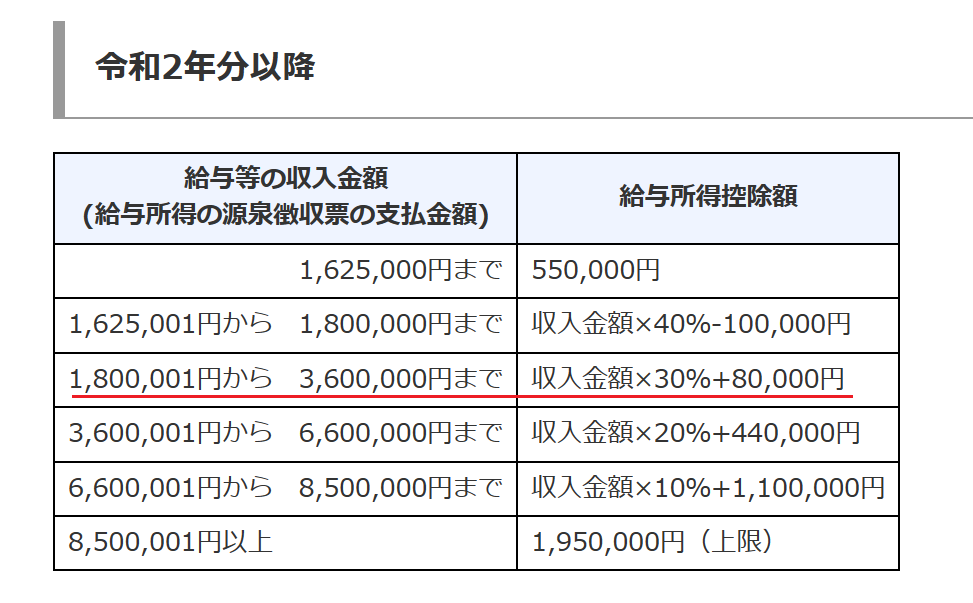

分かりやすく給与所得者で考えてみます。

年収200万円の人の所得は132万円。

※200万円-(200万円×30%+8万円)=132万円

他に収入がなければ総所得金額等は132万円。

総所得金額等132万円×5%=66,000円。

ということは、年収200万円の人の場合、

10万円を超えていなくても

66,000円を超えていれば医療費控除を

受けることができます。

まとめると次のようになります。

医療費控除を受けるために必要な医療費の支出額

①10万円

②総所得金額等の5%

いずれか低い金額

給与所得者の場合でいうと、

大体年収300万円未満の方は

②総所得金額等の5%

の方に該当するので「10万円超えてなかったわ~」

とあきらめずに一度検証してみてください。

医療費控除でいくら税金が減る?

では医療費控除を利用

したらいくら税金が減るんでしょうか?

医療費控除の計算式は次の通りです。

医療費控除の計算式

支払った医療費-保険金などで補てんされる金額ー(10万円or総所得金額等の5%のいずれか低い金額)

※最高で200万円

たまにこの金額だけそのまま税金が減ると

思っている方がいらっしゃいますが違います。

上記の金額は「医療費控除」の金額であって

実際に減る税金は上記の金額に

さらに税率をかけたものです。

具体的には次の通りです。

医療費控除を使うことで減る税金

・医療費控除の金額×自身の所得税率(5%~45%)

・医療費控除の金額×住民税率(一律10%)

所得税は確定申告をすることで戻ってきて、

住民税は翌年払う金額が上記分だけ減額されます。

例えば年収500万円のサラリーマン・所得税率10%の人で

年間に支払った医療費が20万円だった場合

※保険金などで補てんされる金額はなしと仮定

所得税:(20万円-10万円)×所得税率10%=1万円

住民税:(20万円-10万円)×住民税率10%=1万円

確定申告することで所得税が1万円戻ってきて、

さらに、翌年払う住民税が1万円減額されます。

医療費控除の対象となる医療費とは?

医療療費控除の対象となる医療費は

保険診療である必要はありません。

保険の効かない自由診療であっても

治療や診療に必要なものであれば対象となります。

具体的な範囲は下記国税庁HPでご確認ください。

No.1122 医療費控除の対象となる医療費|国税庁 (nta.go.jp)

医療費からひかなきゃいけない保険金などで補てんされる金額とは?

医療費控除とは、医療費につき多額の自己負担が

生じてしまった方に対する税金の軽減措置です。

よって保険金などで自己負担が減っているので

あればその分をひいて計算する必要があります。

その際にひかれる代表的なものは次の通りです。

保険金などで補てんされる金額となるもの

・生命保険契約・損害保険契約で支給される医療保険金・入院費給付金・傷害費用保険金など

・健康保険などで支給される高額療養費・家族療養費・出産育児一時金など

・医療費の補てんを目的として支払われた損害賠償金

一方、ひかれないものの体表例は次の通りです。

保険金などで補てんされる金額とならないもの

給与を補てんするのが目的のため対象外

・休業補償金

・傷病手当金

・出産手当金

がんという診断を受けたことに対する保険金で医療費を補てんする目的ではないため対象外

・がん診断給付金

もうひとつ注意点としては

その給付の目的となった医療費の

金額を限度として差し引きますので

引ききれない金額が生じた場合であっても

他の医療費から差引く必要はありません。

注意点

医療費控除は家族分まとめて!

医療費控除は自分だけでなく

同一生計の人について払った分も

まとめて控除できます。

妻やお子様がいる方は忘れずに

まとめて控除しましょう。

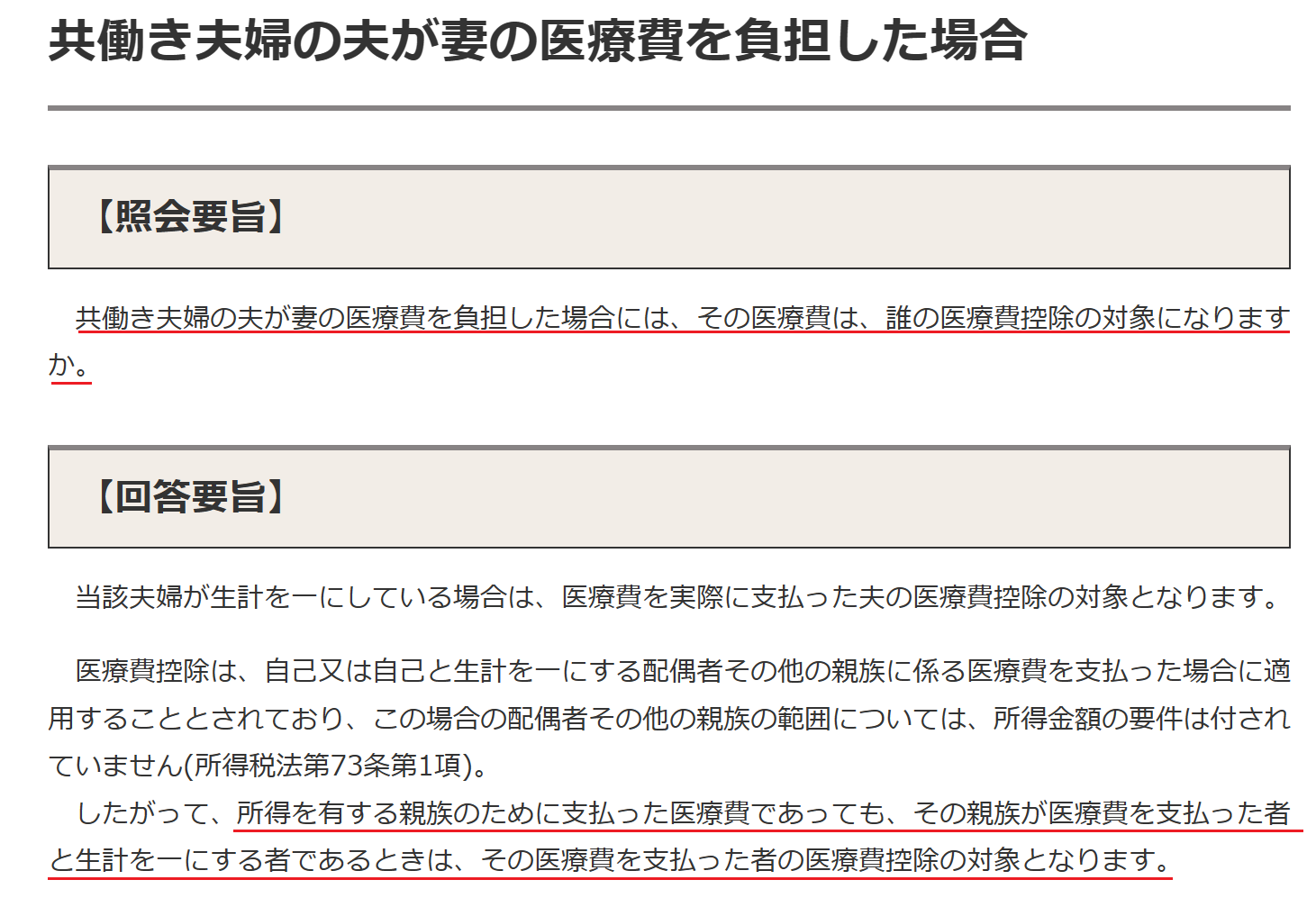

なお、所得制限があるわけではないので

共働きの妻の医療費を夫につけても問題ありません。

夫は夫、妻は妻、と別々に医療費控除を付けると

人ごとに10万円あるいは総所得金額等の5%が

足切りされてしまうので損です。

ふるさと納税のワンストップ特例制度を利用している人は要注意

ワンストップ特例制度は

確定申告しない人のための制度です。

確定申告をするとワンストップ納税は

なかったことになってしまいます。

ワンストップ特例制度を利用した人は、

再度ふるさと納税分も含めて確定申告してください。

セルフメディケーション税制もあるよ!

本記事において紹介した通常の医療費控除以外に

セルフメディケーション税制もあります。

言葉だけはお聞きになったことの

ある方多いのではないでしょうか?

セルフメディケーション税制とは

健康の保持増進および疾病の予防への取組として

一定の健康診査や予防接種などを行っている人が

スイッチOTC医薬品

(要指導医薬品及び一般用医薬品のうち、医療用から転用された医薬品)

の購入をした場合に利用できる所得控除です。

通常の医療費控除との選択制です。

セルフメディケーション税制による控除額の計算式

スイッチOTC医薬品の購入費-保険金などで補てんされる金額-12,000円

※最高で88,000円

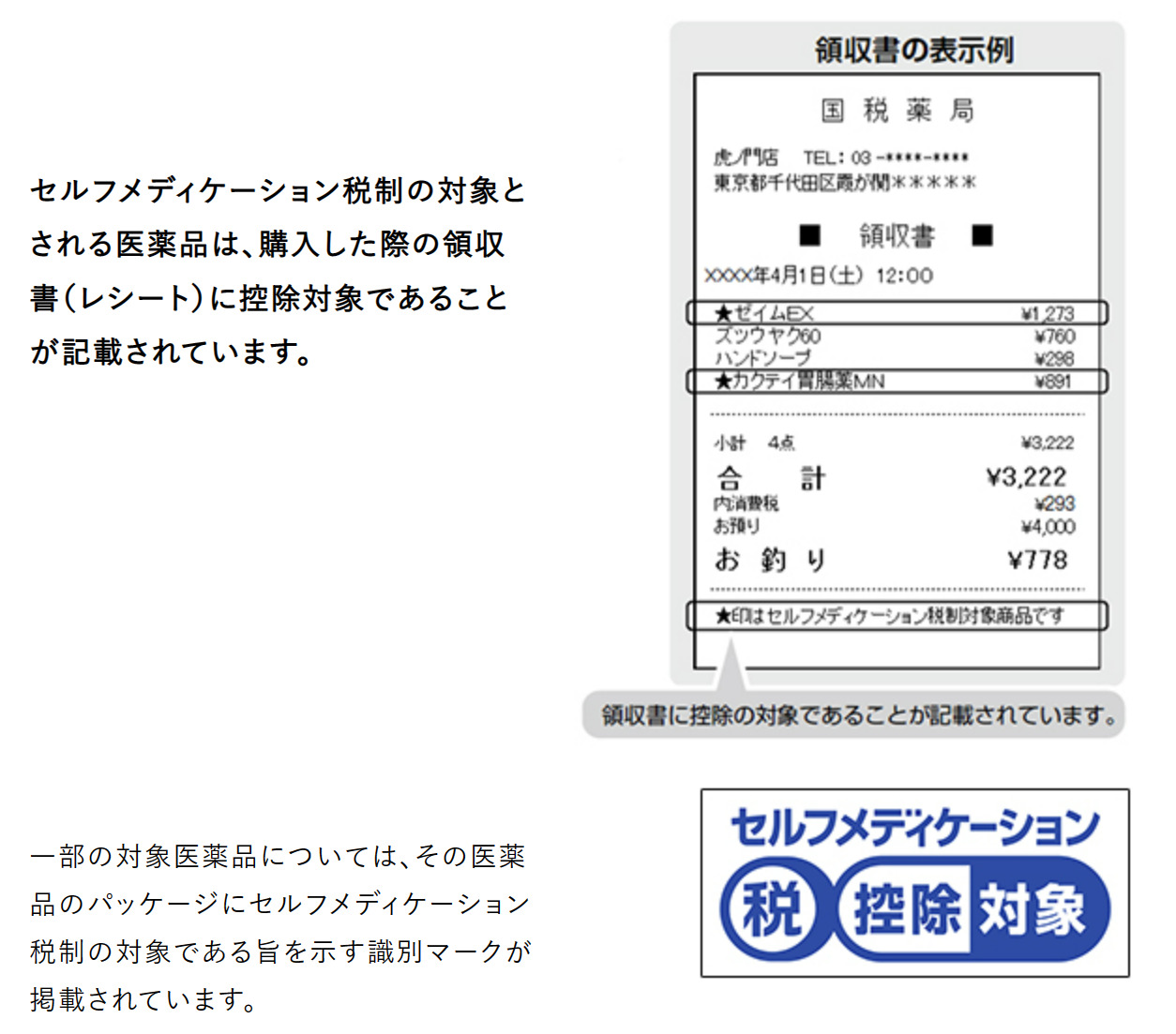

スイッチOTC医薬品ですが、

下記のようにレシートのその旨が記載されています。

なお、こちらはただ買っているだけではダメです。

「健康の保持増進および疾病の予防への取組として

一定の健康診査や予防接種などを行っている人」

が要件なので、予防接種や健康診断など健康で

いるための取り組みをしていることが要件です。

ただ、通常の医療費控除を利用した方が

お得になる方が多いため、あまり活用は

されていない印象です。

まとめ

医療費控除はよく使われる控除ですが

結構複雑です。

今回、医療費控除の対象となる医療費の範囲に

ついては言及していませんが

判断に迷うもの、結構多いです。

なので、間違えて控除してしまったり

あるいは控除できるのにしていなかったり

なんてことがよくあります。

特に介護関連は判断が難しいです。

判断に迷うものが出てきたら

直接税務署に聞く、あるいは税理士等の

専門家に相談するなどして対応しましょう!