源泉所得税を払い忘れるとペナルティが大きい!

≪メニュー≫

■恒川洋子のプロフィール

■税務顧問

■会社設立・起業支援

■スポット相談

■相続税申告

本日1月20日は、

納期の特例を選択されている方の半年に1度の源泉所得税納付期限です。

皆様、納付は無事お済みでしょうか?

源泉所得税の納付漏れはペナルティが大きいです。

「不納付加算税」と「延滞税」の2つの税金がかかってしまいます。

どちらも厄介ですがより厄介なのは「不納付加算税」。

たった1日遅れただけでも5%のペナルティがつきます。

一定金額以下は切り捨てられますし、

救済措置もあるので絶対にかかるわけではありませんが、

無駄にドキドキしないよう納付漏れにはくれぐれも気を付けましょう!

今回は、

源泉所得税の納付漏れをしてしまった場合どのくらい余分に税金がかかるのか?

納付漏れしてもペナルティがないのはどういう場合なのか?

についてお伝えしたいと思います。

不納付加算税

不納付加算税は、源泉所得税の納付漏れがあった場合にだけ発生する税金です。

後述する延滞税は、法人税や所得税など他の税金の納付漏れについても同様に発生しますが

この不納付加算税は源泉所得税にしかかかりません。

税率

不納付加算税の税率については、国税通則法67条により次のように定められています。

国税通則法67条第1項及び第2項(不納付加算税)

源泉徴収等による国税がその法定納期限までに完納されなかつた場合には、税務署長又は税関長は、当該納税者から、納税の告知(第三十六条第一項(納税の告知)の規定による納税の告知(同項第二号に係るものに限る。)をいう。次項において同じ。)に係る税額又はその法定納期限後に当該告知を受けることなく納付された税額に百分の十の割合を乗じて計算した金額に相当する不納付加算税を徴収する。ただし、当該告知又は納付に係る国税を法定納期限までに納付しなかつたことについて正当な理由があると認められる場合は、この限りでない。

2 源泉徴収等による国税が納税の告知を受けることなくその法定納期限後に納付された場合において、その納付が、当該国税についての調査があつたことにより当該国税について当該告知があるべきことを予知してされたものでないときは、その納付された税額に係る前項の不納付加算税の額は、同項の規定にかかわらず、当該納付された税額に百分の五の割合を乗じて計算した金額とする。

まとめると次のようになります。

不納付加算税の税率

・税務署からの指摘後に納付した場合 → 10%

・税務署に指摘される前に自ら気付いて納付した場合 → 5%

仮に100万円の源泉所得税につき法定納期限を1日遅れて納付した場合、

100万円×5%=5万円の不納付加算税がかかります。

たった1日の遅れで5万円です。

そしてこれは自ら気付いて納付した場合です。

仮に自分では納付漏れに気付かず税務署からの指摘により気付いてしまった場合、

100万円×10%=10万円の不納付加算税がかります。

けっこうえげつない金額です。

納めなくてもいい場合

ただし一定の要件に該当する場合には

不納付加算税を納付する必要はありません。

上記で紹介した国税通則法67条1項及び2項に続く3項により次のように定められています。

国税通則法67条第3項(不納付加算税)

第一項の規定は、前項の規定に該当する納付がされた場合において、その納付が法定納期限までに納付する意思があつたと認められる場合として政令で定める場合に該当してされたものであり、かつ、当該納付に係る源泉徴収等による国税が法定納期限から一月を経過する日までに納付されたものであるときは、適用しない。

さらに「その納付が法廷納期限までに納付する意思があったと認められる場合」

の具体的基準として国税通則法施行令27条の2第2項により次のように定められています。

国税通則法施行令27条の2第2項(期限内申告書を提出する意思等があつたと認められる場合)

法第六十七条第三項(不納付加算税)に規定する法定納期限までに納付する意思があつたと認められる場合として政令で定める場合は、同項に規定する納付に係る法定納期限の属する月の前月の末日から起算して一年前の日までの間に法定納期限が到来する源泉徴収等による国税について、次の各号のいずれにも該当する場合とする。

一 法第三十六条第一項(第二号に係る部分に限る。)(納税の告知)の規定による納税の告知(法第六十七条第一項ただし書に該当する場合における納税の告知を除く。)を受けたことがない場合

二 法第三十六条第一項(第二号に係る部分に限る。)の規定による納税の告知を受けることなく法定納期限後に納付された事実(その源泉徴収等による国税に相当する金銭が法定納期限までに法第三十四条の三第一項(第一号に係る部分に限る。)の規定による委託に基づき納付受託者に交付されていた場合及び当該国税について法定納期限までに同項(第二号に係る部分に限る。)の規定により納付受託者が委託を受けていた場合並びに法第六十七条第一項ただし書に該当する場合における法定納期限後に納付された事実を除く。)がない場合

まとめると次のようになります。

救済措置により不納付加算税を納めなくてもいい場合

・過去1年間で1回も納付遅れがない

and

・法廷納期限から1ヶ月以内に納付

つまり

これまでまじめに納付をしていたけどたまたま今回だけ忘れてしまった、

忘れてはしまったけど1ヶ月という短期間で自ら気付いて納付した、

という場合には大目にみますよ。

ということです。

さらに不納付加算税の計算についての端数処理は次のように決まっており

その計算結果によっても払わなくていい場合があります。

国税通則法118条第3項(国税の課税標準の端数計算等)

附帯税の額を計算する場合において、その計算の基礎となる税額に一万円未満の端数があるとき、又はその税額の全額が一万円未満であるときは、その端数金額又はその全額を切り捨てる。

国税通則法119条第4項(国税の確定金額の端数計算等)

附帯税の確定金額に百円未満の端数があるとき、又はその全額が千円未満(加算税に係るものについては、五千円未満)であるときは、その端数金額又はその全額を切り捨てる。

まとめると次のようになります。

端数処理により不納付加算税を納めなくてもいい場合

・源泉所得税(本税)が1万円未満の場合

or

・不納付加算税が5千円未満の場合

例えば

源泉所得税(本税)が9千円の場合は1万円未満なので不納付加算税はかかりません。

次に源泉所得税(本税)が9万円で自ら気付いて納付した場合

9万円×5%=4,500円

不納付加算税5千円未満に該当するのでこちらもかかりません。

ということは自ら気付いて納付した場合には税率5%なので

源泉所得税(本税)が10万円未満であれば

不納付加算税は必ず5千円未満となるので払わなくてもOKということです。

延滞税

延滞税は、源泉所得税だけでなくすべての国税につき納付漏れがあった場合にかかる税金です。

税率

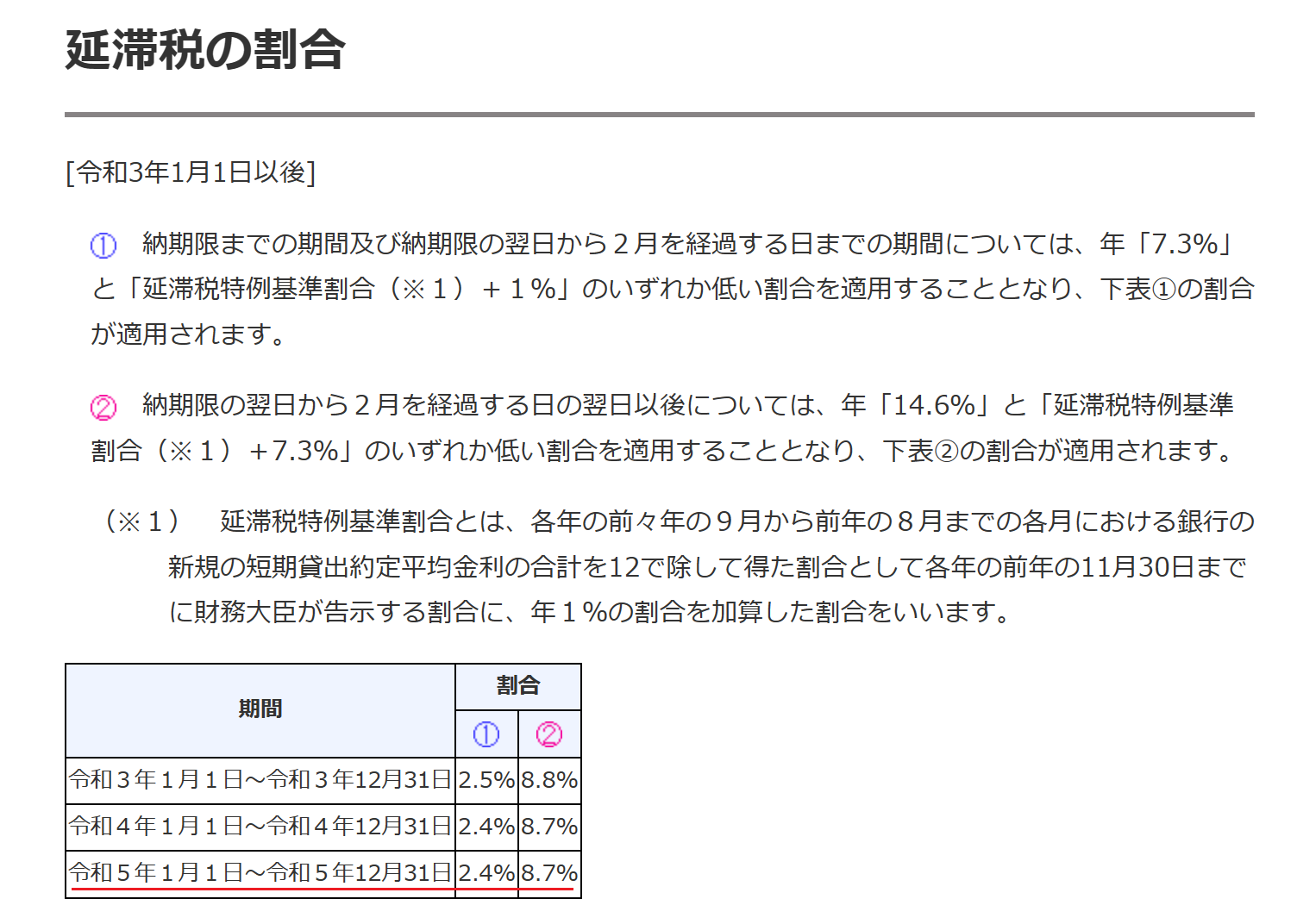

延滞税の税率は国税庁のHPに次のように記載されています。

年によって変動しますが令和5年は次の通りです。

延滞税の税率

・2ヶ月以内の期間分 → 2.4%

・2ヶ月超の期間分 → 8.7%

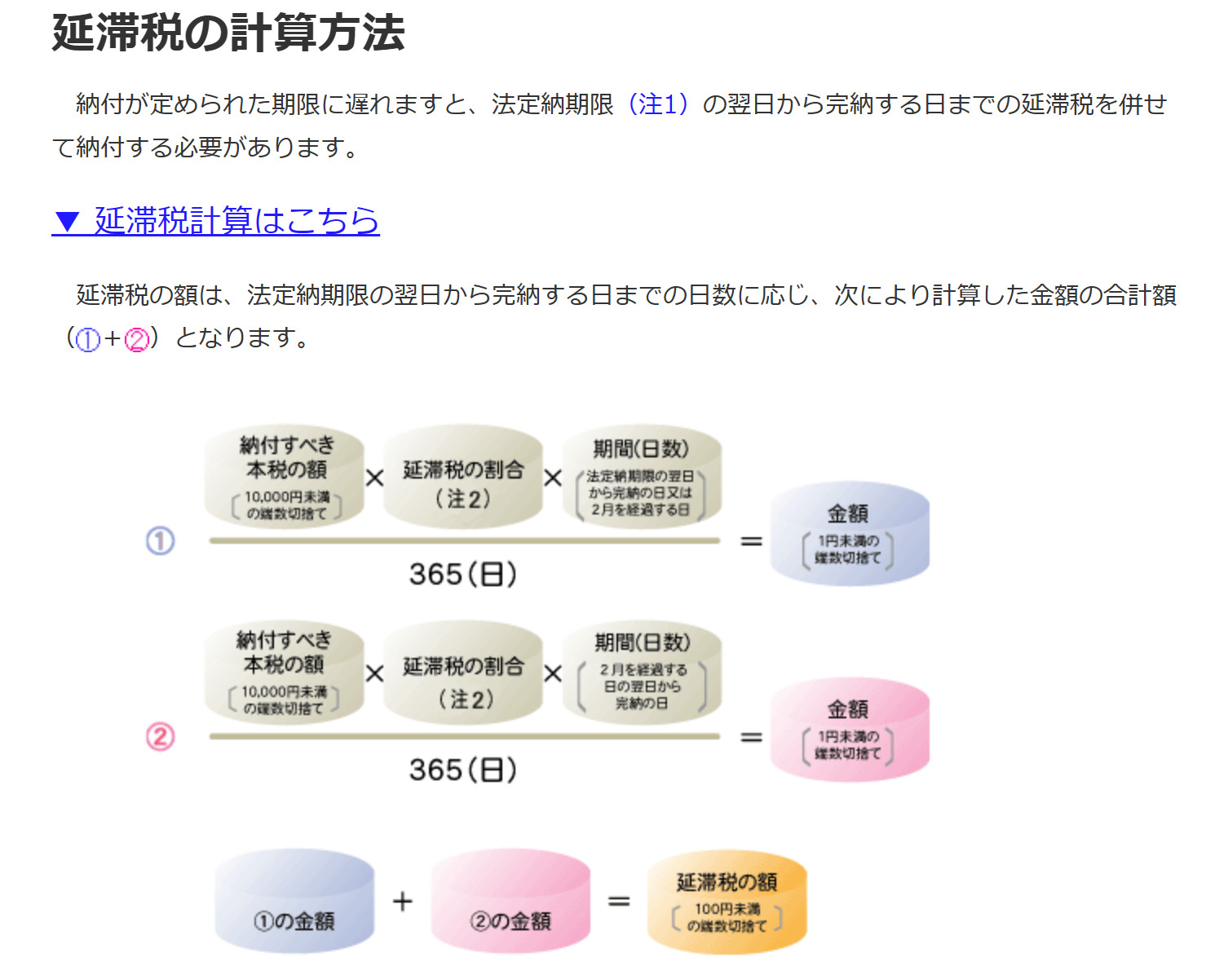

こちらは不納付加算税と違って日割り計算します。

具体的な計算方法はこちら。(国税庁HPより)

例えば

源泉所得税(本税)100万円・令和5年1月20日期限につき

3ヶ月遅れの令和5年4月20日に納付した場合、

上記計算に従うと11,200円の延滞税がつくことになります。

延滞税は日割りなので早く気付けばかからないことも多いです。

ただ、かかる場合には納付が1日遅れるごとにどんどんかさんでしまいますので

納付漏れに気付いた場合は1日も早く納付しましょう。

納めなくてもいい場合

不納付加算税同様、延滞税についても端数処理方法が決まっており

その計算結果によっては払わなくてもいい場合があります。

それは次の通りです。

端数処理により延滞税を納めなくてもいい場合

・源泉所得税(本税)が1万円未満の場合

or

・延滞税が千円未満の場合

※根拠条文は「不納付加算税・納めなくてもいい場合」記載の国税通則法118条及び119条

不納付加算税は5千円未満の場合は払わなくてもよかったんですが

延滞税は千円未満です。

上限が違っていますのでお気を付けください。

まとめ

源泉所得税の納付を忘れてしまうと「不納付加算税」と「延滞税」

という2つの余分な税金がかかってしまいます。

金額が大きければ大きいほど、また、遅れた日数が長ければ長いほど

甚大なダメージを受けます。

納付漏れのないよう気を付けましょう!