自宅を経費にする方法《法人、個人、賃貸、持ち家》

≪メニュー≫

■恒川洋子のプロフィール

■税務顧問

■会社設立・起業支援

■スポット相談

■相続税申告

スタートアップのお手伝いをしているため、社長や個人事業主の方から

「自宅兼事務所なんだけど、自宅って経費にできるの?」

ということをよく聞かれます。

答えは「できます。」です。

なんですが、

法人なのか?

個人なのか?

賃貸なのか?

持ち家なのか?

によって計上できる経費の内容は変わります。

本記事では、自宅を事業でも使っている場合の経費について状況別に解説します。

とりあえず事業利用割合を計算しよう

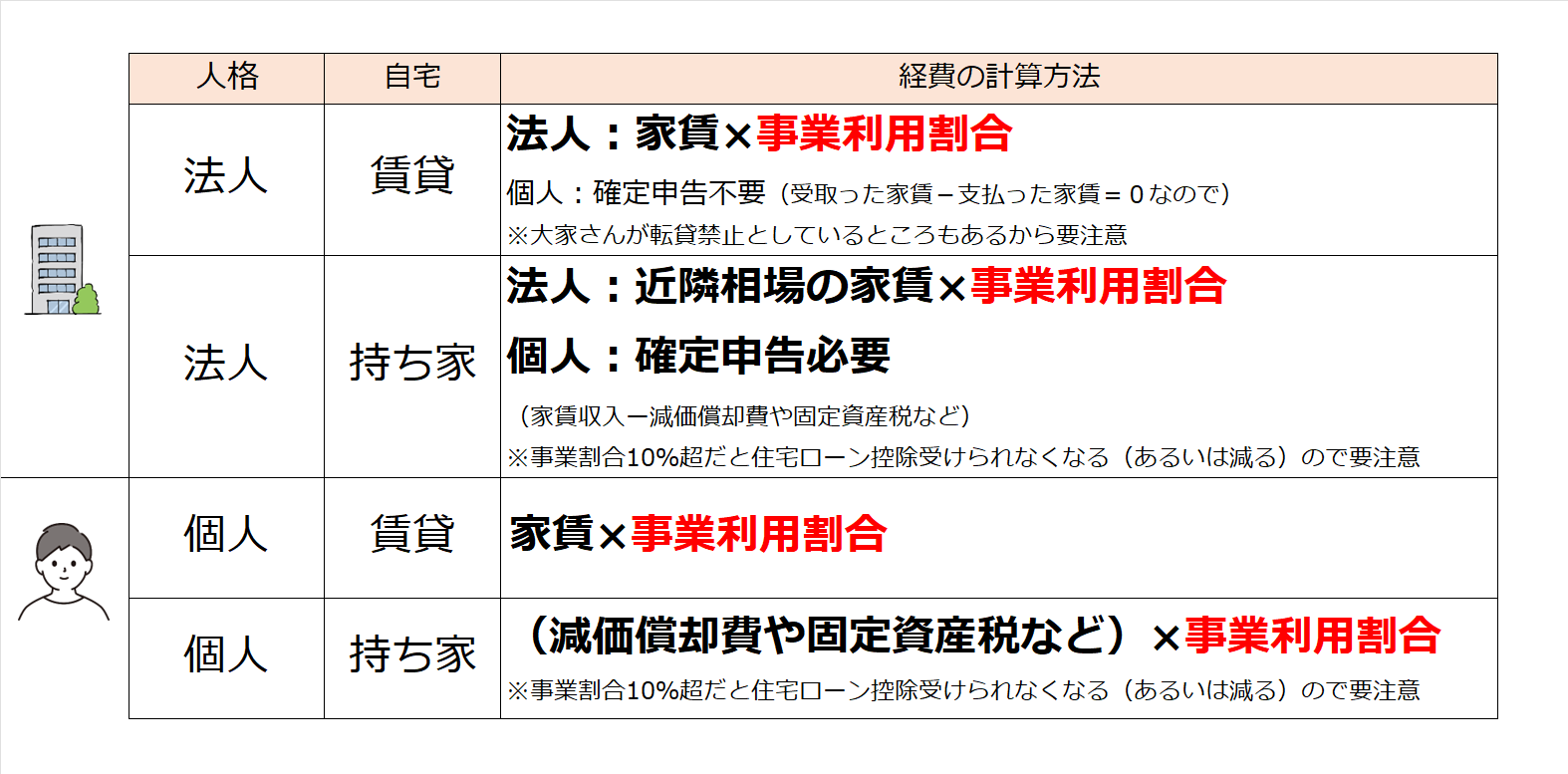

自宅を経費にする場合、状況としては下記4パターンが考えられます。

- 法人で自宅が賃貸物件の場合

- 法人で自宅が持ち家の場合

- 個人事業で自宅が賃貸物件の場合

- 個人事業で自宅が持ち家の場合

冒頭の通り、いずれの場合も自宅を経費計上することは可能です。

可能ではあるものの、自宅全体が経費にできるわけではなく、事業で使っている割合分しか経費にはできません。

具体的な経費の内容を一覧にしたものがこちらです。

ご覧の通りどのパターンであっても事業利用割合を算出する必要があります。

事業利用割合とは、自宅全体のうち事業で使っている割合のこと。

時間で按分する方法もありますが、多くの場合、面積按分します。

事業で使っている面積/自宅の総面積

自宅の図面を準備し、事業用に使っている部屋に印をつけ、余白に計算式を記載して根拠資料としておくのがベストです。

なお、総面積は借りたときや購入したときの資料を見れば分かると思いますが、部屋ごとの面積は分からないかもしれません。(特に賃貸は)

その場合は、部屋の面積だけ実際にメジャーを使って測るか、坪・㎡・畳を換算できるサイトを使って算出しましょう。

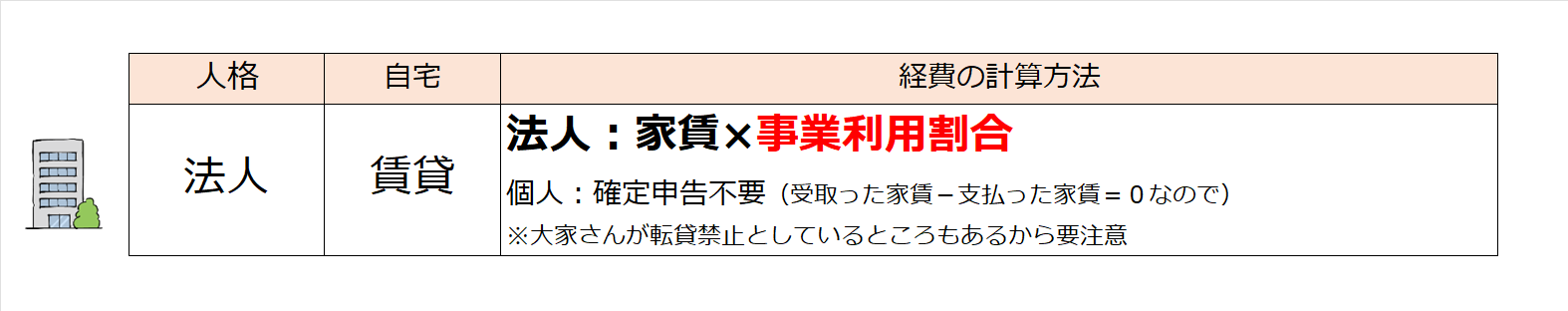

法人で自宅が賃貸物件の場合

法人で自宅が賃貸物件の場合に経費計上できる金額は「家賃×事業利用割合」です。

考え方としては、「個人が法人に事業スペースを貸す(転貸)」ということになります。

法人側で経費計上できる代わりに、個人側では不動産収入がたちます。

ただ、不動産収入と同額の家賃支払があり利益が出るわけではないので確定申告は不要です。

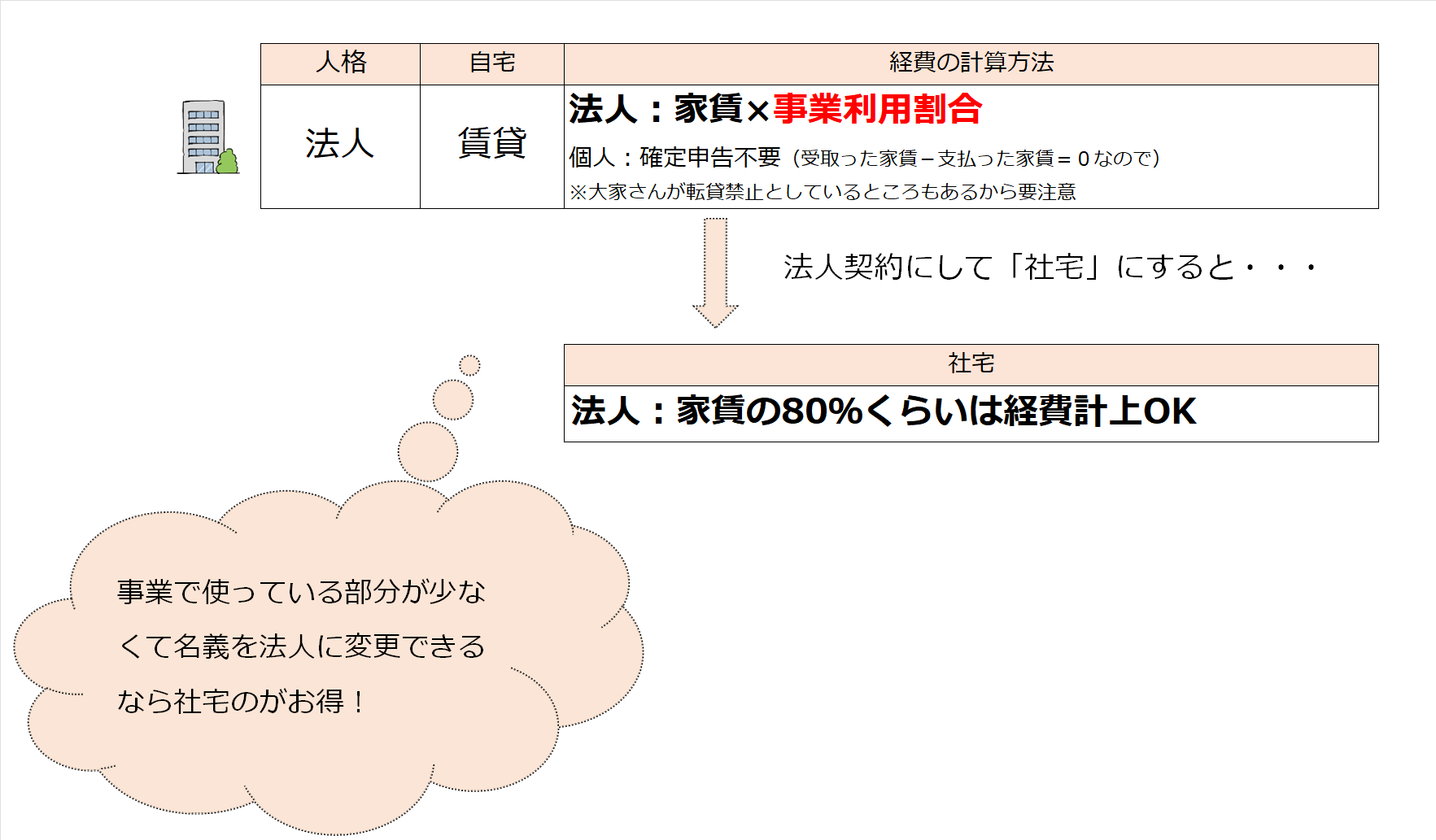

社宅にする方法もある

法人の場合、事業利用部分を経費にするという考え方以外に、社宅にするという方法もあります。

借主を個人から法人に変更してもらわなければならないので少し手間はかかりますが、家賃の8割くらい※は経費にできるので、事業で使っているスペースが少ないような方は社宅にすることを考えてもいいかもしれません。※経費にできる金額は、自宅の規模等により変わります。細かな計算は国税庁HPをご確認ください。

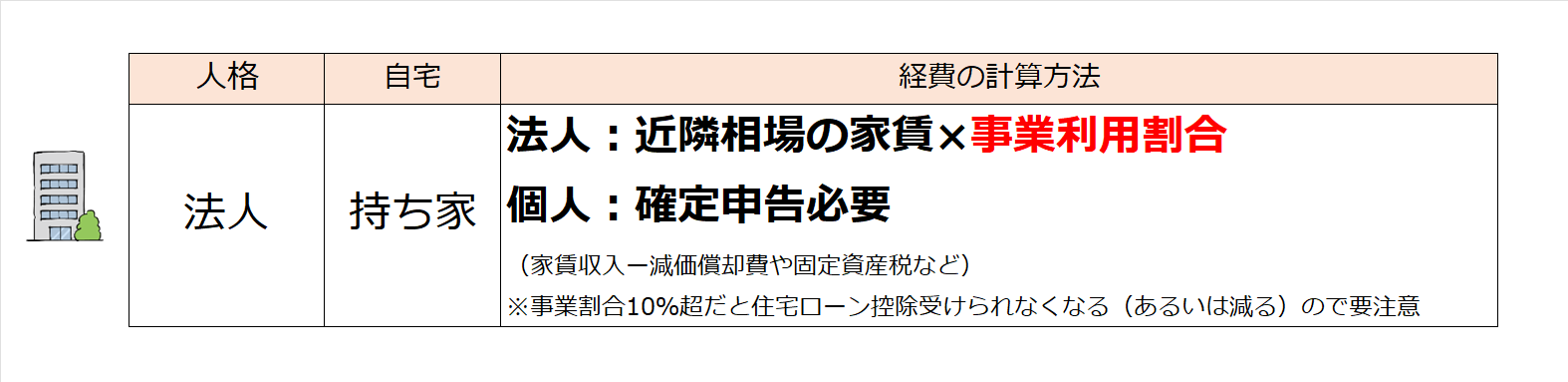

法人で自宅が持ち家の場合

法人で自宅が持ち家の場合に経費計上できる金額は「近隣相場の家賃×事業利用割合」です。

賃貸物件の場合は実際に家賃を払っているので「家賃×事業利用割合」でOKでしたが、持ち家の場合は実際に家賃を払っているわけではないので近隣相場の家賃を元に算出することになります。

近隣相場の家賃は賃貸ポータルサイトなどで類似物件を検索して確認しましょう。

賃貸同様、法人側で経費計上できる代わりに個人側では不動産収入がたちます。

そこから減価償却費や固定資産税などの経費をひいて不動産所得を計算し確定申告することになります。

なお、住宅ローン控除は事業利用割合が10%を超えると満額受けられませんので、住宅ローン控除を受けられている方は要注意です。

また、法人に自宅を売却することにより社宅扱いにし、減価償却費や固定資産税などを経費にすることも可能なんですが、売却の手間とお金が大変なのでそこまでされる方はほぼいません。

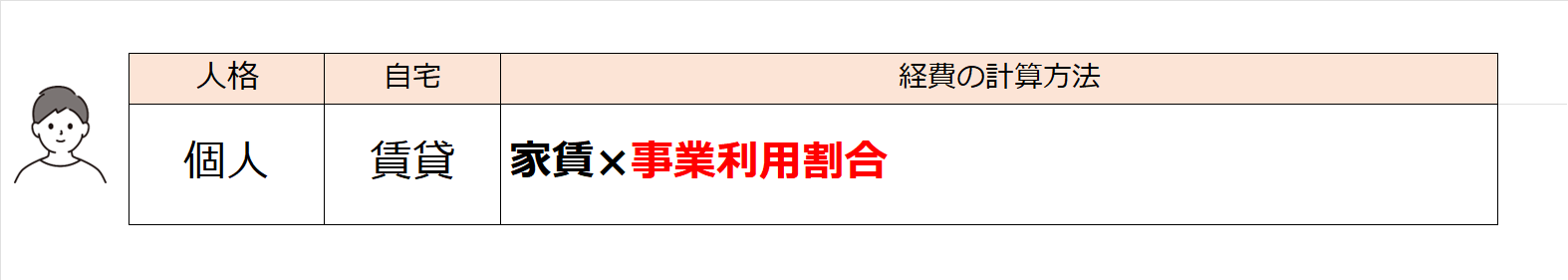

個人事業で自宅が賃貸物件の場合

個人事業で自宅が賃貸物件の場合に経費計上できる金額は「家賃×事業利用割合」です。

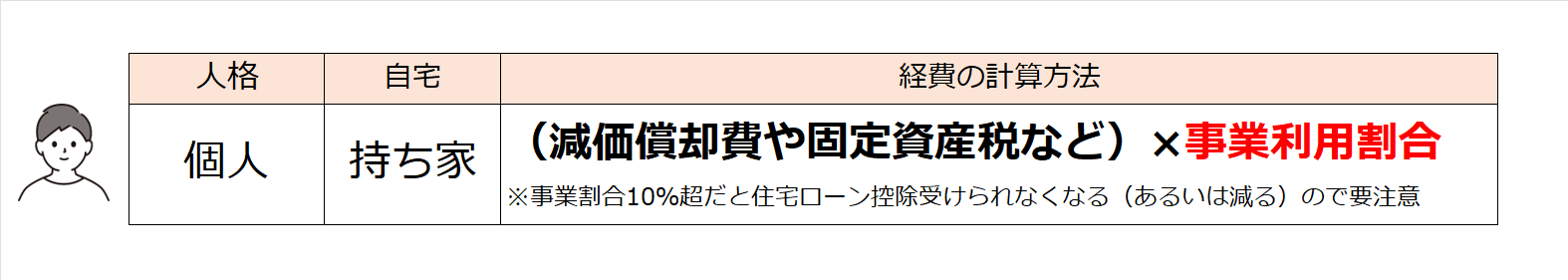

個人事業で自宅が持ち家の場合

個人事業で自宅が持ち家の場合に経費計上できる金額は「(減価償却費や固定資産税などの経費)×事業利用割合」です。

法人の場合は「個人が法人に事業スペースを貸す(転貸)」という考え方をするので近隣相場の家賃を元に計算しましたが、個人事業の場合は「個人が個人に貸す(転貸)」という考え方はもちろんできません。

よって、実際にかかった経費(減価償却費や固定資産税など)を元に算出することになります。

なお、法人の場合と同様に、住宅ローン控除は事業利用割合が10%を超えると満額受けられませんので、住宅ローン控除を受けられている方は要注意です。

まとめ

自宅を経費にするといっても、法人、個人、賃貸、持ち家で経費の内容や気を付けるポイントが異なりますので気をつけましょう。