不動産業の簡易課税区分

≪メニュー≫

■恒川洋子のプロフィール

■税務顧問

■会社設立・起業支援

■スポット相談

■相続税申告

消費税は、原則的には「受取った消費税-支払った消費税」を税務署に納めます。

しかし、基準期間(2期前)の課税売上高が5,000万円以下であれば簡易課税制度というものを利用することができます。

簡易課税制度は、実際に支払った消費税がいくらかなのかは全く関係なく、受けとった消費税の事業区分に応じて定められたみなし仕入率をかけた金額をひくことができる制度なので、実際の課税仕入率とみなし仕入率を比較してみなし仕入率の方が高ければ簡易課税制度を利用した方がお得になります。

お得な簡易課税制度ですが、事業区分の判別につき迷う場合が多々あります。

今回は、迷うことが多い不動産業における簡易課税制度につき解説します。

簡易課税制度のみなし仕入率

まず、そもそも簡易課税制度とは何なのか?について説明します。

当該制度につき国税庁HPにおいて下記の通り説明されています。

簡易課税制度は、中小事業者の納税事務負担に配慮する観点から、事業者の選択により、売上げに係る消費税額を基礎として仕入れに係る消費税額を算出することができる制度です。

具体的には、その納税地の所轄税務署長に「消費税簡易課税制度選択届出書」を提出した課税事業者は、その基準期間(個人事業者は前々年、法人は前々事業年度)における課税売上高が5,000万円以下の課税期間について、売上げに係る消費税額に、事業の種類の区分(事業区分)に応じて定められたみなし仕入率を乗じて算出した金額を仕入れに係る消費税額として、売上げに係る消費税額から控除することになります。

国税庁HP 簡易課税制度

式で表すと次の通りです。

「受取った消費税-受取った消費税×みなし仕入率」

支払った消費税を考えなくていいので「この支払いって、課税?非課税?8%?10%?インボイス登録有?なし?」なんてことを考えなくてもいいということです。

インボイス制度も始まってしまった今、本則課税に比べると事務処理はとってもラクですよね。

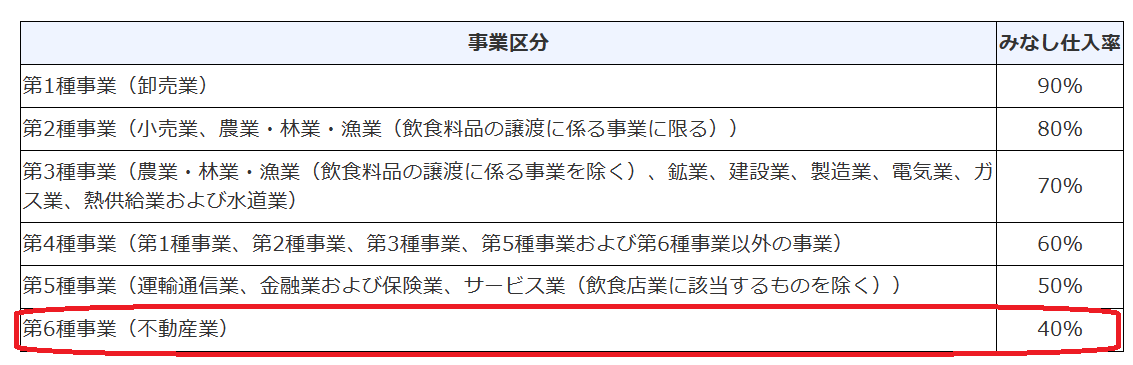

事業区分ごとのみなし仕入率は下記の通りです。

不動産業のみなし仕入率は40%となっています。

しかしこれ不動産業を営む方のすべての取引が40%なわけではないのです。

取引内容ごとに90%になることも50%になることもあります。

不動産業のみなし仕入率はひとつじゃない!

不動産業のみなし仕入率は40%と決められていますが、不動産業全般が該当するわけではありません。

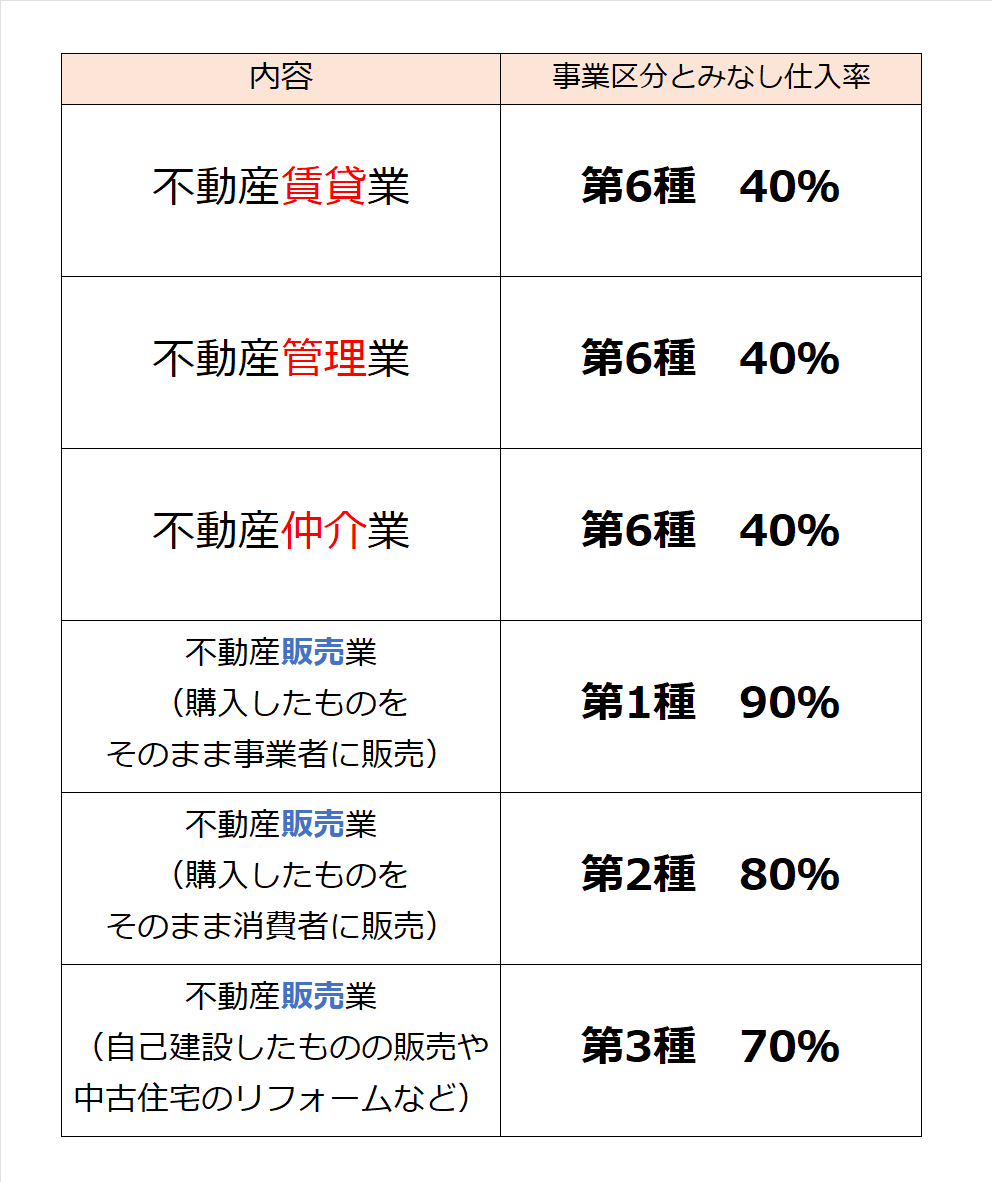

具体的な取引ごとを一覧にしてまとめたものがこちら。

賃貸、管理、仲介などは国税庁の表通りに第6種(みなし仕入率40%)となりますが、販売の場合は販売先等により第1種~第3種まで様々です。

その他、煩雑になるので表には加えませんが、不動産賃貸業の方が賃貸用の不動産を売却した場合は、自己所有の固定資産を譲渡したということで第4種事業となりますし、賃貸業の中で受取った原状回復費は、簡単なクリーニングや清掃なんかであればサービス業として第5種、リフォーム工事をするような大規模な場合は建設業として第3種になります。

まとめ

簡易課税制度は、支払った際の消費税を気にしなくていいので事務処理はラクですし、定められたみなし仕入率が結構高めに設定されているので、基準期間における課税売上高が5,000万円以下という要件を満たす方は簡易課税制度を選択される方が多いです。

しかし、事業区分を間違うと大変です。

判断に迷う取引は専門家に相談しましょう。