居住用財産の買換え特例ってどんなときに使えるの?

≪メニュー≫

■恒川洋子のプロフィール

■税務顧問

■会社設立・起業支援

■スポット相談

■相続税申告

マイホームを売ったときに使える特例はいくつかあります。

よくきくのは「3,000万円の特別控除」じゃないでしょうか?

「マイホームを売って利益が出ても3,000万円までは税金がかからないよ!」

というもの。

この「3,000万円の特別控除」の陰に隠れて目立ちませんし、利用する方も少ないんですが、実は「居住用財産の買換え特例」というものもあります。(両者、併用はできません。)

・譲渡益が3,000万円以下なら一般的には「3,000万円の特別控除」を使う

・譲渡益3,000万円を超えるパターンが少ない

・税金が免除になるわけではなくあくまで課税の繰り延べ

といった理由から利用される方は限定的です。

ただ、限定的とはいえこの特例を使った方がお得になる方は少なからずいます。

知らなかったじゃもったいない。

知ったうえで選択しましょう。

概要

「居住用財産の買換え特例」とは、古いマイホームを売って新しいマイホームに買い換える際、一定の要件を満たせば、利益に対する税金を繰り延べることができますよというもの。

この特例を使うことで買換え時の税金が減ったり、ゼロ円になったりします。

注意が必要なのは、税金が免除になるわけではなくあくまで先延ばしになるだけということ。

将来、買い換えたマイホームを売るときに課税されます。

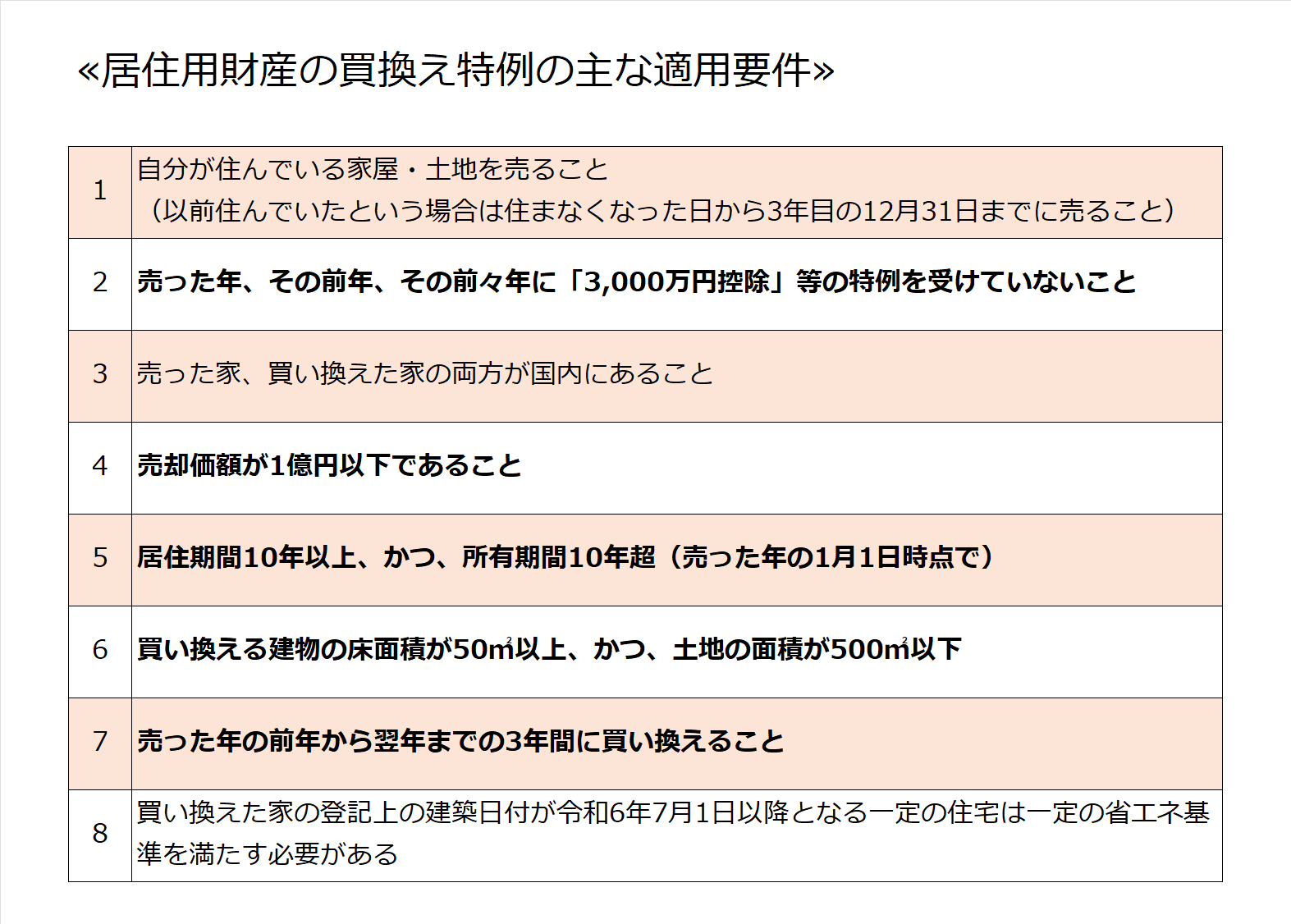

適用要件

主な適用要件をまとめたものがこちら。

「10年以上住んでいるマイホームを売って新しいマイホームを買う」

「売却価額1億円以下」

であれば要件を満たす可能性は高いです。

具体例

「この特例を使うことで買換え時の税金が減ったり、ゼロ円になったりする」とお伝えしました。

具体的には、新しい家の購入価額が古い家の売却価額よりも大きければゼロ円になり、逆だと差額分に対してだけ税金がかかります。

具体的な数字をあてはめて考えてみます。

※分かりやすくするため、減価償却等については考慮していません。

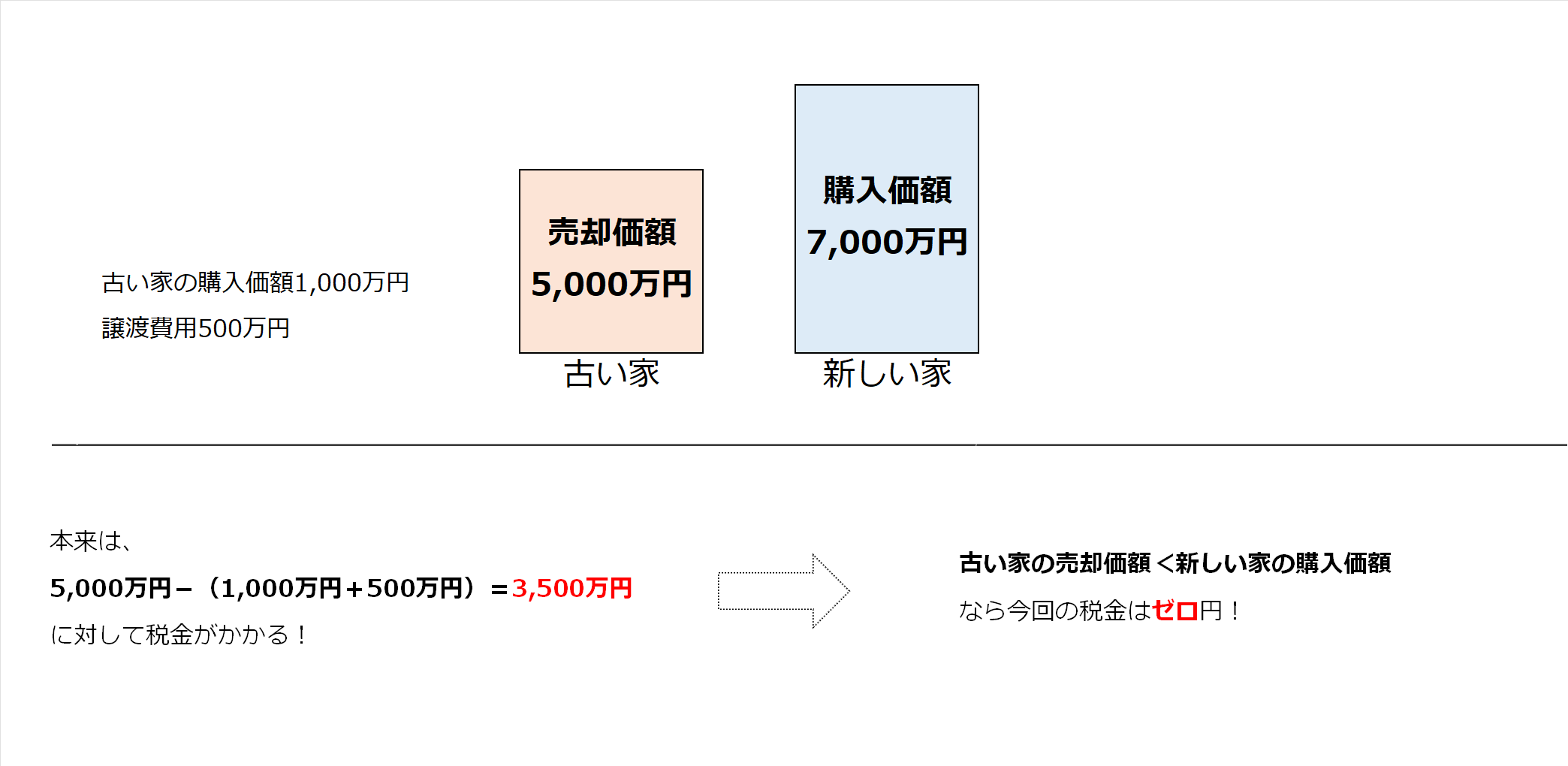

古い家の売却価額 < 新しい家の購入価額

例)

·20年前に1000万円で買った家が5000万円で売れた

·譲渡費用(売るための手数料)500万円かかった

·新しい家を7000万円で買った

本来は5000万円-(1000万円+500万円)=3500万円に対して税金を計算します。

しかし、この特例を使うと買い換え時の税金はゼロ円となります。

ただし、将来買い換えたマイホームを売ったときには、この繰り延べ分も含めて課税されることになります。

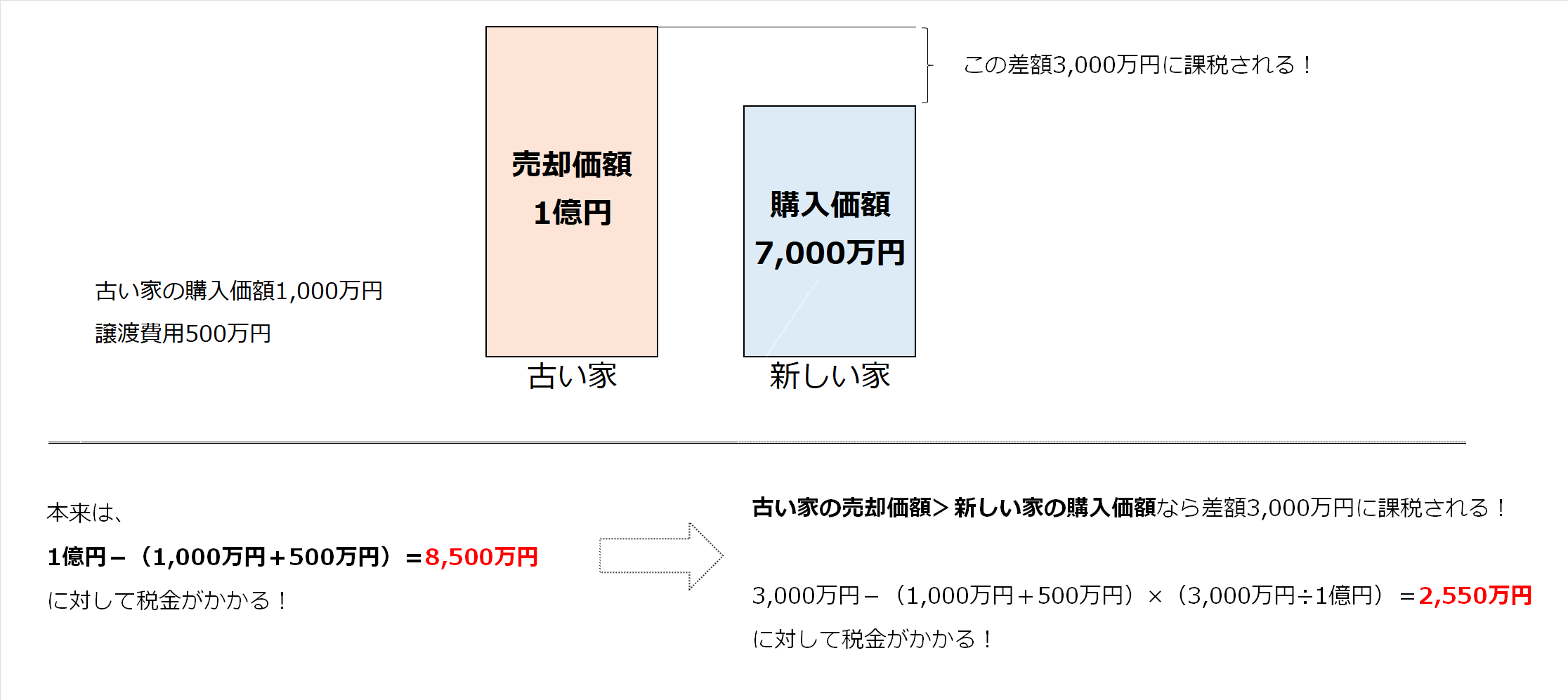

古い家の売却価額 > 新しい家の購入価額

例)

·20年前に1000万円で買った家が1億円で売れた

·譲渡費用(売るための手数料)500万円かかった

·新しい家を7000万円で買った

本来は1億円-(1000万円+500万円)=8500万円に対して税金を計算します。

しかしこの特例を使えば、1億円-7000万円=3000万円に対してだけの課税ですみます。

3,000万円-(1,000万円+500万円)×(3,000万円÷1億円)=2,550万円

特例を使わなければ8,500万円でしたが特例を使うと2,550万円に対してだけ税金を計算すればいいことに。

ただし、将来買い換えたマイホームを売ったときには、この繰り延べ分も含めて課税されることになります。

まとめ

譲渡益が3,000万円以下なら3,000万円の特別控除を使いましょう。

3,000万円を超える場合にはこの買換え特例との比較検討をしてみましょう。

買い換えたマイホームは絶対売らない、ということなら単純に買換え時の納税額が低くなる方を選択すればOKですが、そうでない限りは、「今回課税されなかった分は将来に先延ばしになっているだけ」ということは忘れないようにしましょう!