とりあえず「(特定居住用)小規模宅地等の特例」だけ覚えておこう

≪メニュー≫

■恒川洋子のプロフィール

■税務顧問

■会社設立・起業支援

■スポット相談

■相続税申告

「小規模宅地等の特例」というものがあります。

相続財産に自宅や事業用の土地があった場合に、その土地の評価額を50%~80%減らすことができる特例です。

この特例を使うことによって相続税がぐんと減る、あるいはゼロになる方はたくさんいます。

本記事ではこの「小規模宅地等の特例」の中でもよく使われる「特定居住用の小規模宅地等の特例」について解説します。

小規模宅地等の特例とは?

まずは小規模宅地等の特例に関する条文を見ていきます。

租税特別措置法69条の4(小規模宅地等についての相続税の課税価格の計算の特例)

個人が相続又は遺贈により取得した財産のうちに、当該相続の開始の直前において、当該相続若しくは遺贈に係る被相続人又は当該被相続人と生計を一にしていた当該被相続人の親族(省略)の事業(省略)の用又は居住の用(省略)に供されていた宅地等(省略)で財務省令で定める建物又は構築物の敷地の用に供されているもののうち政令で定めるもの(省略)がある場合には、当該相続又は遺贈により財産を取得した者に係る全ての特例対象宅地等のうち、当該個人が取得をした特例対象宅地等又はその一部でこの項の規定の適用を受けるものとして政令で定めるところにより選択をしたもの(省略)については、限度面積要件を満たす場合の当該選択特例対象宅地等(省略)に限り、相続税法第十一条の二に規定する相続税の課税価格に算入すべき価額は、当該小規模宅地等の価額に次の各号に掲げる小規模宅地等の区分に応じ当該各号に定める割合を乗じて計算した金額とする。

一 特定事業用宅地等である小規模宅地等、特定居住用宅地等である小規模宅地等及び特定同族会社事業用宅地等である小規模宅地等 百分の二十

二 貸付事業用宅地等である小規模宅地等 百分の五十

ざっくりまとめると、冒頭で述べたように「相続財産に自宅や事業用の土地があった場合に、その土地の評価額を50%~80%減らすことができる特例」です。

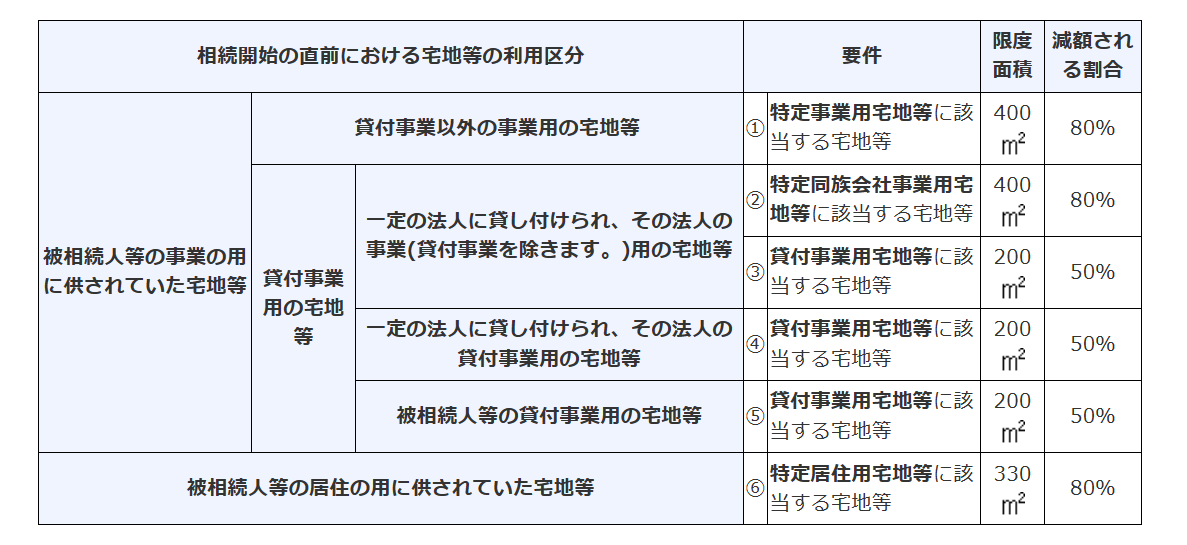

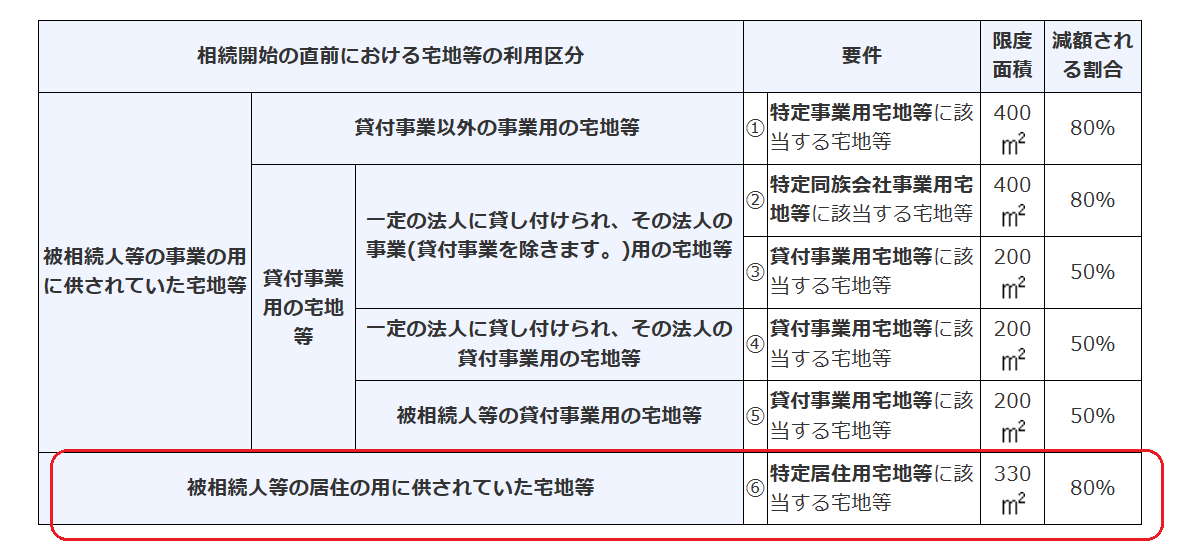

それぞれ要件や限度面積があり、まとめた表がこちらです。

ざっくりいうと、居住用であれば330㎡まで80%評価減、事業用(不動産賃貸業除く)は400㎡まで80%評価減、不動産賃貸業は200㎡まで50%評価減できます。

かなり大きな金額です。

特定居住用が適用できる要件は?

本記事では、小規模宅地等の特例のなかでも使用頻度の高い特定居住用についてだけ見ていきます。

前掲の表でいうと、一番下の箇所です。

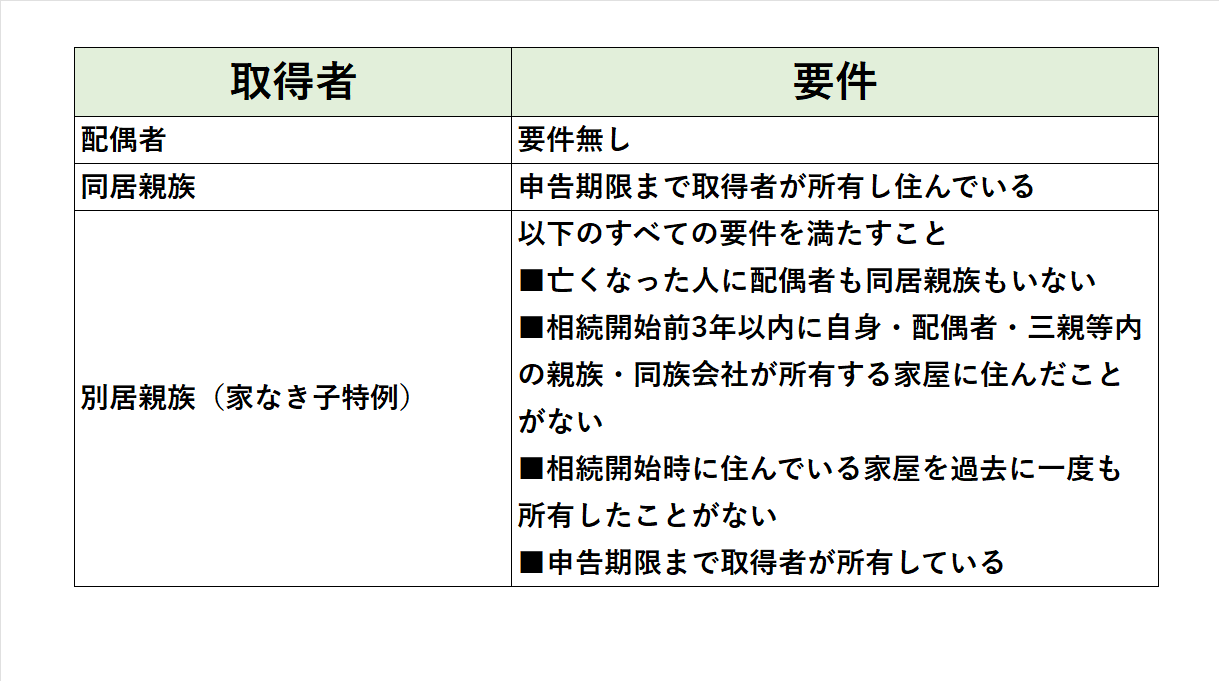

この特例、誰が相続するかによって適用要件が異なります。

適用要件をまとめた表がこちら。

相続したのが配偶者なら要件はありません。無条件で330㎡まで80%評価減できます。

相続したのが同居親族の場合は、申告期限までその宅地を所有し住んでいれば配偶者同様に330㎡まで80%評価減できます。

少し複雑なのが別居親族(いわゆる家なき子特例)の場合です。

適用要件はいくつかありちょっと複雑なんですが、ざっくりしたイメージでお伝えすると、「亡くなった人がひとり暮らしで、相続する親族が持ち家を持っていない場合」に適用になり330㎡まで80%評価減できます。

この特例を使うなら税額ゼロ円でも申告は必要

相続税には、3,000万円+600万円×法定相続人という基礎控除があります。

具体的な数字で言うと、相続人が2人なら4,200万円、3人なら4,800万円、4人なら5,400万円・・・が基礎控除額となり、小規模宅地等の特例を使う「前」の段階で相続財産がこの金額内におさまるのであれば、相続税の申告は不要です。

しかし、この特例を使うことで税額がゼロ円になるような場合には申告が必要です。

まとめ

小規模宅地等の特例による土地評価の軽減は、納税額に大きな影響を与えます。

この特例の適用が可能か否かは、重要なポイントです。

適用されれば、所有する土地の評価額が大幅に軽減され、結果として納税額が削減されたりゼロになったりします。

適用要件をよく確認し、最大限メリットを享受しましょう。