寄附をしたら「所得控除」か「税額控除」か

≪メニュー≫

■恒川洋子のプロフィール

■税務顧問

■会社設立・起業支援

■スポット相談

■相続税申告

2024年は能登半島の大地震という辛いニュースからスタートしました。

少しでも助けになれればということで寄附を検討されている方も多いのではないでしょうか。

本記事では、寄附をした場合に受けられる税制優遇につき解説します。

所得控除と税額控除

個人で寄附をすると、「所得控除」や「税額控除」という所得税の税制優遇が受けられます。

ただ、どこに寄附しても受けられるというわけではなく寄附先は限定されます。

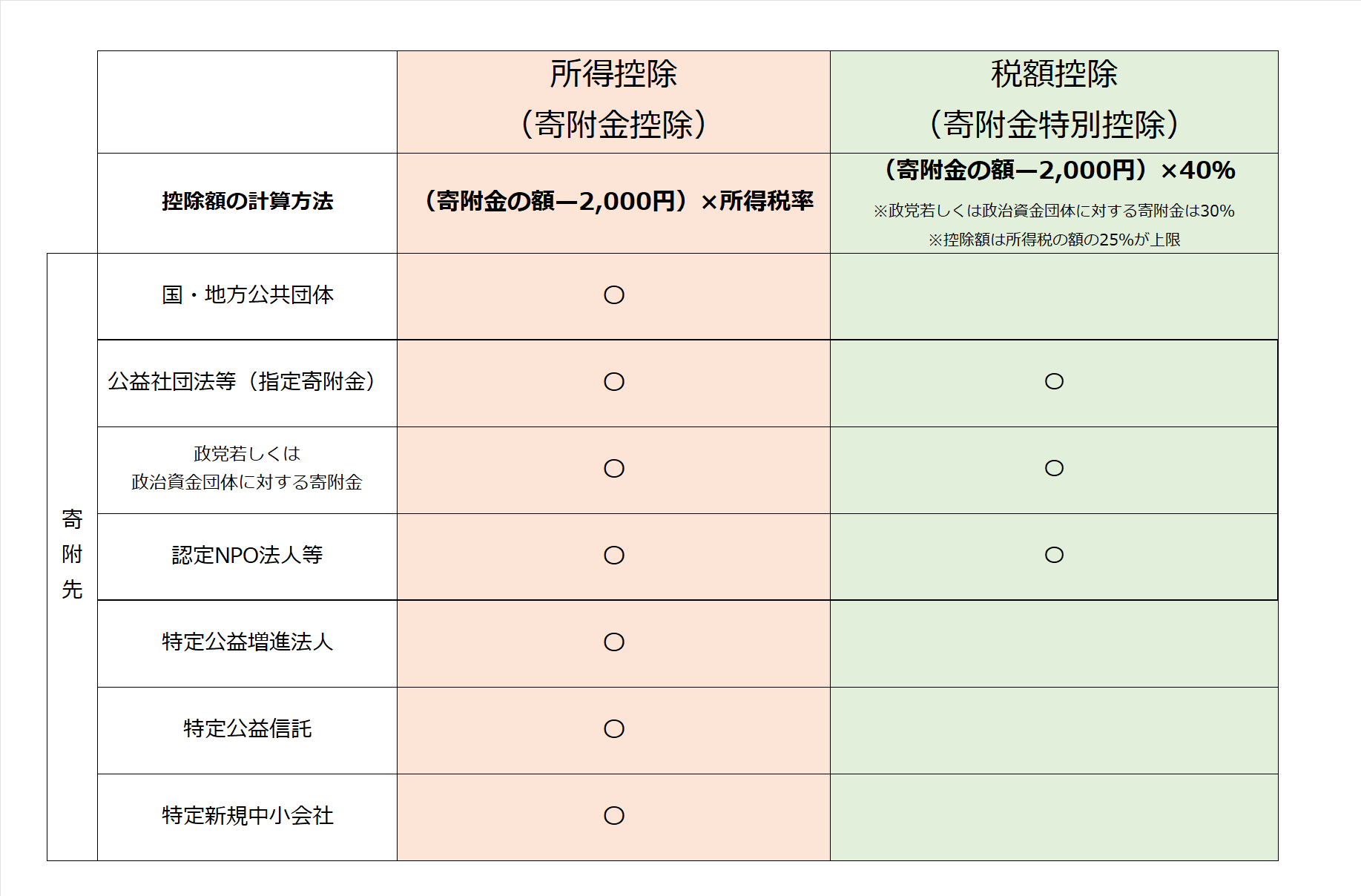

「所得控除」は国・地方公共団体など特定寄附金に限定され、「税額控除」は特定寄附金のうち「公益社団法人等(指定寄附金)」「政党若しくは政治資金団体に対する寄附金」「認定NPO法人等」の3つに限定されます。

大まかな寄附先の範囲と控除額の計算方法を一覧にしたものがこちら。

いずれも寄附金の額は総所得金額等の40%が上限となります。

総所得金額等が具体的に何を指すのかは説明が長くなるので省きます。

詳細は下記国税庁HPの専門用語集をご参照ください。

専門用語集|国税庁 (nta.go.jp)

所得控除(寄附金控除)

所得控除の控除額は

(寄附金の額—2,000円)×所得税率です。

所得税率は5%~45%で所得が多ければ多いほど税率も上がります。

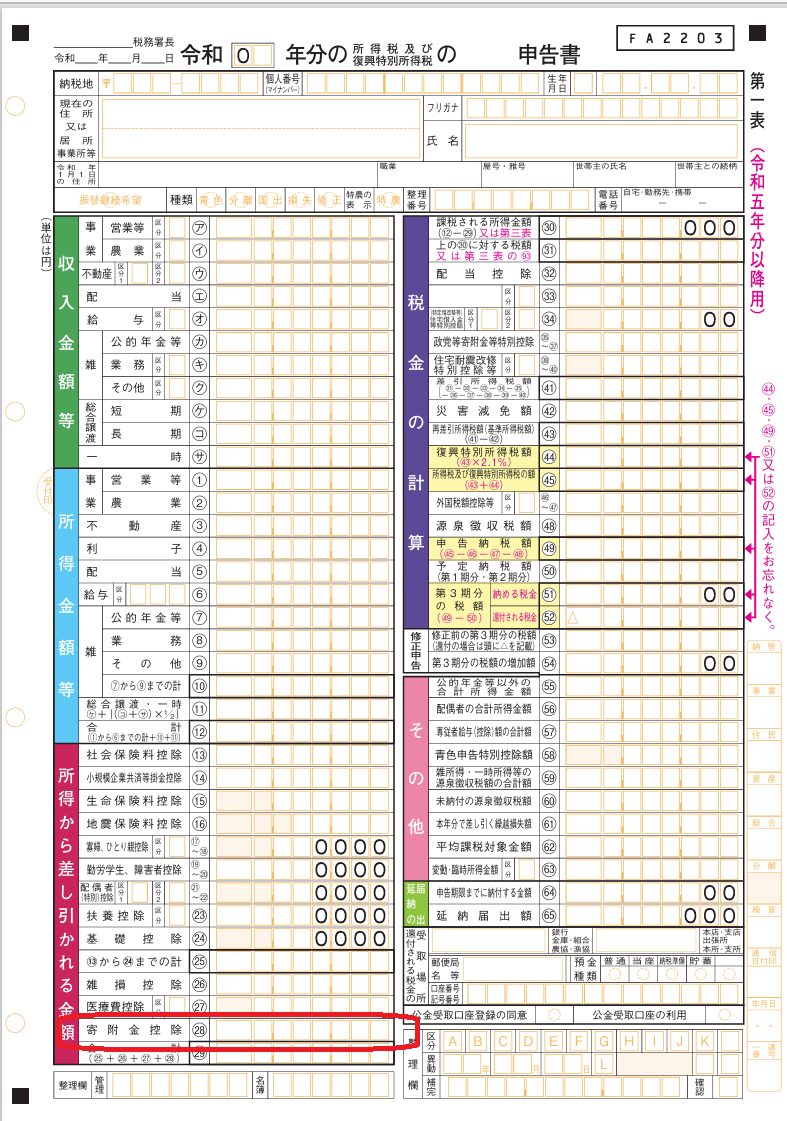

確定申告書でいうと下記の部分に記載されます。

社会保険料控除、基礎控除、配偶者控除などと同じで、所得から差し引き、そこに税率をかけて税額を計算します。

税額控除(寄附金特別控除)

税額控除の控除額は

(寄附金の額—2,000円)×40%です。(政党若しくは政治資金団体に対する寄附金は30%)

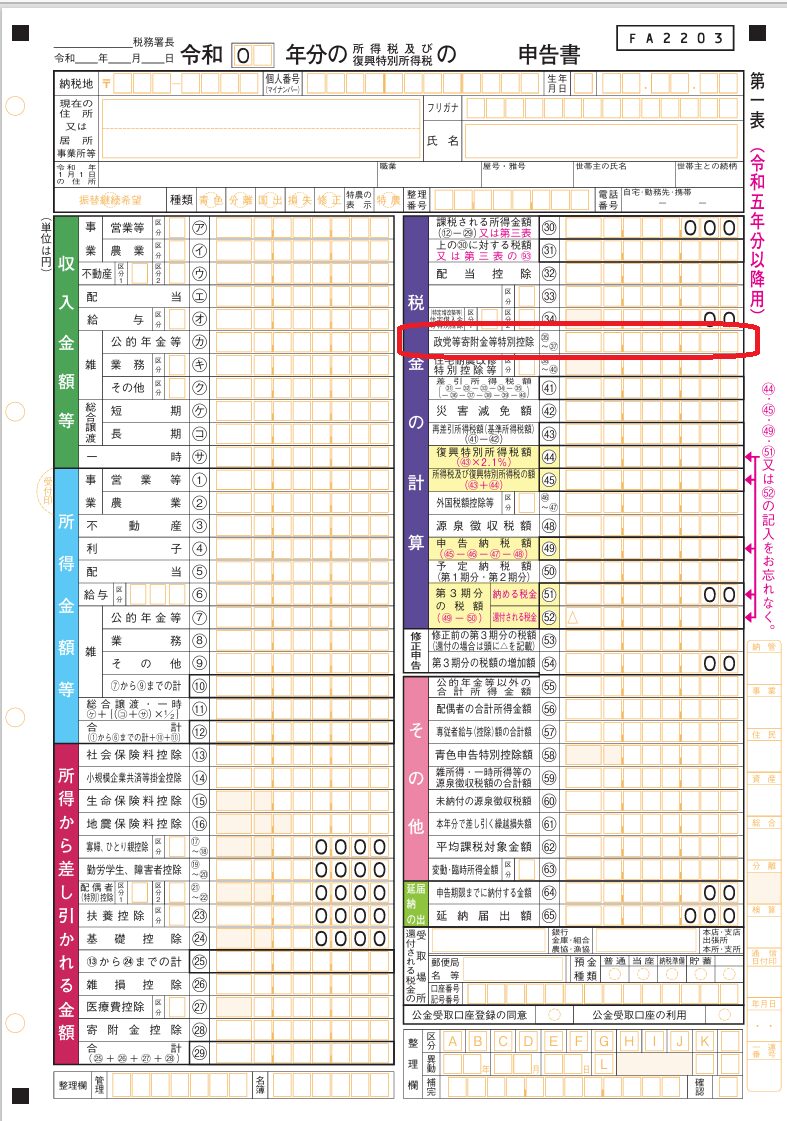

確定申告書でいうと下記の部分に記載されます。

住宅ローン控除と同じで、課税所得に税率をかけて算出された税額から直接ひくことができます。

どっちがお得?

所得控除と税額控除が選べる場合、どちらを選択したほうがお得になるのでしょうか。

多くの場合、税額から直接さしひくことができる税額控除のほうがお得になります。

しかし、所得の高い方は所得控除のほうがお得になる場合もあります。

赤十字社や赤い羽根共同募金への寄附はふるさと納税になる

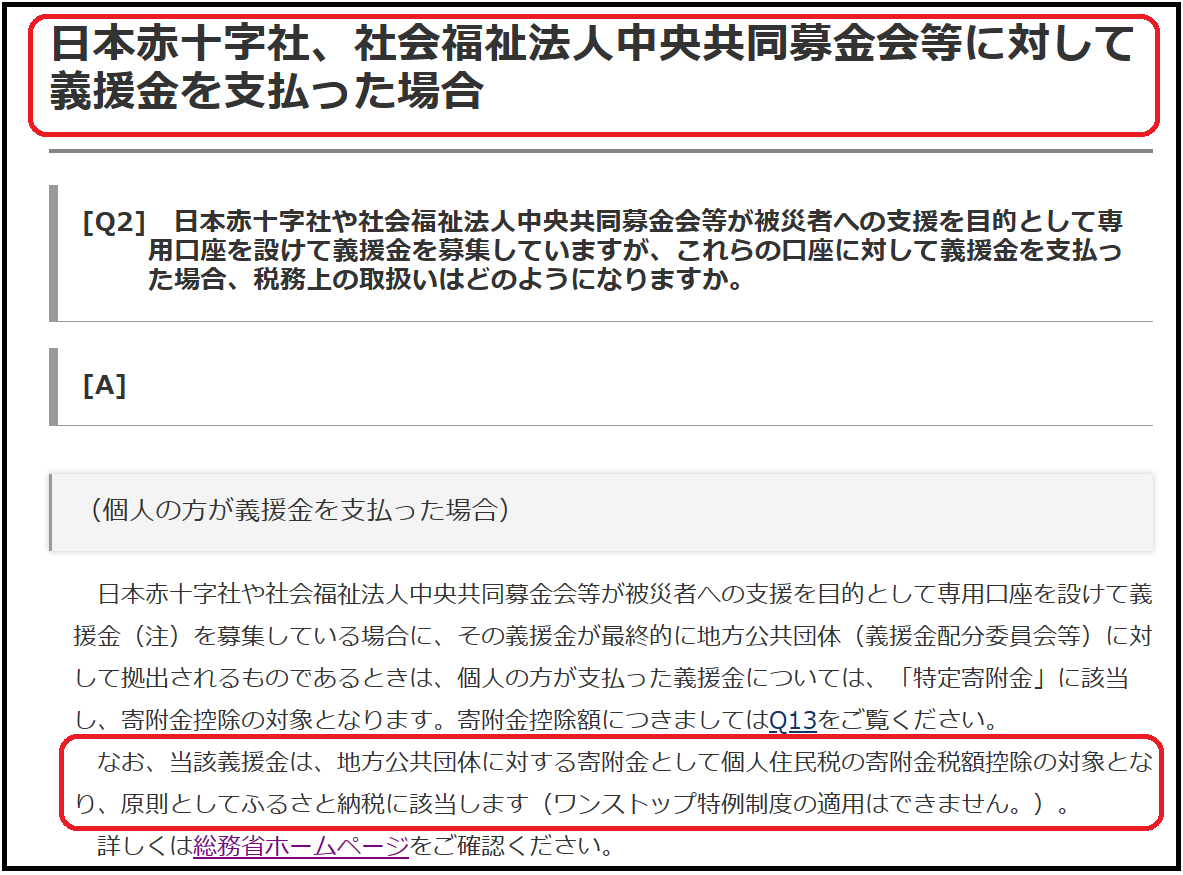

通常、日本赤十字社への寄附は特定公益増進法人に対するものとして所得控除(寄附金控除)の対象となります。

赤い羽根共同募金とは、社会福祉法人中央共同募金会が主催する全国的な共同募金なんですが、指定寄附金に該当するので、通常、所得控除(寄附金控除)または税額控除(寄付金特別控除)のどちらかを選択することになります。

しかし、日本赤十字社、赤い羽根共同募金いずれへの寄附も、国内災害義援金である場合にはふるさと納税に該当します。

ふるさと納税なら2,000円の自己負担のみとなります。(限度額はあります。)

なお、上記の括弧書きにもあるようにこちらワンストップ特例は適用できず確定申告をする必要がありますので注意が必要です。

直接自治体に寄附するならワンストップ特例OK

日本赤十字社や赤い羽根共同募金を経由すると、ふるさと納税にはなるもののワンストップ特例は適用できません。

ワンストップ特例を利用したいのであれば直接自治体に寄附をしましょう。

直接といっても、実際に各自治体のHPから寄附しなくても、さとふるやふるなびなどポータルサイトを利用すればOKです。

災害緊急支援寄附として返礼品なしで寄附できます。

まとめ

寄附は善意です。

善意ではあるものの、使える税制優遇はきちっと使いましょう。