「暦年贈与」ではなく「相続時精算課税制度」を使った方がいい4つのケース

≪メニュー≫

■恒川洋子のプロフィール

■税務顧問

■会社設立・起業支援

■スポット相談

■相続税申告

こんにちは、越谷市の税理士、恒川です。

贈与税の計算方法には、「暦年贈与」と「相続時精算課税制度」の2つのパターンがあります。

原則は「暦年贈与」なんですが、届出を行えば「相続時精算課税制度」を選択することが可能です。

従来はほとんどの方が「暦年贈与」を利用していたんですが、令和5年度税制改正により状況が変わり、現状は「相続時精算課税制度」を検討される方も増えています。

本記事では、「暦年贈与」ではなく「相続時精算課税制度」を選択した方がいい4つのケースにつき具体的に解説します。

相続時精算課税制度とは?

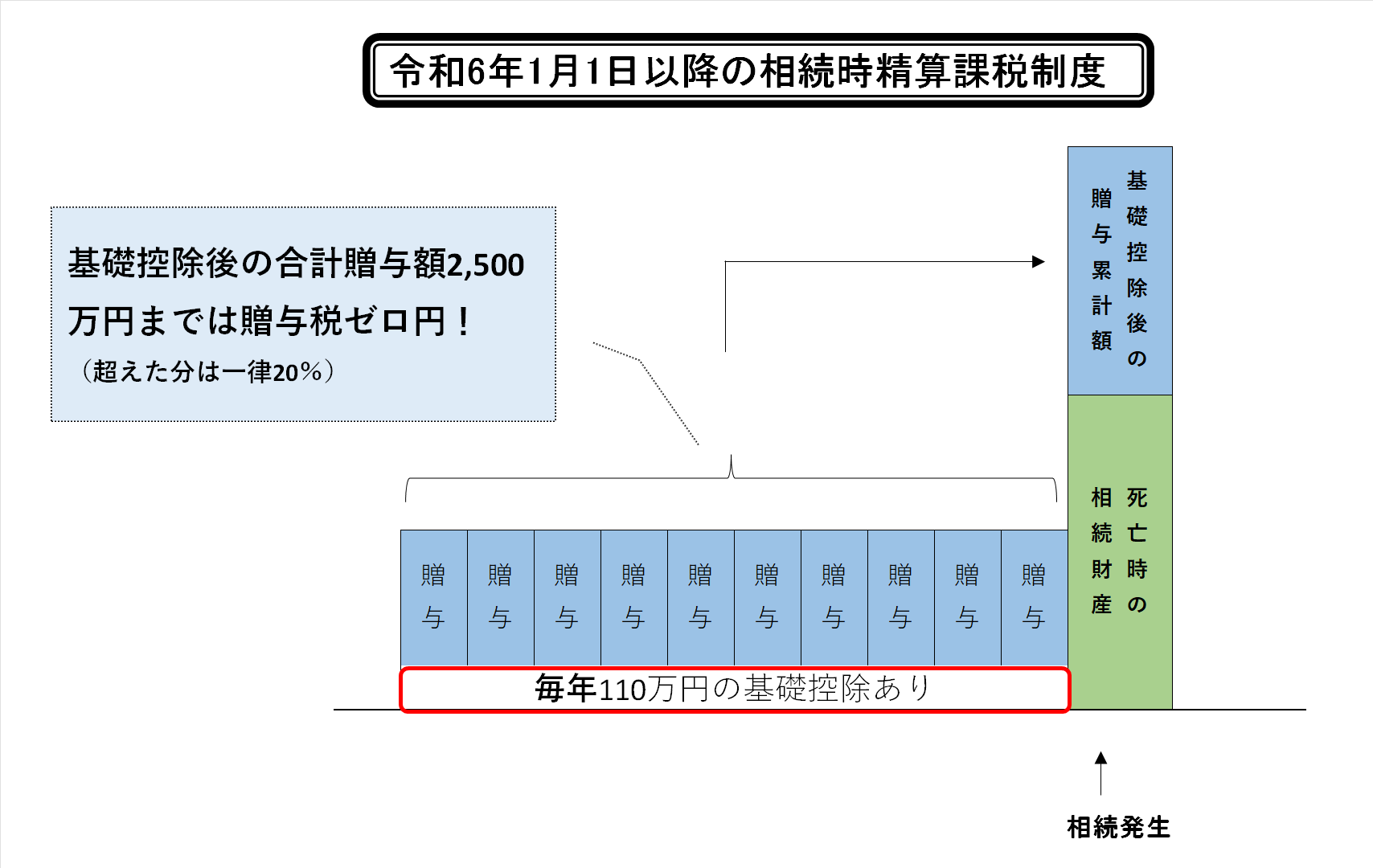

相続時精算課税制度とは、親や祖父母から子や孫に生前贈与を行った際、累計2500万円(特別控除額)までの贈与が非課税になる制度です。

贈与額が特別控除額を超える部分には、一律20%の贈与税が課されますが、最終的に相続時に精算されます。

令和5年度税制改正により毎年110万円の基礎控除が追加され、制度の活用がしやすくなりました。

現状の相続時精算課税制度を図にしたものがこちらです。

「暦年贈与」の場合は、相続開始前7年以内※の贈与が全額相続財産に持ち戻されますが、「相続時精算課税制度」では、毎年の基礎控除額110万円を差し引いた残額のみが持ち戻し対象となります。

※令和5年以前の贈与については持ち戻しは3年

「相続時精算課税制度」を選択した方がいい4つのケース

財産が2610万円以下で、1年で110万円を超える贈与をする場合

財産が2610万円(特別控除額2500万円+毎年の基礎控除額110万円)以下で、短期間で財産を子や孫に移転させたい方は「相続時精算課税制度」が有効です。

「暦年贈与」の場合、110万円を超える贈与には必ず贈与税が課されますが、「相続時精算課税制度」を選択すれば、2610万円までであれば贈与税は0円です。

また、基礎控除額の110万円は1年間の金額です。

そのため、数年に分けて財産を移転すれば、2610万円を超える場合でも「相続時精算課税制度」を有効に活用できます。

たとえば、3000万円の財産を1年で移転させると、贈与税は78万円かかります(※相続発生時に精算されます)。

計算:3000万円 - 110万円-2500万円 = 390万円

390万円 × 20% = 78万円

一方、毎年600万円ずつ、5年に分けて移転すると贈与税はかかりません。

計算:600万円 - 110万円 = 490万円

490万円 × 5年 = 2450万円

2450万円 < 2500万円 → 贈与税0円

つまり、財産が2610万円以下であれば贈与税は確実に0円ですが、2610万円を超える場合でも、時間をかけて贈与すれば税負担を0円に抑えることが可能ということです。

なお、不動産を贈与する際には注意が必要です。

たとえ贈与税がかからなくても、登録免許税や不動産取得税などの費用が発生します。

相続による不動産の移転では、不動産取得税が免除され、登録免許税の税率も低く設定されていますので、不動産を移転させる際は、これらの点を考慮して慎重に検討する必要があります。

財産が相続税の基礎控除額(最低3600万円)以下で、1年で110万円を超える贈与をする場合

財産が2610万円を超えるとしても、相続税の基礎控除額(3000万円+法定相続人×600万円)以下であれば、将来相続税が発生することがないので「相続時精算課税制度」は有効です。

一旦、超えた部分につき20%の贈与税は課されることになりますが、相続発生時には精算され戻ってきますのでトータルの税負担は0円です。

値上がりすることが確実な財産がある場合

「相続時精算課税制度」を利用すると、贈与した財産は、「相続時の価額」ではなく「贈与時の価額」によって相続時に加算されます。

したがって、値上がりが見込まれる土地や株式などを早めに贈与しておくと、値上がり分に対する相続税を回避できます。

ただし、値下がりリスクもあるため、値上がりが確実視できる場合にのみ選択することが望ましいです。

相続税がかかる程度の財産があり、贈与者が高齢で近いうちに相続が発生しそうな場合

「暦年贈与」では、相続開始前7年以内※の贈与が全額持ち戻しの対象になりますが、「相続時精算課税制度」の場合は、毎年の基礎控除額110万円を差し引いた残額のみが持ち戻しの対象となります。

※令和5年以前の贈与については持ち戻しは3年

そのため、相続が近いと考えられる場合には、「相続時精算課税制度」を選択した方が有利になることが多いです。

ただし、財産の総額や種類、贈与の期間などによって有利・不利が変わるため、専門家のアドバイスを受けることをお勧めします。

また、相続がいつ発生するかを正確に予測することはできないため、両者を比較検討しシミュレーションを行っても、結果が計画通りになるとは限らない点にも注意が必要です。

まとめ

「暦年贈与」ではなく「相続時精算課税制度」を使った方がいい4つのケースにつき解説しました。

「相続時精算課税制度」は、活用することで税負担を軽減できる可能性はあるものの、一度選択したら途中で辞めることはできませんので、選択の際には慎重な検討が必要です。

当事務所では、相続や贈与に関するご相談を随時承っております。

専門家の視点で最適なアドバイスを行いますので、お気軽にご連絡ください。

【1日1新】

2025/1/7 キャトーズ・ジュイエのショートケーキ

2025/1/8 #9910への連絡

2025/1/9 VANSANの炙りチーズケーキ