金地金、個人で買う?法人で買う?

≪メニュー≫

■恒川洋子のプロフィール

■税務顧問

■会社設立・起業支援

■スポット相談

■相続税申告

こんにちは、越谷市の税理士、恒川です。

本日は、金地金についてお話しします。

金地金(きんじがね)とは、金を保存しやすいように固めたもので、インゴットや金の延べ棒とも呼ばれます。

この金地金、個人で購入する方が税制上の優遇があるため一般的なんですが、法人で所有することも可能です。

今回は、個人と法人で所有した場合のメリット・デメリットやポイントについてお伝えします。

個人で所有する場合

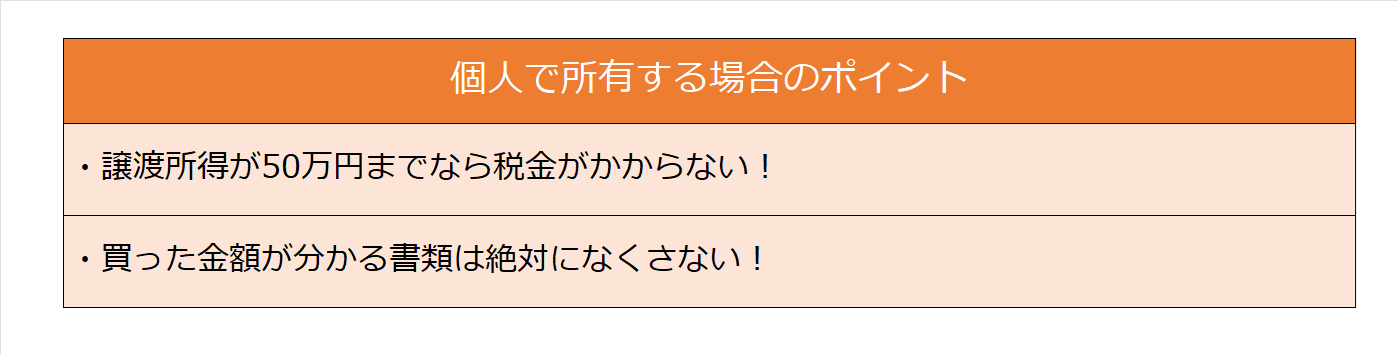

金地金を個人で所有する場合のポイントはこちら。

冒頭お伝えした通り、個人で所有する方が多い理由は、利益が出た際に税制上の優遇があるから。

法人の場合、1円でも利益が出れば法人税が発生します(黒字企業の場合)。

一方、個人の場合は「譲渡所得」に分類され、利益が50万円までであれば所得税がかかりません。

※ただし、営利目的で所有している場合は「事業所得」や「雑所得」となり、50万円の特別控除は適用されません。

譲渡所得の計算方法は、所有期間が5年以内か5年超かで異なり長い方が優遇の度合いが高いです。

【所有期間5年以内の場合]

譲渡所得=売った金額ー(買った金額+売却時の手数料)ー特別控除50万円

【所有期間5年超の場合]

譲渡所得={売った金額ー(買った金額+売却時の手数料)ー特別控除50万円}×1/2

※特別控除は、譲渡益が50万円以下の場合、その金額までしか控除されません。

また、金地金以外に他の譲渡所得がある場合は、それらを合算して計算します。

なお、個人で購入する場合の重要なポイントは、買った金額が分かる書類を絶対になくさないこと!

譲渡所得を計算する際、買った金額が不明だと「買った金額 = 売った金額 × 5%」で計算され、大きな譲渡所得が発生してしまいます。

購入から時間が経つほど情報を遡るのは困難になるため、購入時の書類は現物と同じくらい大切に保管しましょう。

法人で所有する場合

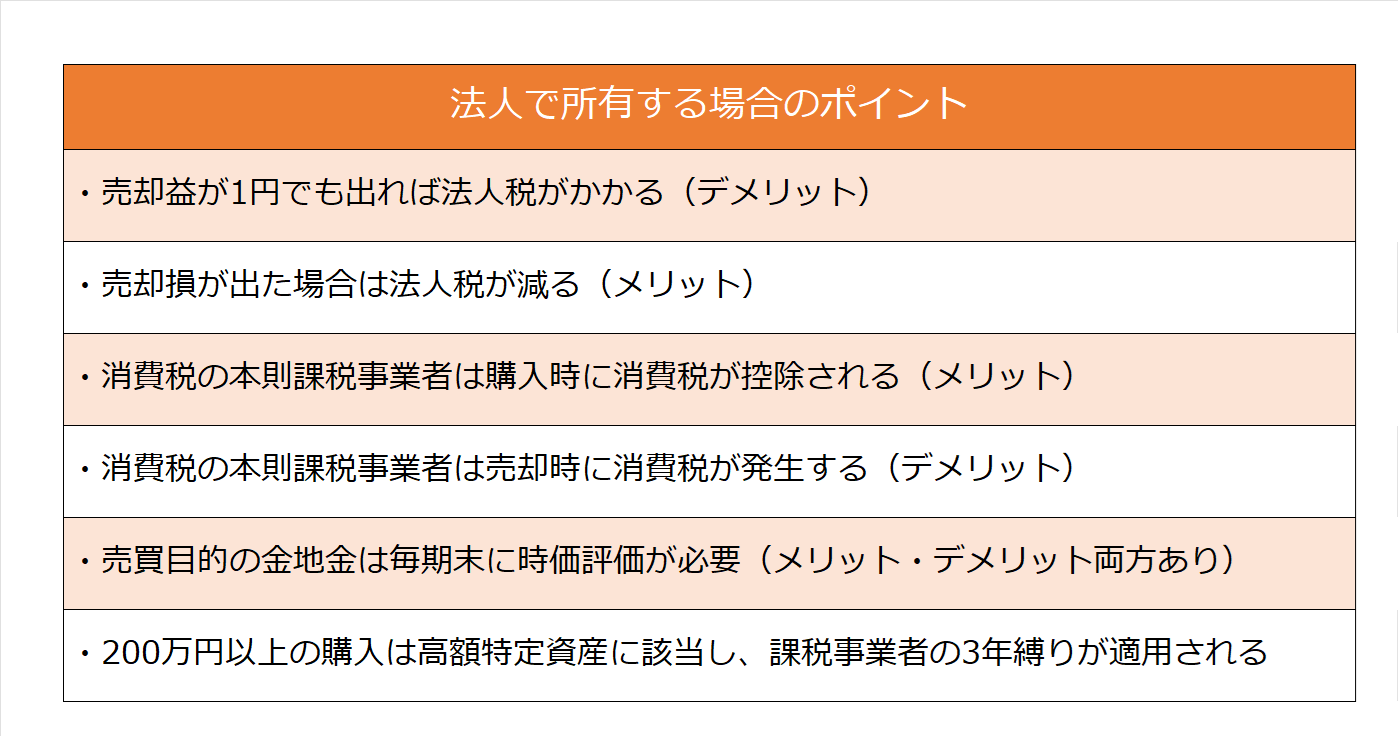

個人で所有する場合のポイントはこちら。

まず、売却時の税金についてです。

個人の場合50万円の特別控除がありましたが、法人では利益が1円でも出れば法人税が課されます。

また、個人のような所有期間による計算の違いもありません。

一方、売却損が出た場合は、個人では他の所得から控除できませんが、法人では本業の利益から差し引くことができます。

【消費税について】

- 購入時:金地金は課税仕入れとなるため、本則課税の事業者であれば消費税を控除できます。

- 売却時:金地金は課税売上となるため、本則課税の事業者であれば消費税を納める必要があります。

【時価評価について】

- 長期保有目的:売却するまで評価替えの必要はありません。

- 短期売買目的:毎期末に時価評価を行う必要があります。

【高額特定資産の適用】

令和6年4月1日以降、年間200万円以上の金地金を購入した場合、高額特定資産の規定が適用されます。これにより、3年間は免税事業者になれず、簡易課税制度も選択できなくなるため、注意が必要です。

まとめ

金地金を個人で持つ場合と法人で持つ場合のそれぞれのポイントを整理しました。

- 個人所有:売却益に対する税制上の優遇があり、特別控除が適用される。

- 法人所有:売却益・損に対する法人税の影響や消費税の扱い、高額特定資産の規定適用など、複数の要素を考慮する必要がある。

ご自身の状況や目的に応じて、最適な所有方法を選択しましょう。