確定申告による住宅ローン控除の受け方(令和5年分)

≪メニュー≫

■恒川洋子のプロフィール

■税務顧問

■会社設立・起業支援

■スポット相談

■相続税申告

住宅ローン等を利用してマイホームの新築、取得又は増改築等をした場合で、一定の要件を満たすときは、所得税の減税を受けることができます。

大きく税金が軽減されるとってもありがたい制度ではあるんですが、年々要件や限度額が厳しくかつ複雑になってきています。

サラリーマンの方の場合、2年目以降は年末調整で会社がやってくれるので何も大変ではないんですが、1年目だけはじぶんで確定申告をする必要があります。

本記事では、1年目の確定申告による住宅ローン控除(令和5年分)につき解説します。

要件は?

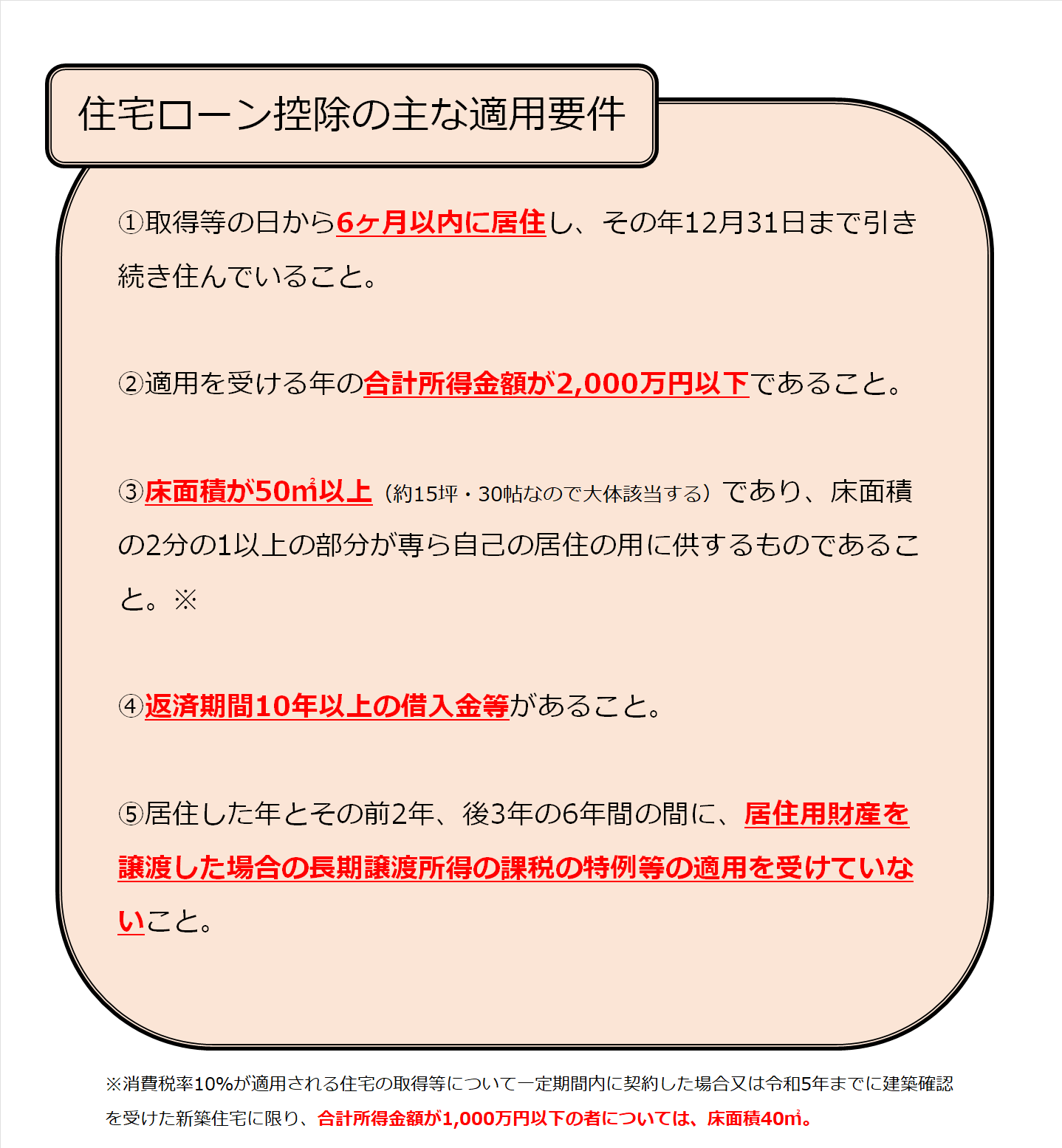

住宅ローン控除を受けられる主な要件は次の通りです。

特に気を付けて頂きたいのが②合計所得金額が2,000万円以下という要件です。

令和3年以前は3,000万円以下だったんですが、令和4年以降2,000万円に引き下げられています。

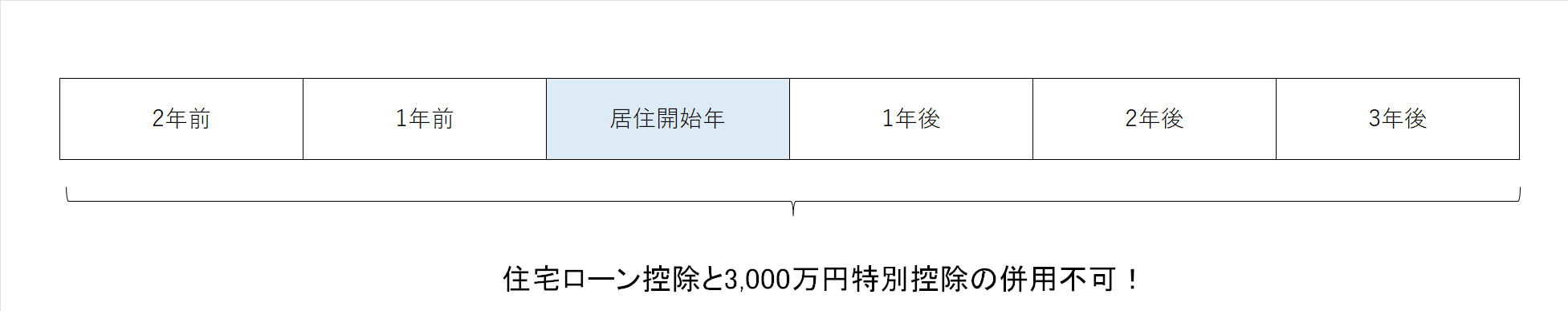

もうひとつ気を付けて頂きたいのは⑤居住用財産を譲渡した場合の長期譲渡所得の課税の特例等の適用を受けていない、という点。

分かりやすくいってしまえば「3,000万円の特別控除」と「住宅ローン控除」は併用不可ということです。

併用不可の期間6年間を図にすると下記の通りです。

気をつけましょう。

いくら税金が減る?

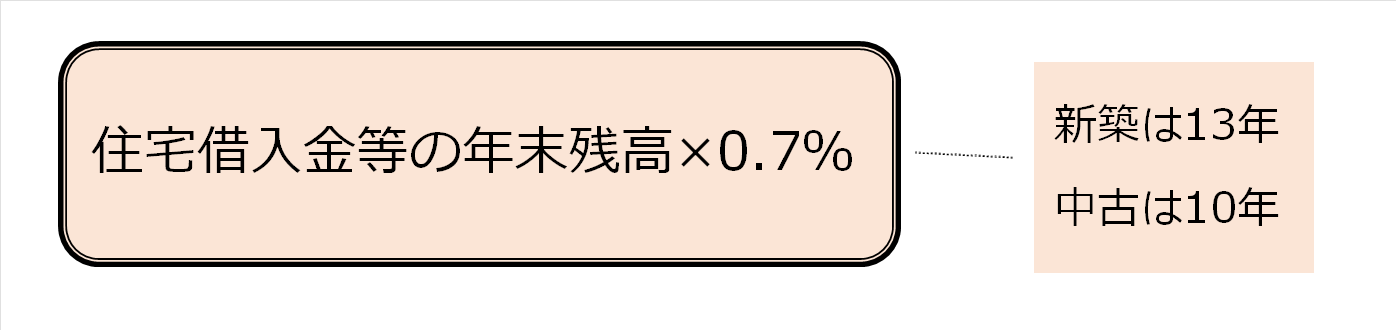

住宅ローン控除額は、年末の借入金残高×0.7%です。

控除できる年数は新築と中古で違います。

新築は13年、中古だと10年です。

なお、住宅の区分により借入金残高の上限が決まっています。

それらを一覧にしたものがこちら。

※令和6年以降、要件や限度額がまた変わりますのであわせて載せておきます。

複雑、、すぎますよね。

以前はもっとシンプルで表なんぞなくても覚えられていたんですが、今では、表をつくらないと理解ができません。

必要書類は?

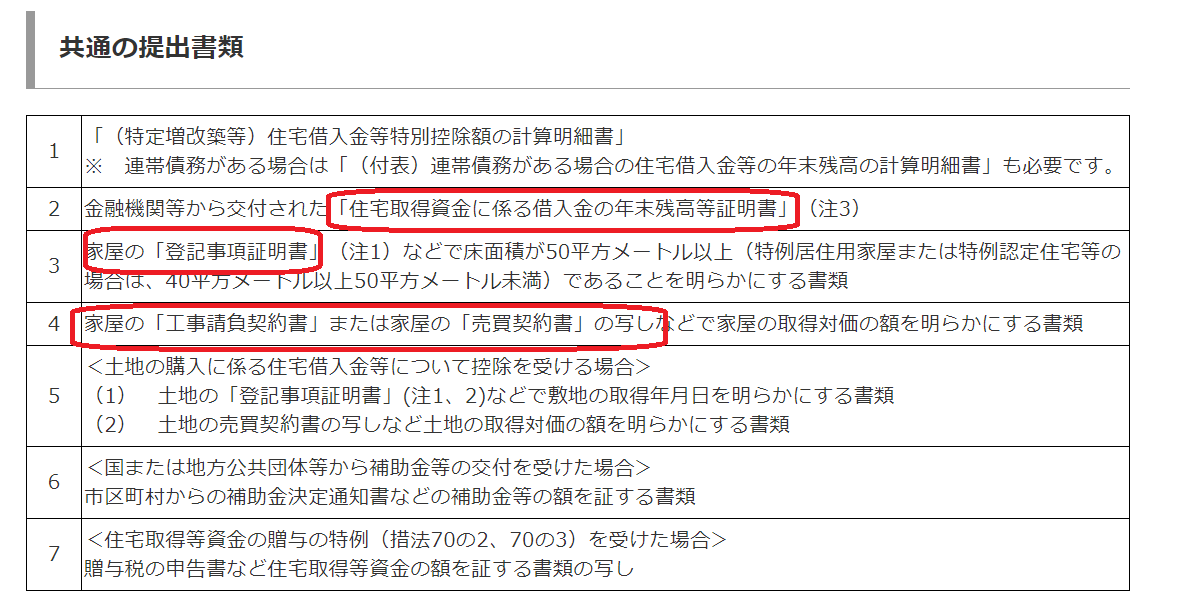

確定申告時に必要な資料は次の通りです。

共通

特に重要なものは赤丸の部分です。

「借入金の年末残高等証明書」

「登記事項証明書」

「売買契約書または工事請負契約書」

なお、令和5年以降は金融機関の発行する「借入金の年末残高等証明書」は不要という話を聞いたことがある方も多いのではないでしょうか?

これ、確かに法律はその通り改正されているんですが、金融機関等のシステム改修がおいついておらず、実務上は1年後ろ倒しの令和6年分から適用されることになっています。

詳しくは下記をご確認ください。

国税庁HP 住宅ローン控除の適用に係る手続(年末残高調書を用いた方式)に関するよくある質問

よって、令和5年分の確定申告については従来通り金融機関の発行する「借入金の年末残高等証明書」が必要です。

必要に応じて

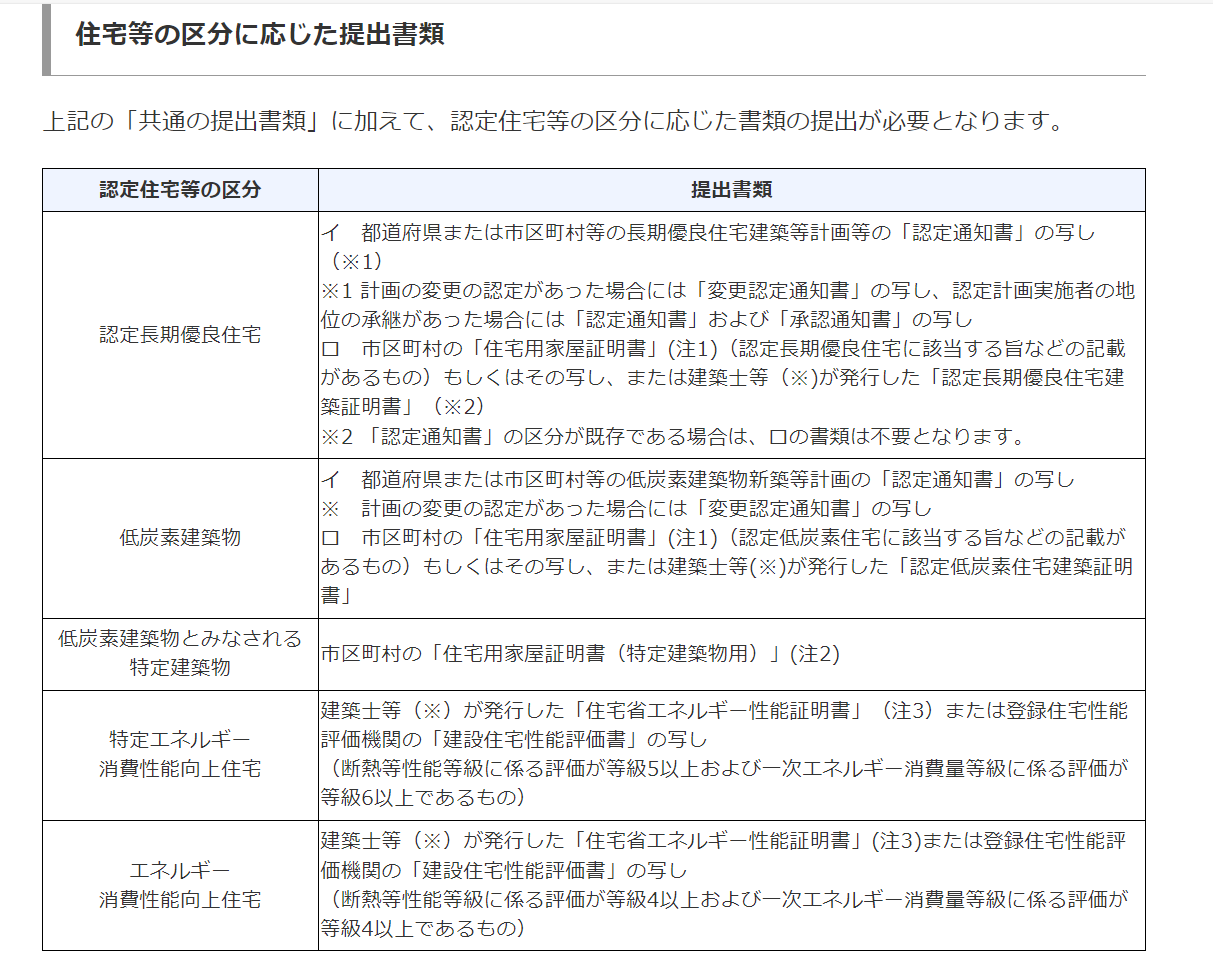

一般の住宅であれば、上記の【共通】の書類だけでOKですが、認定住宅等に該当する場合は、その住宅の区分に応じて下記のような書類が必要です。

(おまけ)ローンがなくてもできる控除がある?

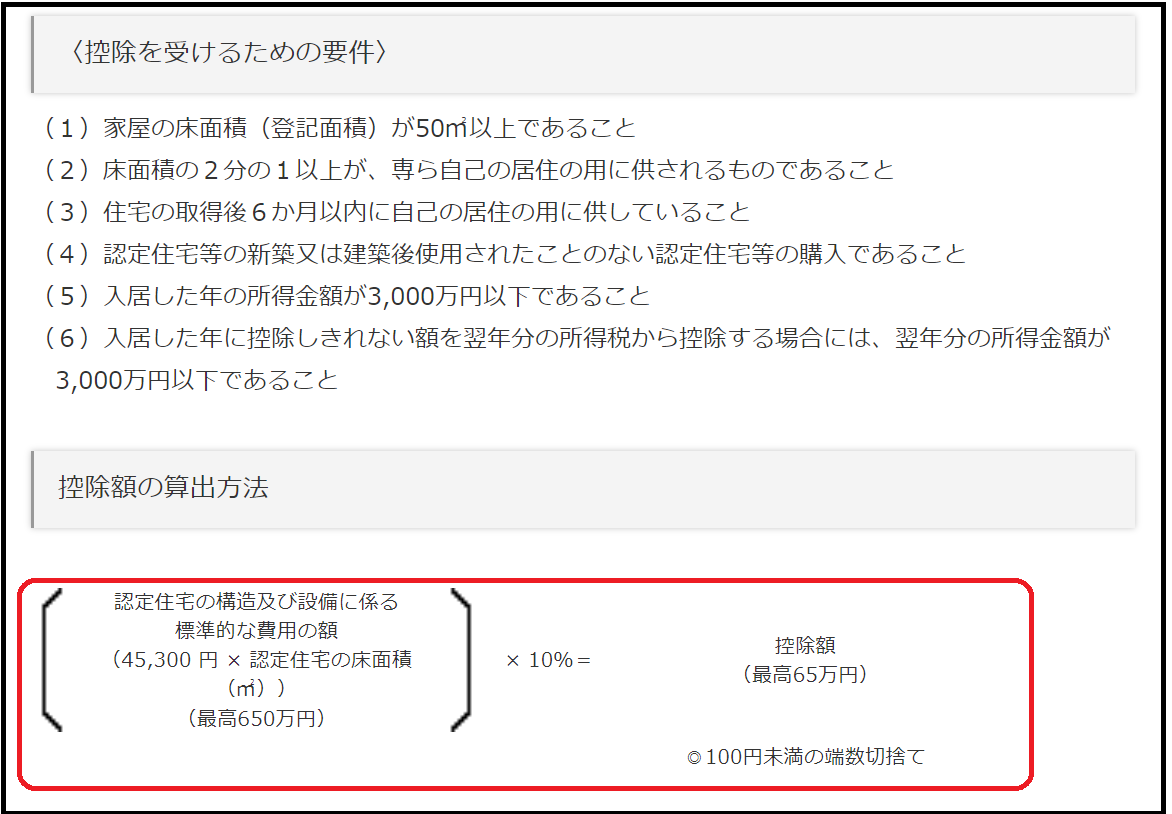

住宅ローン等を利用せずに、認定住宅又はZEH水準省エネ住宅を新築・取得して令和5年中に居住の用に供した場合で一定の要件を満たすときは、「認定住宅等新築等特別税額控除」を受けることができます。毎年ではなく1回しか使えない控除ではありますが、該当する人は忘れずに申請しましょう。

控除額は、45,300円×認定住宅の床面積(㎡)×10%。(最高65万円)

こちらご覧の通り実費は関係なく床面積のみで控除額が確定します。

まとめ

住宅ローン控除の1年目の手続きにつき解説しました。

こりゃ大変だな、、、と思われる方が多いかもしれませんが、多くの方が自力で(税務署の無料相談なんかも活用しつつ)申告できていますのでそんなに不安にならなくても大丈夫です。

自力での申告が難しければ我々税理士に依頼するのもひとつの手です。