令和7年以降、配偶者控除や扶養控除はどうなる?特定親族特別控除とは?

≪メニュー≫

■恒川洋子のプロフィール

■税務顧問

■会社設立・起業支援

■スポット相談

■相続税申告

こんにちは、越谷市の税理士、恒川です。

令和7年度税制改正により、配偶者控除や扶養控除の範囲が広がりました。

いわゆる「103万円の壁」が「123万円の壁」になり、さらに特定親族特別控除が創設されたことで、19歳以上23歳未満の子は150万円まで働いても親の控除額が減らなくなりました。

本日は、令和7年以降の配偶者控除・扶養控除につき解説します。

配偶者を扶養に:MAX38万円の控除を受けられる要件が年収150万円以下 → 160万円以下に

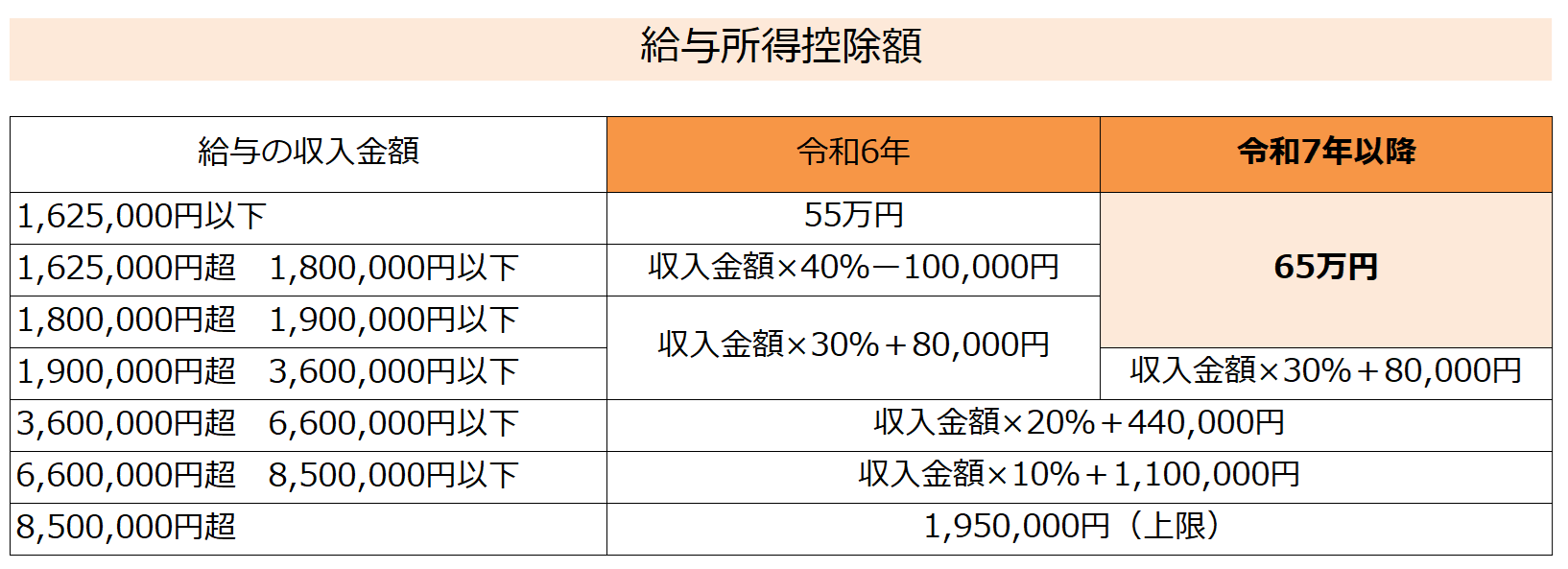

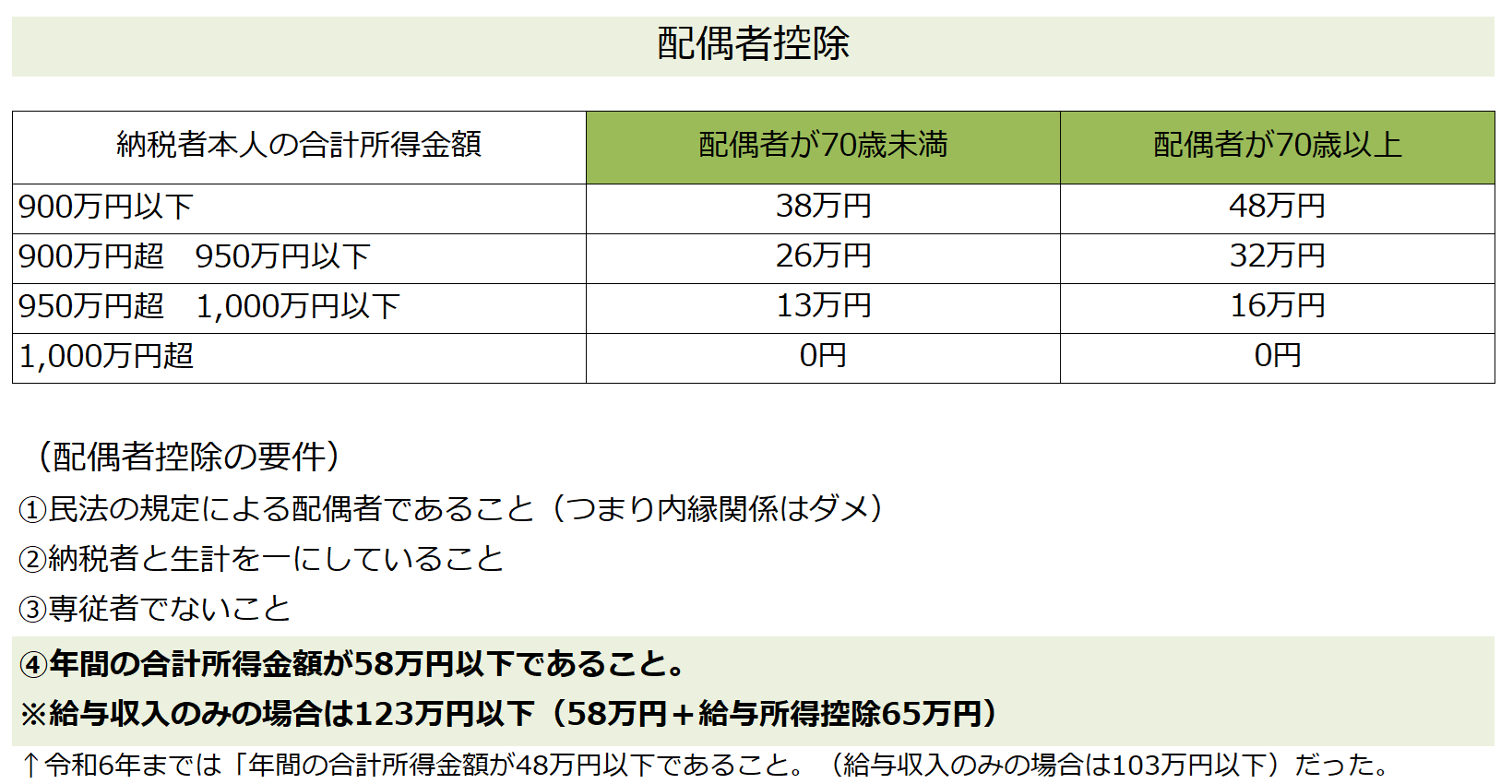

令和6年までは、合計所得金額48万円以下(給与収入のみの場合は年収103万円以下)の配偶者がいる場合に配偶者控除を受けることができました。

令和7年からはこの基準が引き上げられ、合計所得金額58万円以下(給与収入のみの場合は年収123万円以下)となります。

給与所得控除も55万円から65万円に10万円引き上げられたため、給与収入のみの場合は「年収103万円以下」の基準が「年収123万円以下」まで拡大。

つまり、いわゆる103万円の壁が123万円の壁になりました。

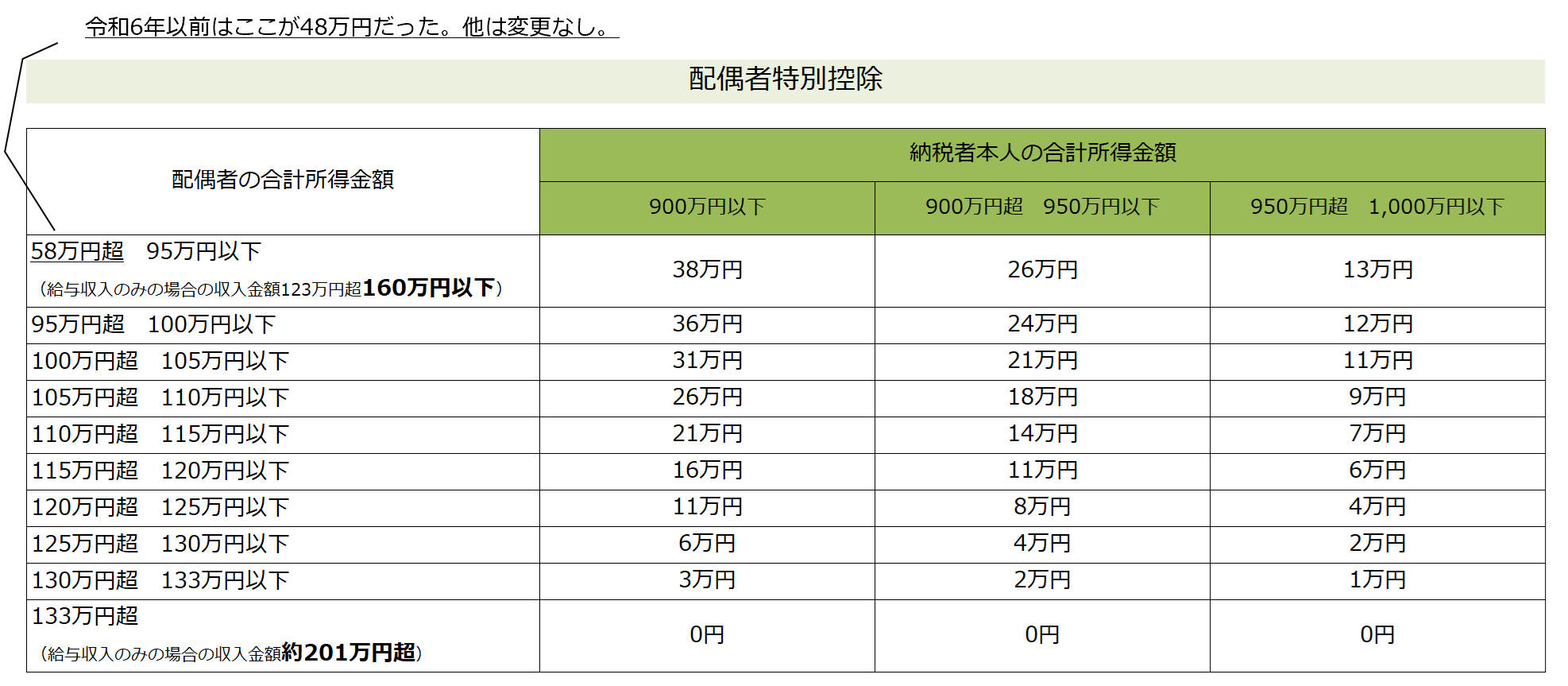

このように本改正で収入要件は広がりましたが、実は元々、配偶者特別控除なるものが存在し、

令和6年時点でも、年収150万円までであれば配偶者控除と同じ38万円の控除が受けられていました(納税者の合計所得金額900万円以下の場合)。

今回の改正により、給与所得控除の最低保証額が10万円上がった影響で、満額の控除を受けられる年収も150万円から160万円へと引き上げられました。

収入要件が上がって喜ばしい一方で、注意が必要な点も。

それは、社会保険の扶養判定基準は年収130万円のまま変更ない、ということ。

たとえば年収160万円の場合、配偶者特別控除でMAX38万円の控除が受けられたとしても、社会保険の扶養からは外れてしまう。

いわゆる「○○の壁」を考える際には、税金だけでなく社会保険も合わせて検討する必要があります。

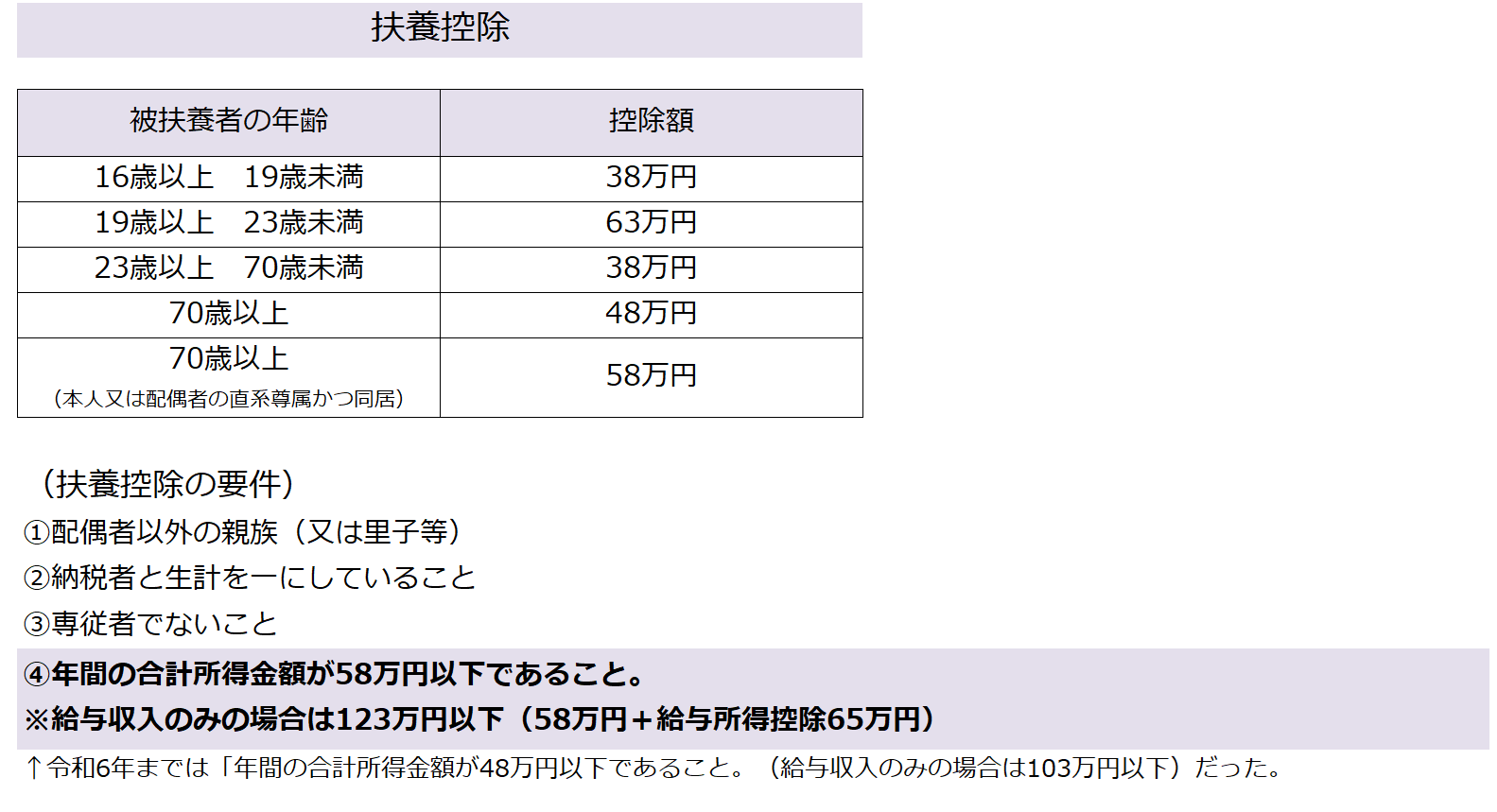

一般的な扶養控除:年収103万円以下 → 123万円以下に

配偶者控除と同様に、扶養控除の収入要件も103万円から123万円へ引き上げられました。

19歳以上23歳未満を扶養に:MAX63万円の控除を受けられる要件が年収103万円 以下→ 150万円以下に

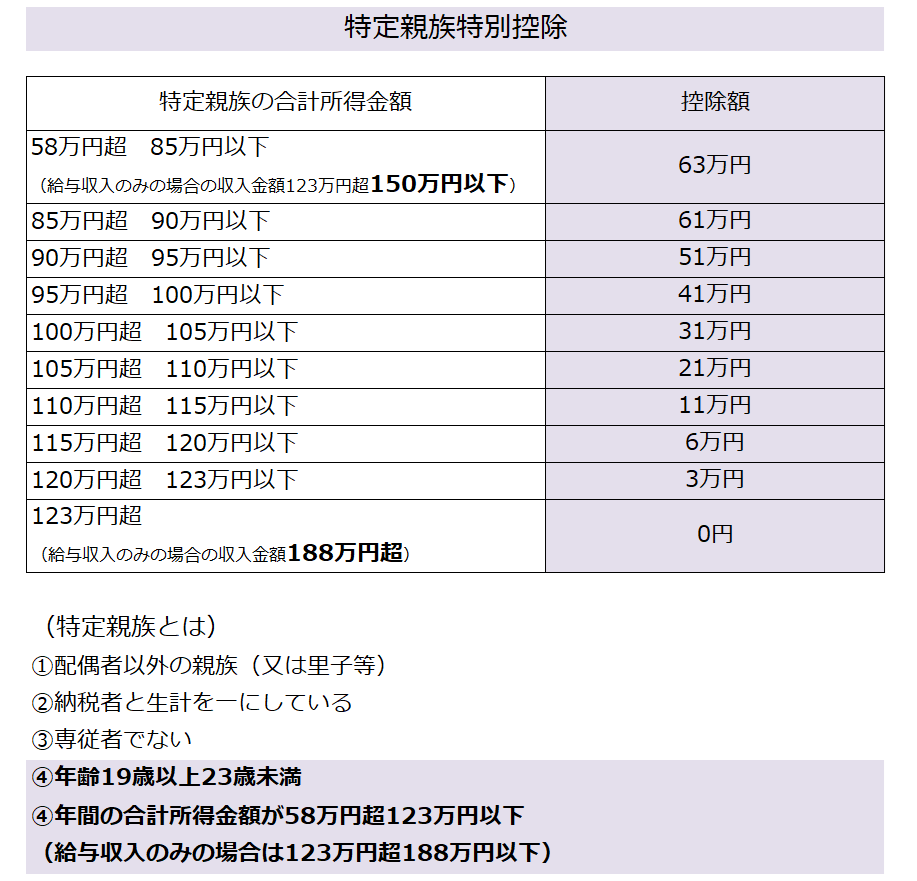

今回の改正で、特定親族特別控除なるものが新設されました。

通常の扶養控除は「合計所得金額58万円以下(給与収入のみなら年収123万円以下)」という要件があり、1円でも超えると控除は受けられません。

しかし、19歳以上23歳未満に限り、この要件を超えても控除が受けられる仕組みができました。

具体的にはーーーー

◎合計所得金額85万円以下(給与収入のみの場合は年収150万円以下)なら、扶養控除と同額の63万円の控除

◎その後は段階的に控除額が減少し、合計所得金額123万円超(給与収入のみの場合は年収188万円超)でゼロ

になりました。

さらに、この年代に限って社会保険の扶養判定基準も150万円に引き上げられます。

よって、19歳以上23歳未満の方は、税金と社会保険の両面で150万円を目安に考えれば大丈夫です。

まとめ

扶養の範囲が広がったことは、とっても喜ばしい。

ただ、その一方で制度の仕組みはますます複雑にーーー。

制度設計に携わる方には、税の三原則のひとつである「簡素」を、今一度思い出していただきたいところです。

“令和7年以降、配偶者控除や扶養控除はどうなる?特定親族特別控除とは?” に対して1件のコメントがあります。

コメントは受け付けていません。