持ち家により増える税金

≪メニュー≫

■恒川洋子のプロフィール

■税務顧問

■会社設立・起業支援

■スポット相談

■相続税申告

自宅を購入すると、あらゆる場面で税金が発生します。

具体的には、購入時、持っている最中、売却時、贈与時、死亡時、です。

本記事では、持ち家にかかる税金を各シチュエーションごとにまとめました。

(2023年6月27日時点の法令に基づきます。)

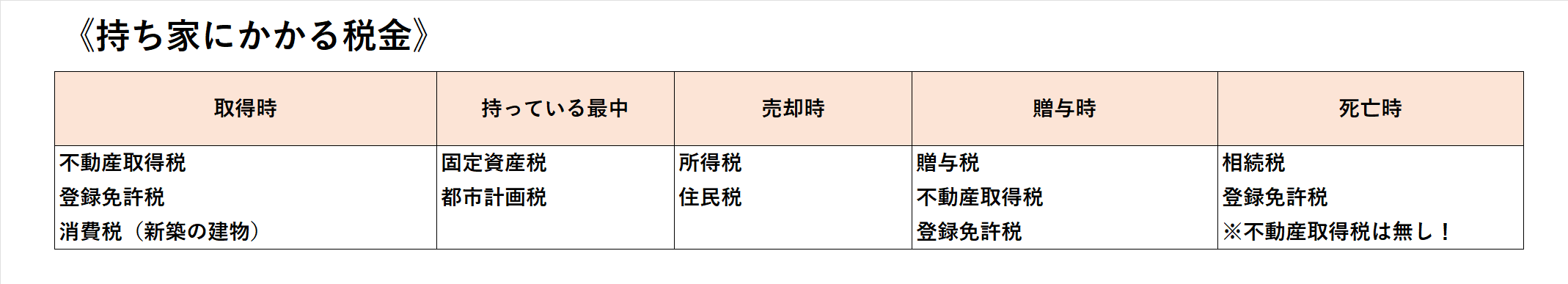

シチュエーションごとにかかる税金

持ち家にかかる主だった税金の一覧です。

一覧を見てお分かりの通り、持ち家を持つと、買ったとき・売ったとき・あげたとき・相続のときなど所有権が移ったときはもちろん、ただ持っているだけでも税金がかかります。

それぞれについて詳しく見ていきます。

購入時

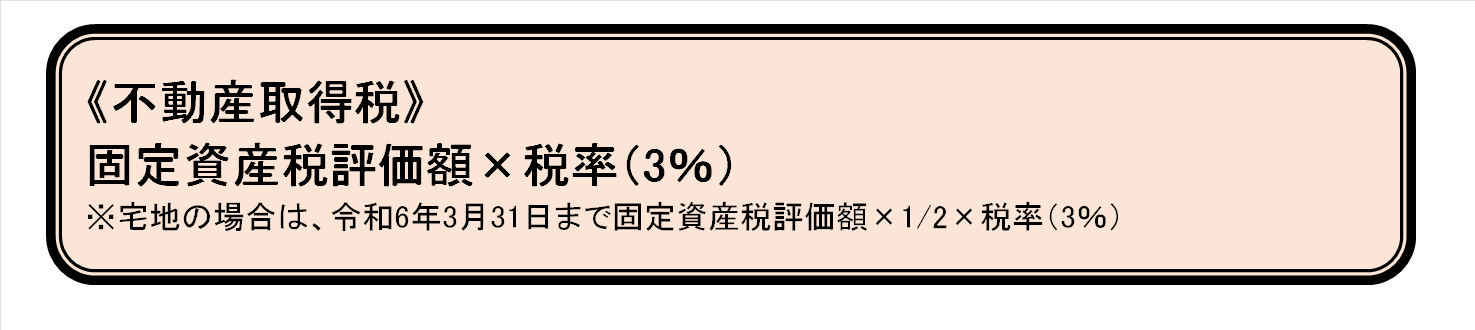

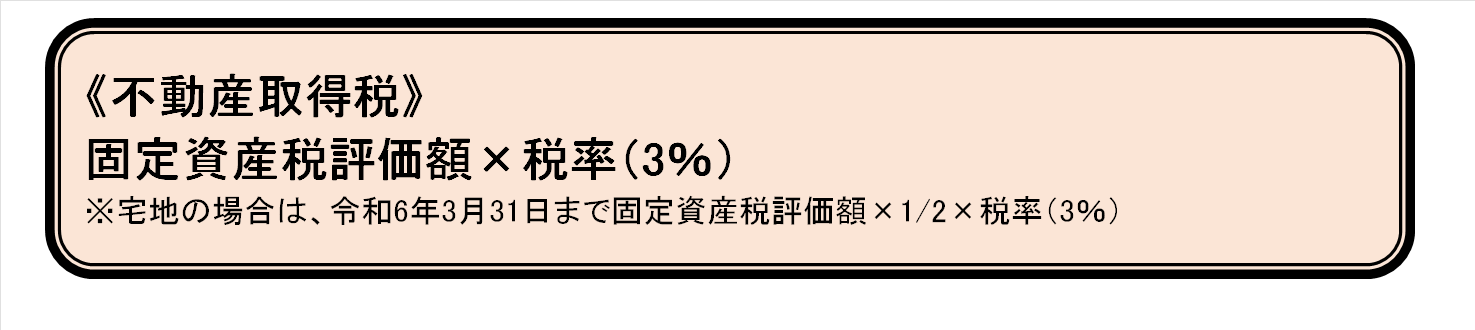

自宅を購入するとまず「不動産取得税」がかかります。

不動産を買ってから数ヶ月程度で自治体から納税通知書が届きますので、それを使って金融機関で納めます。

なお、軽減措置もあります。

例えば、床面積50㎡以上240㎡以下等の要件を満たす住宅なら固定資産税評価額から最大1,200万円さしひける、など。

これらの軽減措置を受けたい場合は、取得日から60日以内に都道府県税事務所に申告書を提出する必要があります。

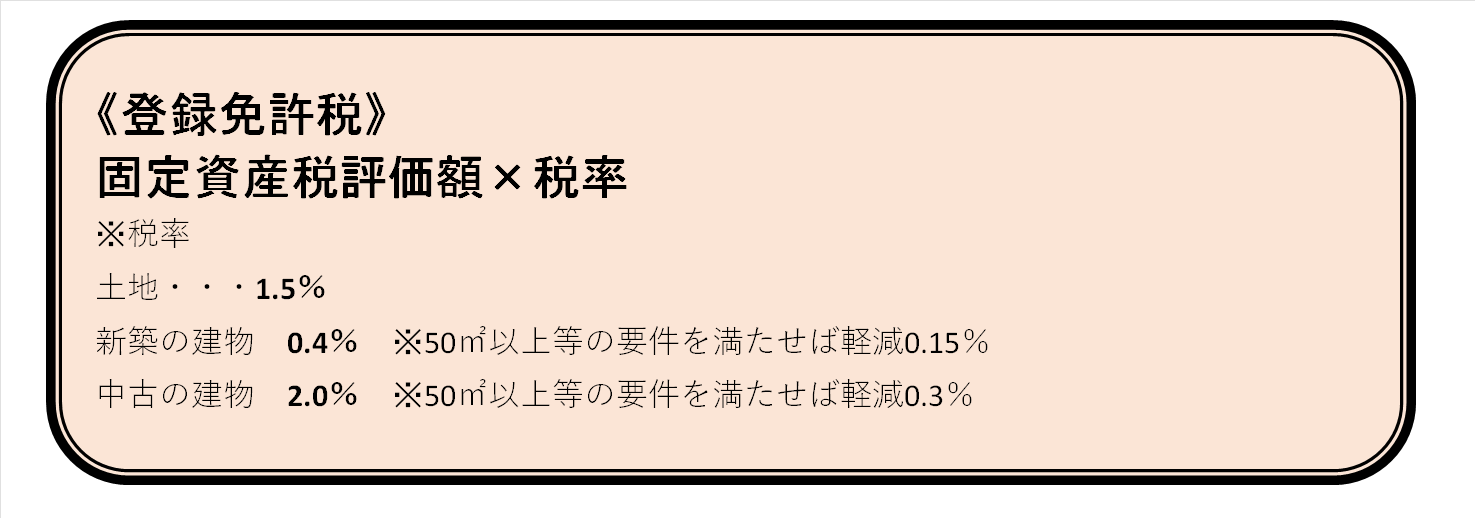

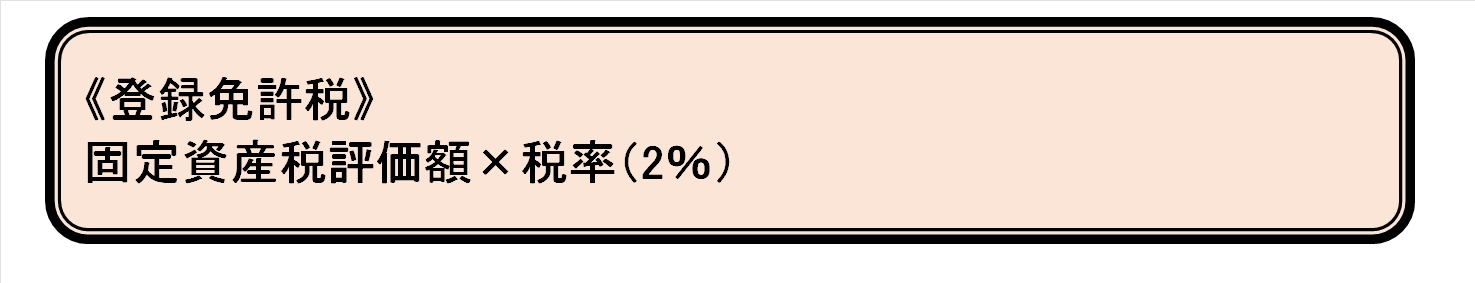

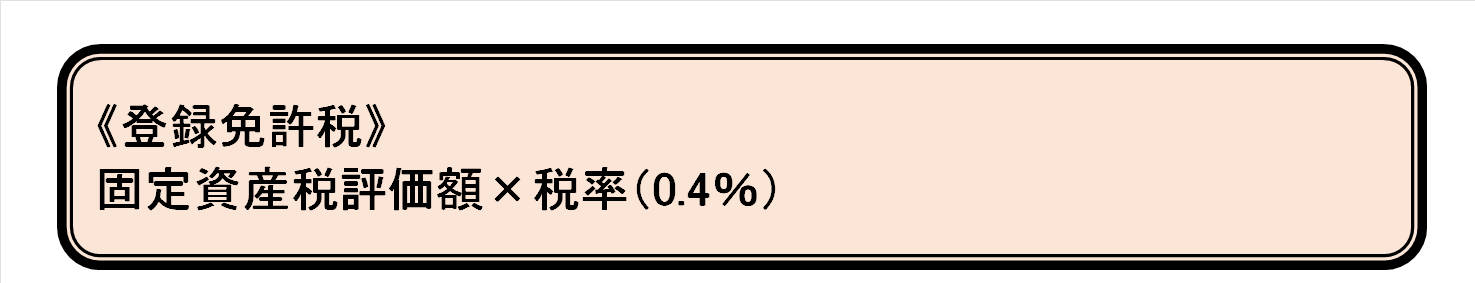

次に、登記をするときには「登録免許税」がかかります。

なお、良質な住宅として認定された長期優良住宅などはさらに優遇されます。

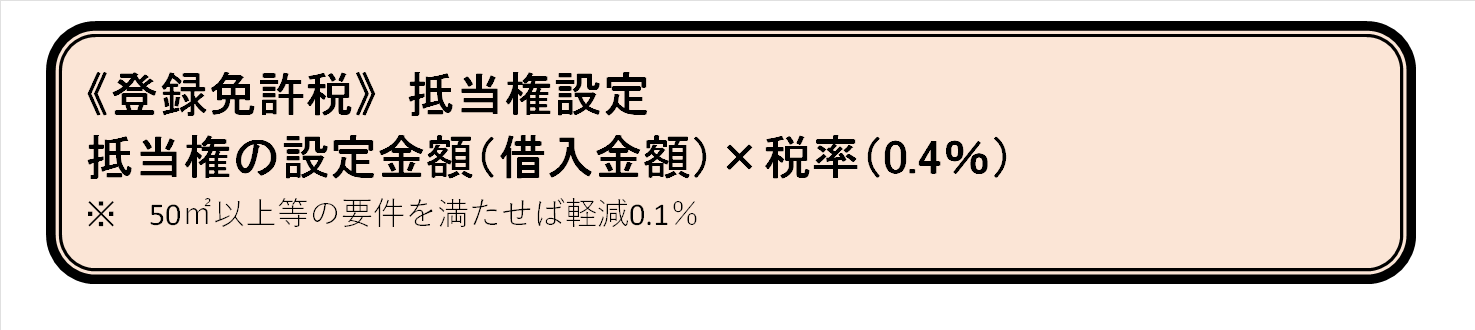

その他、住宅ローンを組む場合の抵当権設定にも「登録免許税」がかかります。

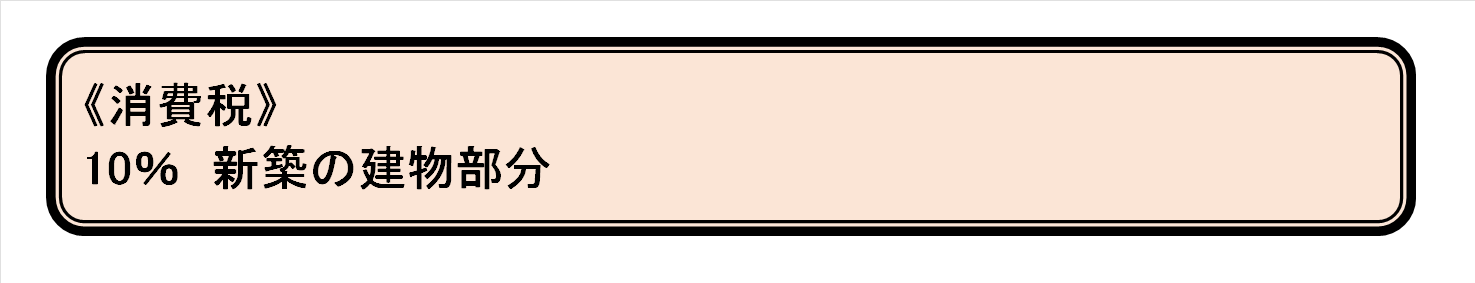

その他、「消費税」がかかる場合もあります。

消費税は「国内において事業者が事業として対価を得て行う資産の譲渡等」につき課されます。

よって、中古住宅で売主が個人であれば、”事業として”に該当しないので課税対象から省かれます。

(ということは、中古住宅でも売主が不動産会社など”事業として”物件の売買をしているのであれば消費税はかかります。)

さらに、土地の譲渡は非課税とされているので、上記要件には該当するもののこちらにも消費税は課されません。

持っている最中

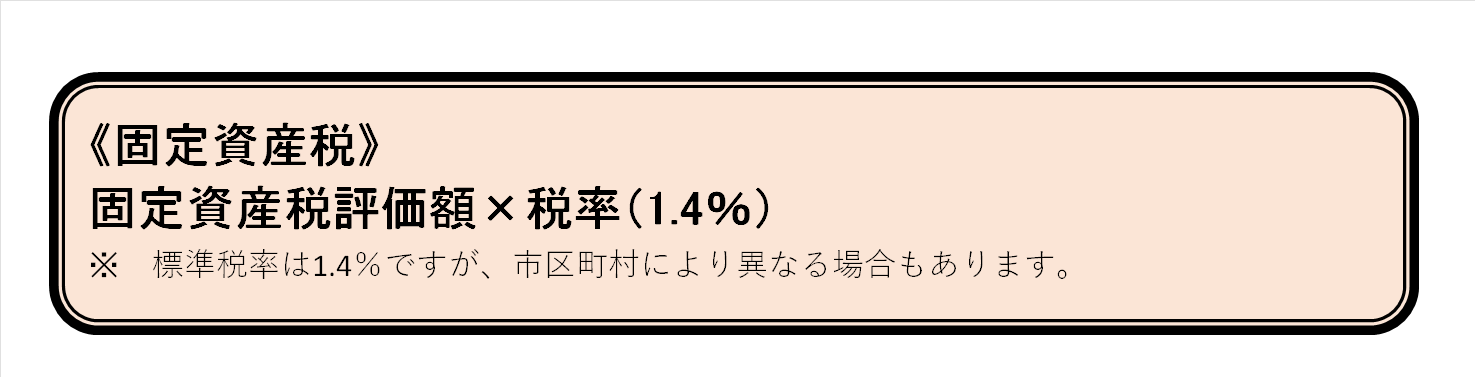

自宅を持っていると毎年「固定資産税」がかかります。

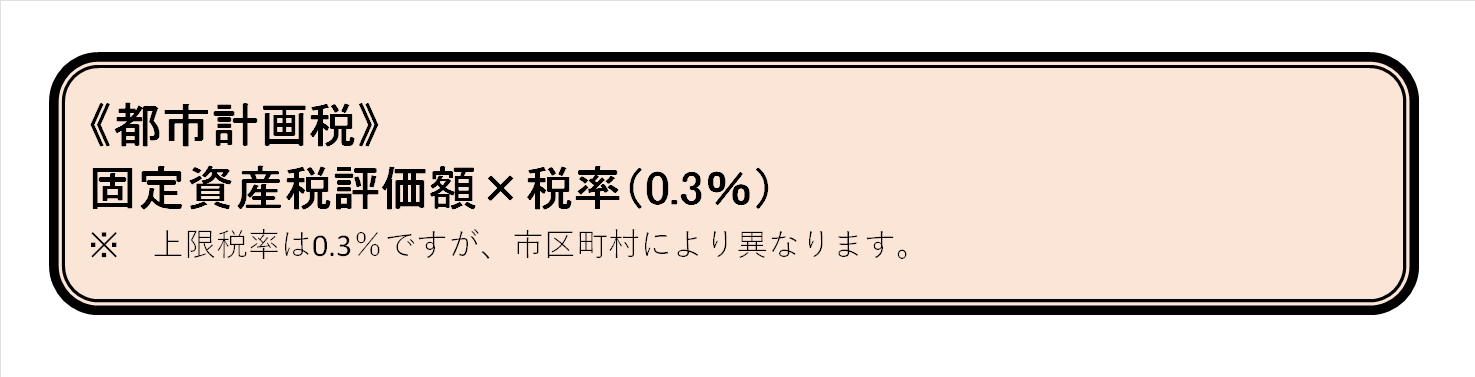

この他、不動産が市街化区域内にある場合は「都市計画税」もかかります。

いずれもその年の1月1日時点の所有者に課税されます。

5月頃市区町村から納税通知書が送られてきて年4回に分けて納付します。(一括納付も可能)

なお、「新築住宅120㎡以下の部分は新築後3年間または5年間は税額が1/2になる。」

「住宅用地の200㎡以下の部分は固定資産税の評価額が1/6、都市計画税の評価額が1/3となる。」

などの、軽減措置もあります。

購入時に「不動産取得税」の軽減措置を適用させるには申請書の提出が必要でしたが、「固定資産税」の軽減措置については申請書の提出は不要です。

各市町村が独自に計算してくれます。

売却時

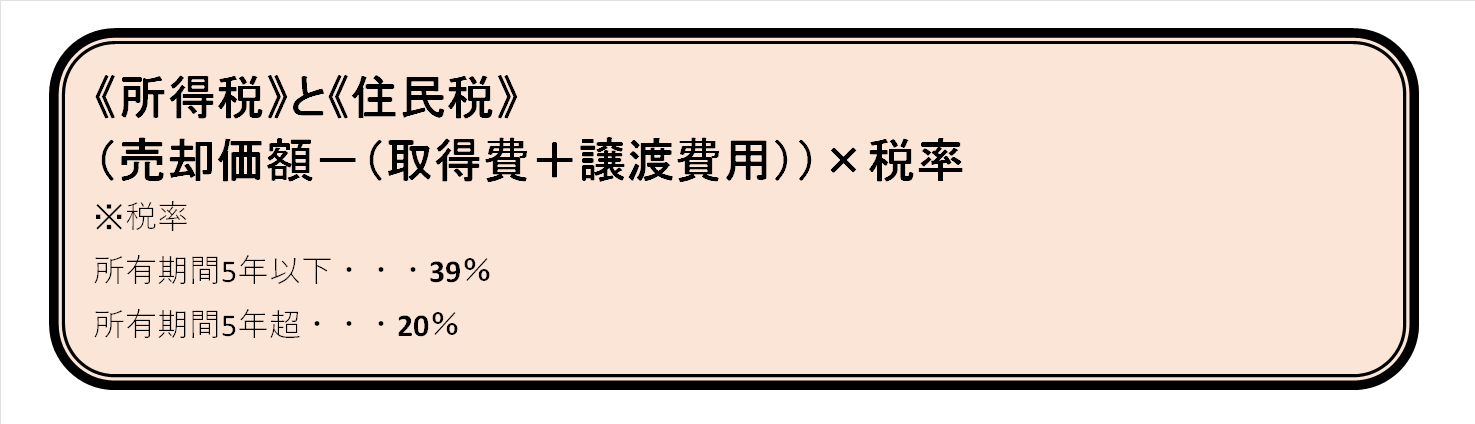

自宅を売るとその利益に対して「所得税」と「住民税」がかかります。

※復興特別所得税は除く

※所有期間判定は、売却年の1月1日時点での所有期間が5年か否か。

取得費は、購入代金(建物は減価償却費相当額を引く)以外に、購入時の仲介手数料・契約書の印紙代・登記費用・不動産取得税・測量費や土地の造費用などを含み、譲渡費用は、売却時の仲介手数料・契約書の印紙代・建物の取り壊し費用などです。

なお自宅売却には下記のような様々な特例があり税金が優遇されています。

・3,000万円の特別控除

・3,000万円特別控除+所有期間10年超の軽減税率

・譲渡損失の損益通算と繰越控除

・居住用財産の買い換え特例

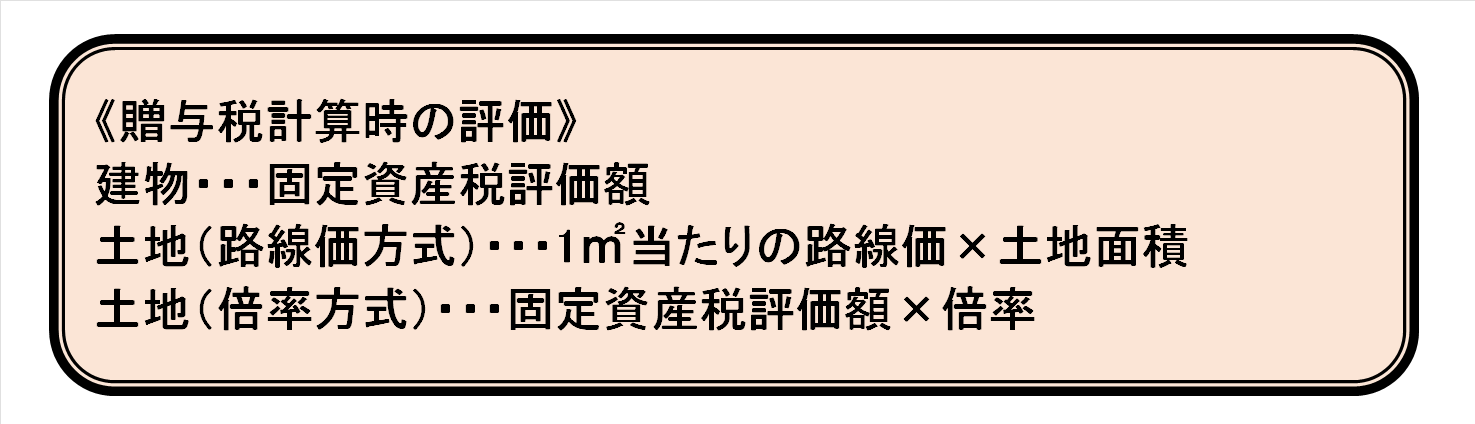

贈与時

自宅を贈与する(ただであげる)と「贈与税」がかかります。

贈与税は、暦年課税か相続時精算課税制度のいずれを選択するか等により変わりますので、ここでは評価額のみ記載します。なお、評価方法は原則として後述する相続税と同じです。

この他、「不動産取得税」と「登録免許税」もかかります。

なお、床面積等による軽減措置もあります。

死亡時

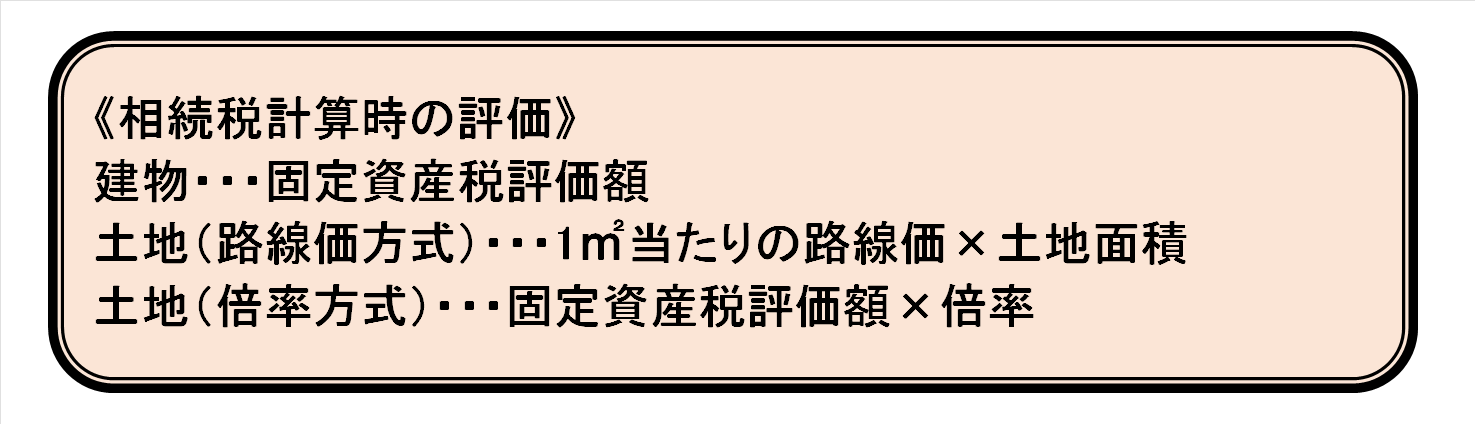

自宅を持っている人が死亡し、誰かがそれを相続した場合には「相続税」がかかります。

相続人の数や相続財産の多寡により「相続税」がかかるかからないか、かかるとしたらいくらなのかは変わってきまので、ここでは計算の元となる評価額のみ記載します。

なお、土地部分については小規模宅地等の特例というものがあり、相続人が配偶者など一定の要件を満たす者である場合には330㎡まで評価額を8割減させることが可能です。

この他、登記をする際には「登録免許税」がかかります。

なお、「不動産取得税」はかかりません。

贈与に比べると、不動産取得税はかからないし、登録免許税の税率は低く(贈与は2%、相続は0.4%)、かなり優遇されています。

(おまけ)固定資産税の計算、間違っていることがある

先日、固定資産税の計算誤りにより泣き寝入りせざるを得なくなった事案が後を絶たない、との新聞記事を見かけました。

固定資産税は、自治体が一方的に計算し納付書を送ってきます。

納税者は通知書記載の金額をそのまま納付するので、まさかそれが誤っているなんて思いませんよね。

しかし記事によると、計算ミスによる減額修正を行った自治体は全体の97%にも及び(2009年~2011年調査)、毎年10万~20万人が過徴収の被害者となっているそうです。

そして、過大に納めた税金の還付についての時効は5年ですので、この期間を過ぎた分については原則返還されず泣き寝入りしている人が後を絶たないとのこと。

今、マイナンバーカードに関するトラブルが相次いでいます。

特に、マイナンバーカードと保険証を一体化したマイナ保険証をめぐる問題は深刻です。

自身の情報が登録されていなかったり、あるいは別人の情報が紐づけられていたり(-_-;)

この問題からも分かる通り、役所のやることだから間違いはないはず!なんてことはあり得ません。

具体的にできることはそうないかもしれませんが、固定資産税の計算誤り事例が数多く起こっていること、そして、時効により泣き寝入りせざるを得ない人がたくさんいることは知っておきたいところです。

まとめ

持ち家にかかる税金をまとめました。

持ち家は、買ったとき・売ったとき・あげたとき・相続のときなど所有権が移ったときだけでなく、ただ持っているだけでも税金はかかります。

その税負担は相当なものですが、一方で、減る税金があったり、給付金・補助金がもらえたりといった措置もたくさんありますので、それらを活用することも忘れないようにしましょう^_^