YouTubeと消費税

≪メニュー≫

■恒川洋子のプロフィール

■税務顧問

■会社設立・起業支援

■スポット相談

■相続税申告

最近は、YouTubeで動画配信をされる方が随分と増えました。

将来なりたい職業の上位にYouTuberが初めてランクインしたときは随分と驚きましたが、今ではもうすっかり当たり前となり慣れました。

本日は、そんなYouTubeと消費税の関係についてのおはなしです。

YouTubeから得られる収入は大きく分けて2つあります。

「Googleからの広告収入」と「企業案件」です。

それぞれの収入につき、消費税との関係を見ていきます。

Googleからの広告収入は消費税の対象ではない

YouTube活動によって得るメイン収入はGoogleからの広告収入です。

こちら消費税はかかるんでしょうか?

結論から言いますと、Googleからの広告収入は「国外取引」に該当し消費税はかかりません。

詳しく見ていきます。

消費税の課税対象となるには以下の4要件があります。

| 消費税の課税の対象となる要件(輸入取引除く) |

|---|

| ①国内取引であること |

| ②事業者が事業として行うものであること |

| ③対価を得て行われるものであること |

| ④資産の譲渡及び貸付け並びに役務の提供であること |

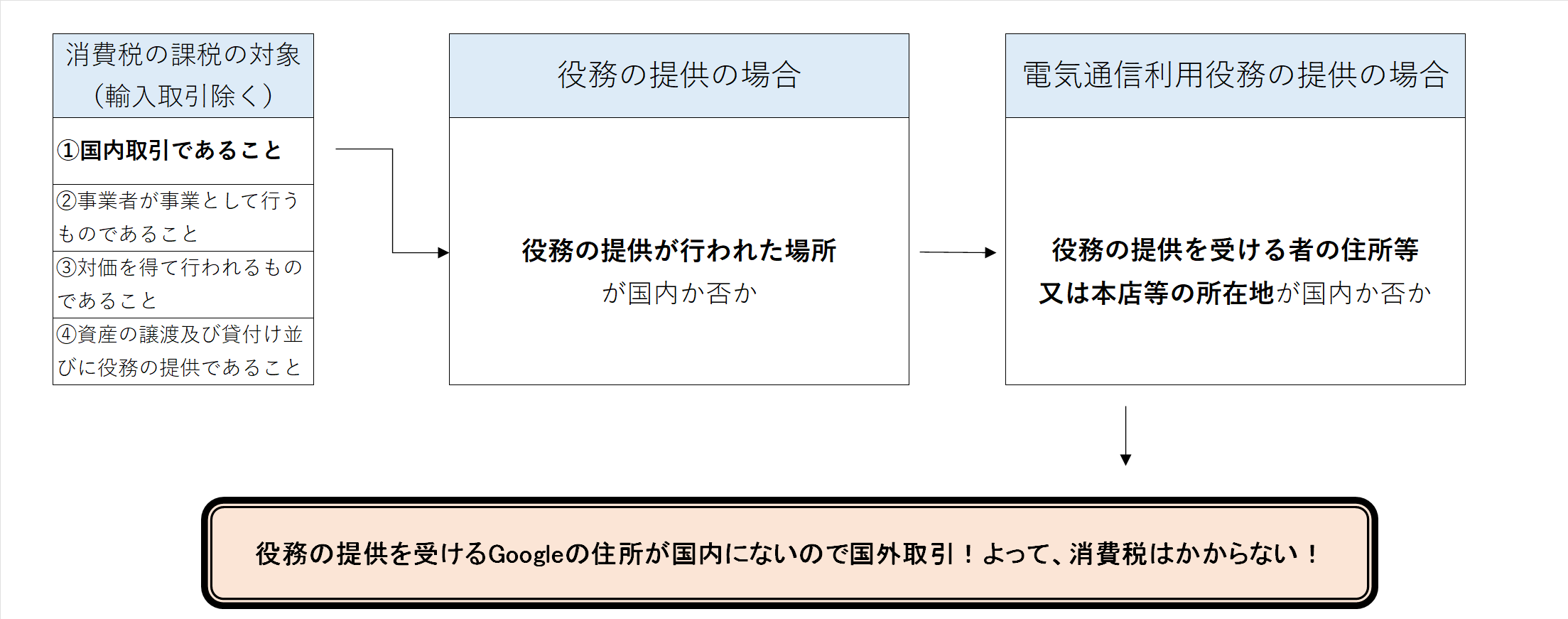

課税対象となるには4つ全てを満たしている必要があるんですが、Googleからの広告収入は「①国内取引であること」という要件を満たしません。

ものを売るわけではなくサービスを提供することを役務の提供と呼び、さらに、動画配信のようにインターネットを介して行われる広告配信や掲載のことを電気通信利用役務の提供と呼びます。

そして、電気通信利用役務の提供が行われた際の国内取引の判定は「役務の提供を受ける者の住所等又は本店等の所在地」が国内にあるかどうかにより行います。

YouTubeによる動画配信は、役務の提供を受けるのはGoogleです。

(配信者がGoogleに対してサービスの提供をし、配信者は対価として広告収入を得ているので、サービスを受けているのはGoogle。)

そしてGoogleの住所は国外です。

そうすると役務提供を受けるGoogleの住所が国内にないので「国内取引であること」という要件を満たさず消費税の課税対象から外れる、というわけです。

分かりやすくまとめる下図のようになります。

なお、2023年6月現在は相手がGoogleAsiaPacificPte.Ltd.というシンガポールにある会社なので国外取引に該当しますが、これが日本国内の会社に変更されるようなことがあれば、国内取引となり消費税の課税対象となりますので注意が必要です。

支払う方の広告料について、2019年4月にGoogleAsiaPacificPte.Ltd.から国内のGoogle合同会社に変更になったという事実がありますので、将来的には受け取る方についても日本法人に変更になる可能性は大いにあります。

事務所に所属している場合には消費税の課税対象になる

事務所に所属せずGoogleから直接広告収入を得ている場合には、前述の通り「国外取引」となり消費税の対象から外れます。

しかし、事務所を通して広告収入を受け取っている場合は、役務の提供が行われた場所が国内になるので「国内取引」に該当し、消費税の課税対象となります。

企業案件はほぼ課税対象

企業案件の場合、依頼主が国内企業であれば国内取引で課税対象、そうでなければ国外取引となり消費税は対象外です。

Googleからの広告収入とは別ものですので、相手先企業の住所により判定されます。

一般的には国内企業が殆どだと思うので、企業案件は消費税の課税対象になることが多いです。

今免税事業者のYouTuberはインボイス登録必要?

YouTubeの収益は広告収入のみで事務所にも所属していない場合、消費税は関係ないのでインボイス登録は不要です。

ただし、あえて課税事業者になることで消費税の還付を受けられる可能性はあります。

消費税法基本通達11-2-13(国外取引に係る仕入税額控除)

国外において行う資産の譲渡等のための課税仕入れ等がある場合は、当該課税仕入れ等について法第30条《仕入れに係る消費税額の控除》の規定が適用されるのであるから留意する。

この場合において、事業者が個別対応方式を適用するときは、当該課税仕入れ等は課税資産の譲渡等にのみ要するものに該当する。

企業案件がある方は、インボイス登録事業者でないことを理由に案件がきにくくなる可能性はあるのでインボイス登録の検討は必要かもしれません。

まとめ

弊所の顧問先で専業YouTuberの方はいませんが、既存事業の宣伝活動の一環としてYouTubeでの動画配信を始める方はいらっしゃいます。

そういった方の場合、YouTubeで稼いでやろう!というよりは、本業の売上にプラスになれば、というスタンスです。

このような方はYouTube収益の形態によってインボイス登録の判断が左右されることはそうないでしょうが、専業としている方は熟慮が必要です。