電子取引・・・「相当な理由」があればこれからも紙でOK?

≪メニュー≫

■恒川洋子のプロフィール

■税務顧問

■会社設立・起業支援

■スポット相談

■相続税申告

電子帳簿保存制度は3種類あります。

「電子帳簿・電子書類」

「スキャナ保存」

「電子取引」

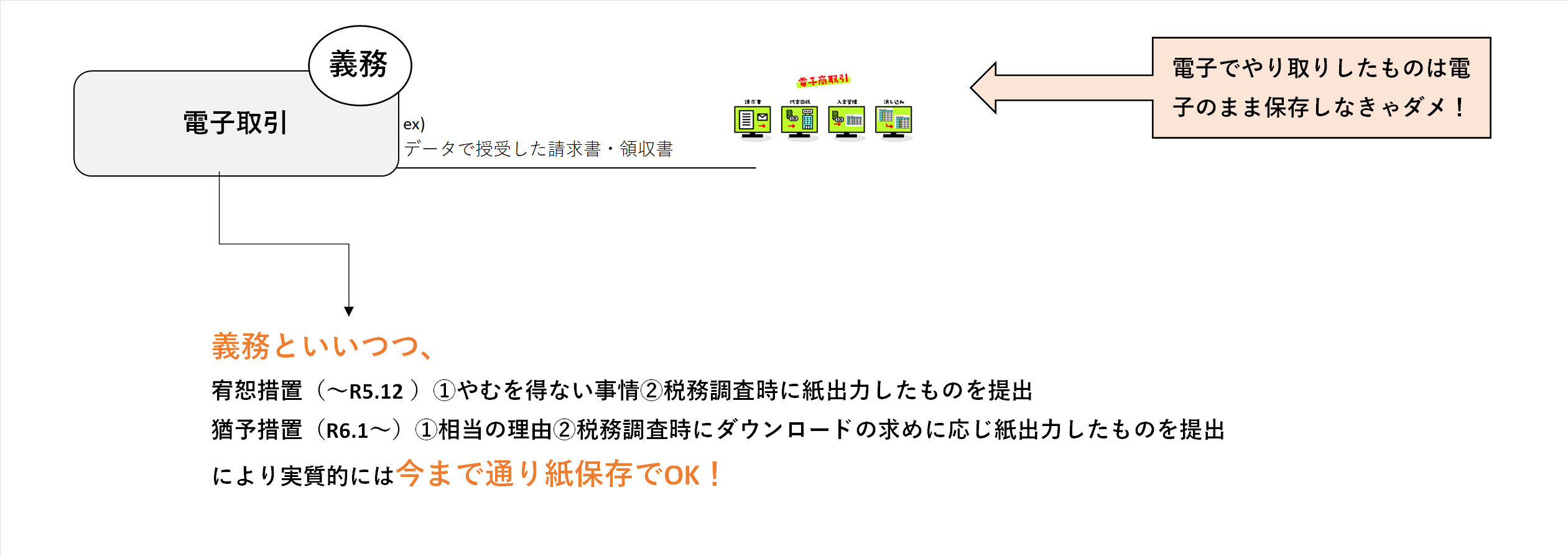

この3種類のうち、唯一義務化されているのが「電子取引」。

「電子帳簿・電子書類」

「スキャナ保存」

の2つは任意規定なので、やってもやらなくてもOKなんですが、

「電子取引」だけは義務なので絶対やらないとダメなんです。

とはいえ、現状は「やむを得ない事情」があれば紙保存でもOKとなっていますし、

さらには来年(令和6年)以降も「相当の理由」があり、税務調査時にダウンロードの求めに応じることができれば、引き続き紙保存もOKとなっています。

もう、結局どうしたらいいの!という感じなのですが

本記事ではあらためて、

・「電子帳簿保存制度」とは何なのか?

・唯一義務化されている「電子取引」とは何なのか?

・電子取引を電子保存しなくてもいい「相当な理由」とは何なのか?

について解説します。

電子帳簿保存制度3種類とは?

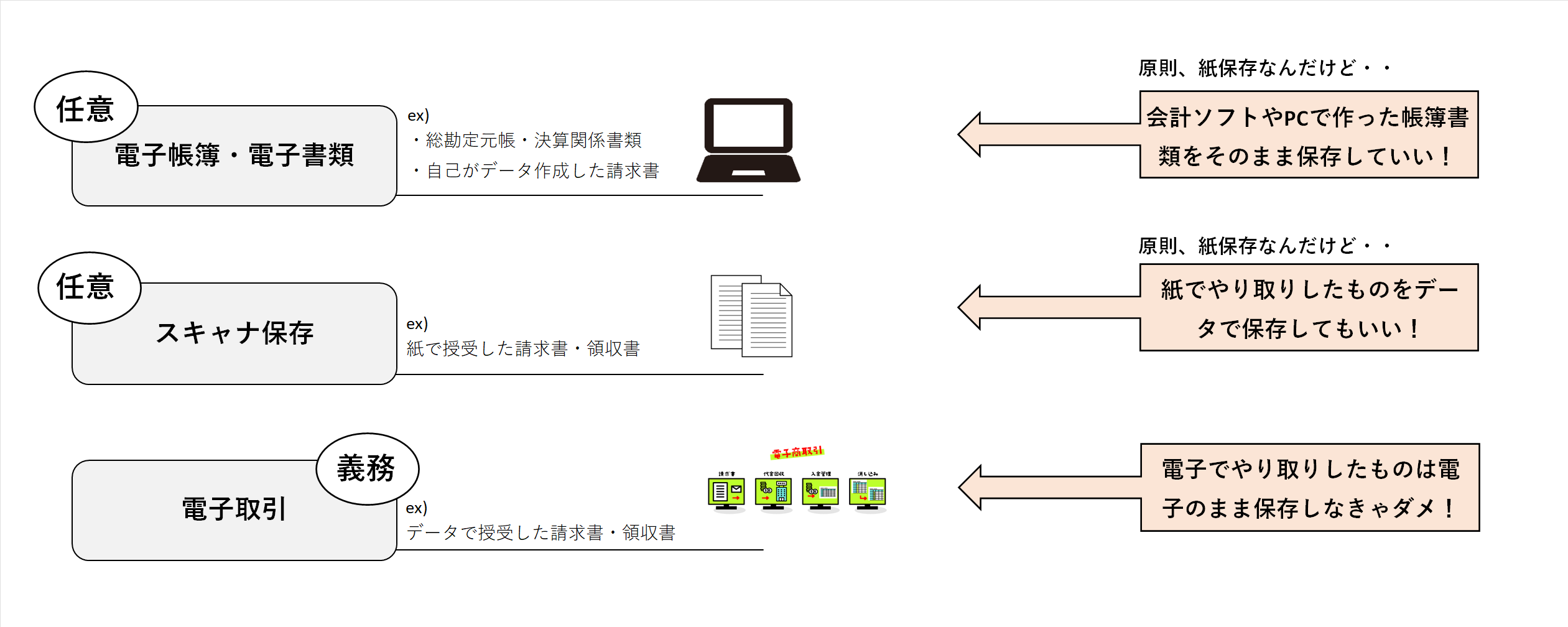

電子帳簿保存制度は「電子帳簿・電子書類」「スキャナ保存」「電子取引」の3種類に分類され、内容が全く異なります。

簡単にまとめた図がこちらです。

図の通りですが、それぞれについて簡単に説明すると、、、

①電子帳簿・電子書類

→(原則、紙保存なんだけど)総勘定元帳・決算関係書類など会計ソフトやPCで作った帳簿書類をそのまま保存していいよ!②スキャナ保存

→(原則、紙保存なんだけど)紙でやり取りした請求書・領収書などをデータで保存してもいいよ!③電子取引

→電子でやり取りした請求書・領収書などは電子のまま保存しなきゃダメだよ!

というものです。

唯一義務化されている「電子取引」とは?

電子でやり取りしたものは電子で保存しないとだめですよ!という「電子取引」。

単純にそのまま保管するだけでOKなら簡単なんですが、残念ながらそうではありません。

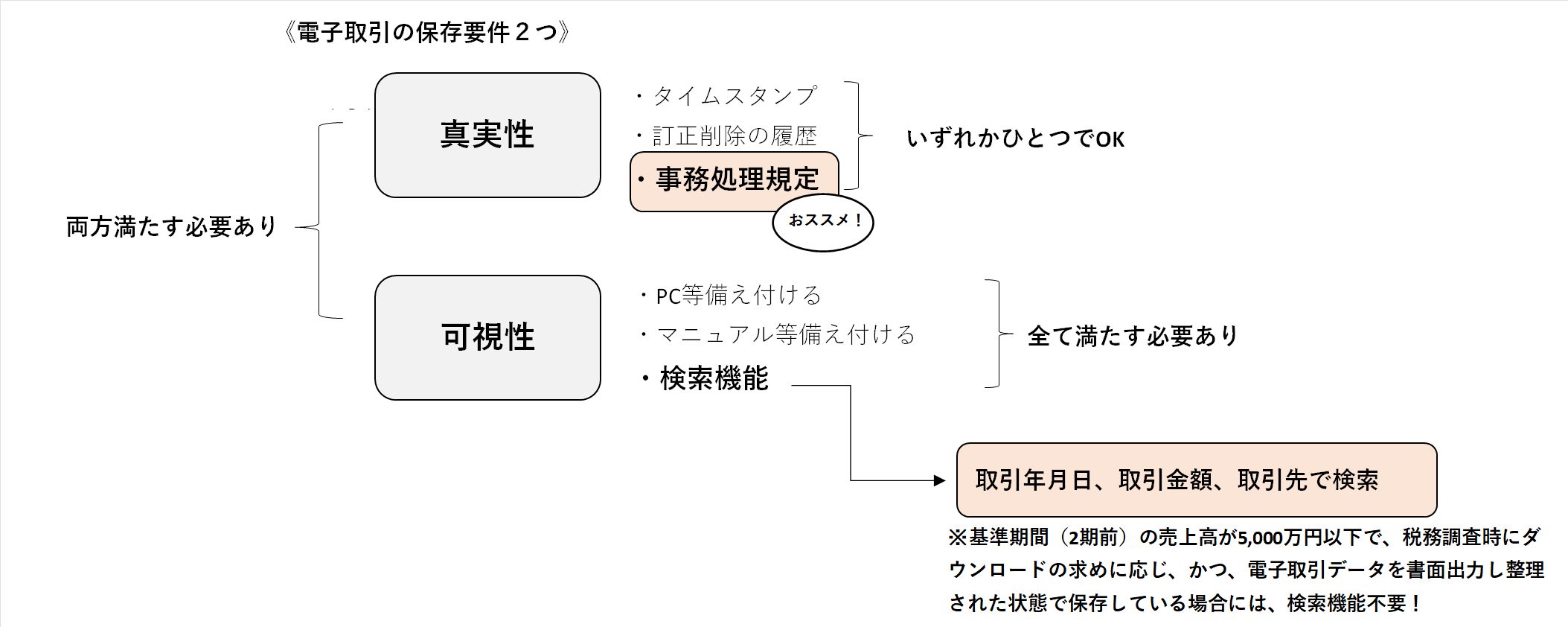

要件が2つあります。それは「真実性」の確保と「可視性」の確保です。

え?なんぞや?意味不明・・と思うでしょう。(わたしは思いました。)

なので、具体的に何をしたらいいかをお伝えします。

それは、

「事務処理規定をつくる」

「取引年月日、取引金額、取引先の3つの項目で検索できるようにする」

の2つです。

そして、基準期間(2期前)の売上高が5,000万円以下で、税務調査時にダウンロードの求めに応じ、かつ、電子取引データを書面出力し整理された状態で保存している場合には、検索機能の確保が不要なので「事務処理規定をつくる」の1つだけすればOKです。

詳しく説明します。

「真実性」の確保とは、保存されたデータが改ざんされていないことを明らかにするもので、

「可視性」の確保とは、保存されたデータを検索・表示できるようにするものです。

それぞれについてさらに詳しく説明します。

「真実性」の確保は次の4つのうちいずれかをする必要があります。

①タイムスタンプが付された後の授受

②速やかに(又はその業務の処理に係る通常の期間を経過した後、速やかに)タイムスタンプを付す

③データの訂正削除を行った場合に、その記録が残るシステム又は訂正削除ができないシステムを利用して、授受及び保存を行う

④訂正削除の防止に関する事務処理規定の備付け ←おススメ!

タイムスタンプや訂正削除履歴の残るシステムは導入にお金がかかります。

よって、中小企業においては「④訂正削除の防止に関する事務処理規定の備付け」が最も現実的であり、おススメです。

国税庁がひな形を出していますので、こちらを加工して備え付けておけばOKです。

電子取引データの訂正及び削除の防止に関する事務処理規定(法人の例)

電子取引データの訂正及び削除の防止に関する事務処理規定(個人事業者の例)

「可視性」の確保は次の3つのすべてをする必要があります。

①PC・プログラム・ディスプレイ・プリンタを備え付ける

②関係書類(システムの概要を記載したマニュアル等)を備え付ける

③検索機能の確保

a.取引年月日、取引金額、取引先の3つの項目で検索できること ←意識したいところ!

b.日付又は金額の範囲により検索できること ←実質不要

c.2つ以上の任意の記録項目を組み合わせた条件により検索できること ←実質不要

①及び②は文面通りでそう難しいことではありません。

気を付けたいのは③検索機能の確保のa.b.c.です。

といっても実は、

b.日付又は金額の範囲により検索できること

c.2つ以上の任意の記録項目を組み合わせた条件により検索できること

の2つは、税務調査時にダウンロードの求めに応じるのであれば不要なのです。

通常応じるでしょうから、ここは気にしなくてもOKということになります。

となると、結局のところ③検索機能の確保についてはa.取引年月日、取引金額、取引先の3つの項目で検索できることだけを満たせばOKということです。

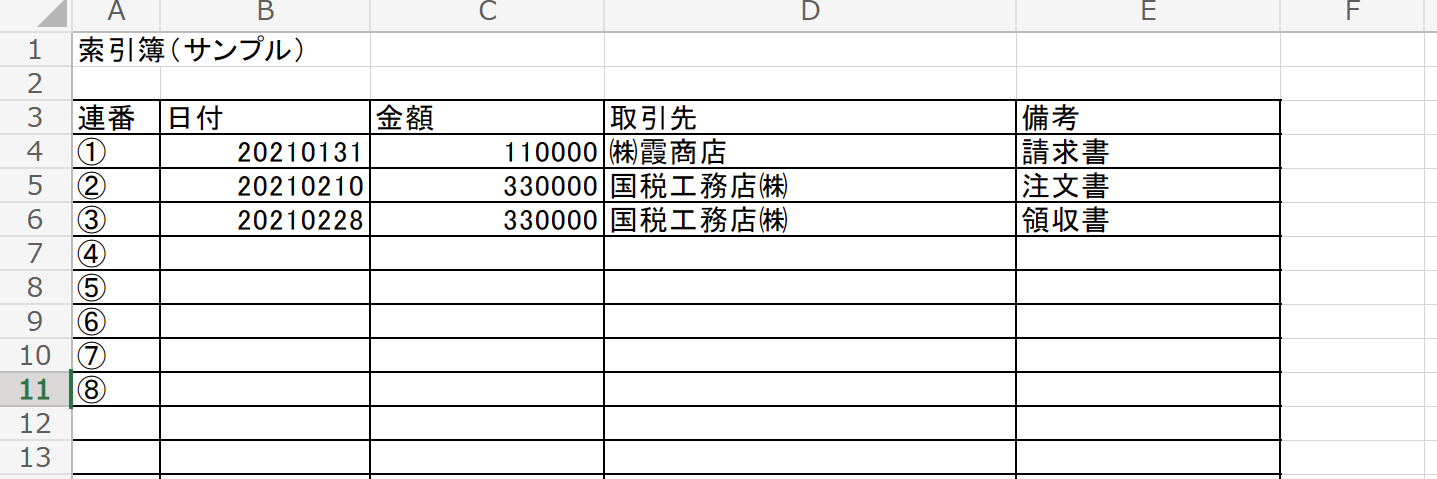

具体的には、

①下記(国税庁HPより)のようにExcelで索引簿をつくるか、

②ファイル名を「20210131_110000_㈱霞商店」のように「取引年月日_取引金額_取引先」にしてしまうかのいずれかで対応しましょう。

電子取引を電子保存しなくてもいい場合とは?

こちら義務ではあるんですが、実は、「宥恕措置」や「猶予措置」があって、要件に該当すれば、紙保存でもOKなのです。

「宥恕措置」とは令和4年1月~令和5年12月まで適用となるもので、

①やむを得ない事情があり②税務調査時に紙出力したものを提出することができる

のであればこれまで通り紙保存でもいいですよ、というもの。

令和6年1月以降はあらたに「猶予措置」が整備されます。

「猶予措置」とは、

①相当の理由があり②税務調査時にダウンロードの求めに応じ紙出力したものを提出することができるのであればこれまで通り紙保存でもいいですよ、というもの。

1点気を付けていただきたいのは、令和6年1月以降の「猶予措置」においては、税務調査時のダウンロードが求められていますので、事務処理規定をつくったり検索機能を確保しておく必要はないけれども、データ保管もしておかなければいけない、ということ点です。

相当な理由とは?

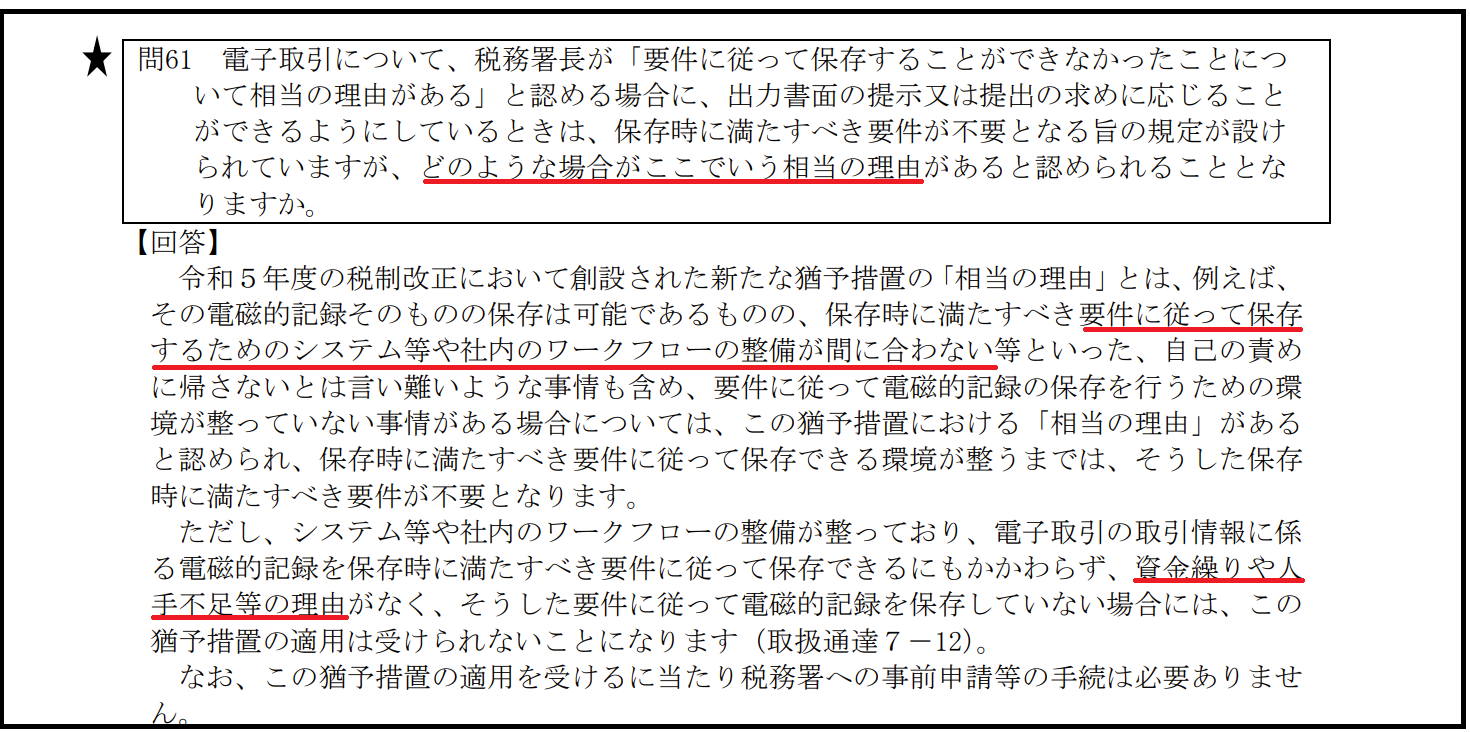

令和6年1月以降「猶予措置」が適用されるための要件「相当の理由」とは一体何でしょうか?

電子帳簿保存法一問一答【電子取引関係】問61において、下記のように示されています。

つまりは、

・システムや社内のワークフローの整備が間に合わない

・資金繰りや人手不足

といった理由が該当するということです。

ひとりふたりでやっているような規模が小さい会社、フリーランスの方などは、

「相当の理由」に該当し紙保存のままでもOKとなる方は多んじゃないでしょうか。

まとめ

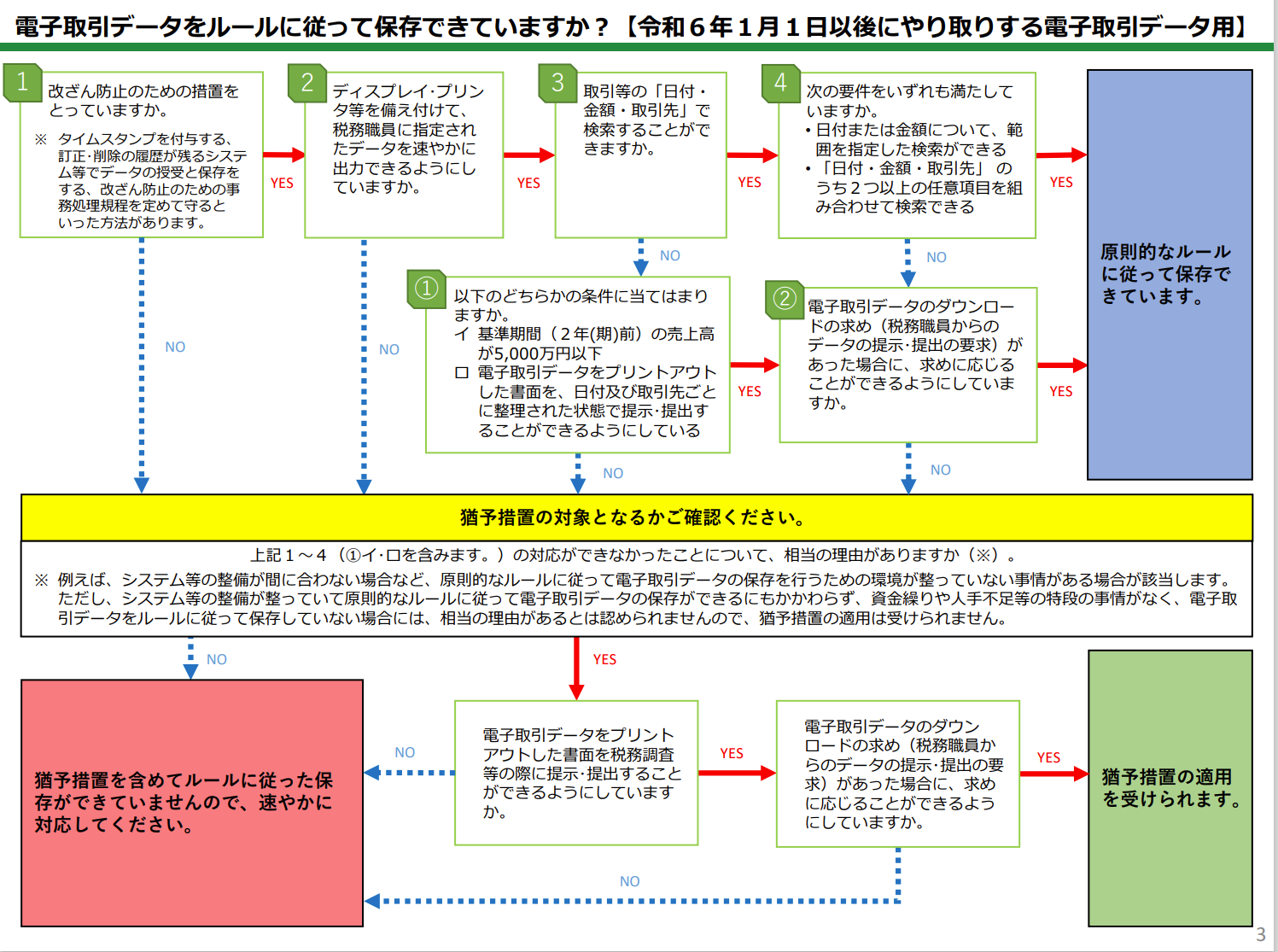

国税庁が、電子取引データの保存方法につきフローチャートを出していますので掲載しておきます。

紙保存よりもデータ保存の方が

・スペースを取らない

・探しだすのがラク

・印刷代がかからない

といったメリットがあります。

折角のいい制度なのに、複雑な要件、回りくどいい言い回し、延期、改正に次ぐ改正等により、

なんだかとっても複雑で分かりにくい制度になってしまったことが残念です。

税理士であっても複雑で分かりにくいこの制度、一般の方が理解し適切に運用するのは至難の業なんでは、、と感じます。

とはいえ、文句を言っても始まりません。

きちんと対応していきましょう^_^

“電子取引・・・「相当な理由」があればこれからも紙でOK?” に対して1件のコメントがあります。

コメントは受け付けていません。